今日实时汇率

1 美元(USD)=

7.2944 人民币(CNY)

反向汇率:1 CNY = 0.1371 USD 更新时间:2024-12-23 08:02:32

11月CPI同比增速低于万得一致预期;CPI同比增速较10月走低,主要是受食品价格拖累,此外服务业价格的季节性回落也有一定影响;2025年低基数对CPI的影响比较大,预计CPI同比增速有望平缓上行;11月PPI同比增速超出万得一致预期,主要是受政策发力带动;但是春节前到一季度是投资和生产的淡季,关注工业品价格向好能否持续。

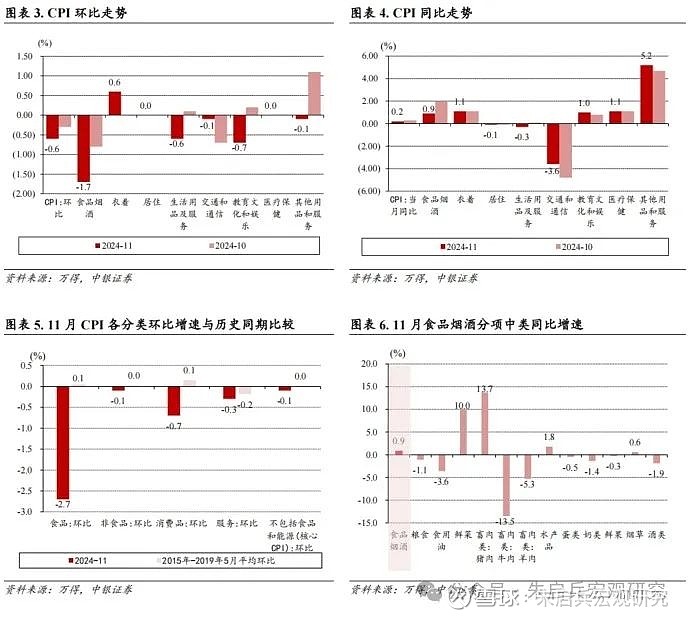

11月CPI环比增速-0.6%,同比增长0.2%,核心CPI同比增长0.3%,服务价格同比增长0.4%,消费品价格同比持平。

从环比看,11月食品价格下降2.7%,降幅超近十年同期平均水平2.5个百分点,较10月增速下行1.5个百分点,非食品价格由上月持平转为下降0.1%;从同比看,食品价格上涨1.0%,涨幅比上月回落1.9个百分点,非食品价格由上月下降0.3%转为持平。

食品继续拖累11月CPI增速表现。11月CPI同比增速较10月下降0.1个百分点,核心CPI较10月上升0.1个百分点。从构成看,食品同比增长1.0%,同比增速较10月回落1.9个百分点,非食品同比持平,较10月上升0.3个百分点,受天气条件较好影响,食品价格环比超季节性下降,是拖累CPI的主要原因,其中鲜菜、猪肉、鲜果和水产品合计影响占CPI总降幅约八成。另一方面,消费品价格出现环比超季节性的回落,服务业价格环比也较历史同期平均水平偏弱。整体来看,内需偏弱仍是CPI同比增速偏低的重要原因,但我们预计2025年在货币政策和基数效应的双重影响下,CPI同比增速有望重拾整体平缓上行趋势。

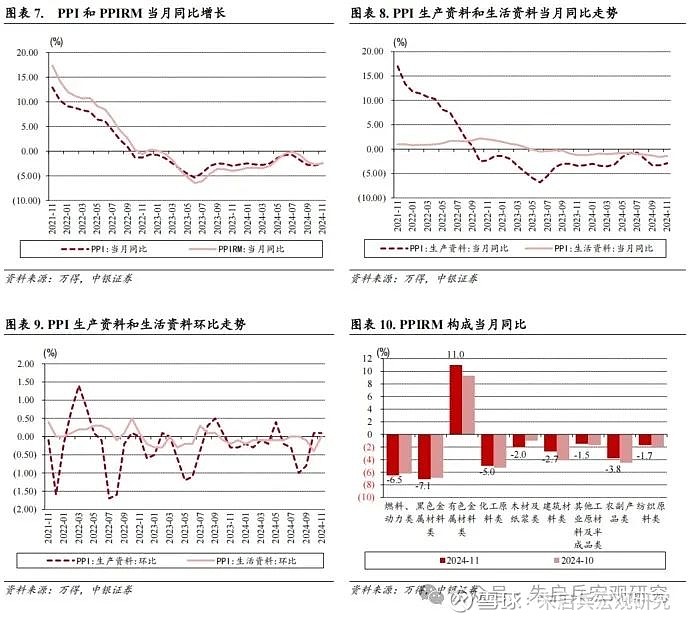

11月PPI环比增长0.1%,同比下降2.5%,其中生产资料同比下降2.9%,生活资料同比下降1.4%。PPIRM同比下降2.5%。

从环比看,一系列存量政策和增量政策效果持续显现,房地产、基建项目加快推进,水泥、有色金属、钢材等工业产品价格上涨。从同比看,石油和天然气开采业价格、石油煤炭及其他燃料加工业、化学原料和化学制品制造业、非金属矿物制品业、计算机通信和其他电子设备制造业、电气机械和器材制造业、电力热力生产和供应业,7个行业同比降幅均较10月有所收窄。

关注工业品需求好转的持续性。11月PPI同比增速较10月有所上行,表现好于市场预期,主要有三方面影响,一是国内稳增长政策发力,房地产和基建项目加快推进,带动相关工业品价格表现好转,二是年底工业企业有季节性补库存需求,三是海外消费旺季,叠加美国未来贸易政策的不确定性,外需阶段性向好。我们认为未来三个月内将面临固投的淡季、工业企业生产的淡季、海外季节性消费回落和特朗普上台等因素影响,工业品需求或仍有波动,因此宏观政策是否会加大力度稳增长,或将成为市场的关注重点。

风险提示:全球通胀回落偏慢;欧美经济回落速度偏快;国际局势复杂化。

11月CPI同比增速继续低于市场预期。11月CPI环比增速-0.6%,增速较10月下降0.3个百分点。从分项看,11月环比上涨的仅衣着(0.6%),环比下降较多的有食品烟酒(-1.7%)、教育文化娱乐(-0.7%)和生活用品及服务(-0.6%);11月分项中较10月环比增速上升的有衣着和交通通信,环比增速下降的是其他用品和服务、教育文化娱乐、食品烟酒和生活用品及服务。11月CPI同比增长0.2%,较10月下降0.1个百分点,核心CPI同比增长0.3%,较10月上升0.1个百分点,服务价格同比增长0.4%,较10月持平,消费品价格同比持平,较10月下降0.2个百分点。从分项看,11月同比增速较高的是其他用品和服务(5.2%)、衣着(1.1%)、医疗保健(1.1%)、教育文化娱乐(1.0%)和食品烟酒(0.9%),同比负增长的是交通通信、生活用品及服务和居住,同比增速较10月上升的仅有交通通信、其他用品及服务和教育文化娱乐,较10月下降的是食品烟酒和生活用品及服务。11月份,受气温偏高及出行需求回落等因素影响,全国CPI环比有所下降,同比小幅上涨,据测算,在11月份0.2%的CPI同比变动中,翘尾影响约为0.1个百分点,今年价格变动的新影响约为0.1个百分点。

食品价格对11月CPI增速拖累加大。11月份,全国平均气温为1961年以来历史同期最高,冷空气过程偏少,利于农产品生产储运,食品中鲜活食品价格大多超季节性下降,其中鲜菜、猪肉、鲜果和水产品价格分别环比下降13.2%、3.4%、3.0%和1.3%,合计影响CPI环比下降约0.46个百分点,占CPI总降幅约八成。从环比看,11月食品价格下降2.7%,降幅超近十年同期平均水平2.5个百分点,较10月增速下行1.5个百分点;从同比看,食品价格上涨1.0%,涨幅比上月回落1.9个百分点。食品中,猪肉和鲜菜价格同比涨幅均有回落;鲜果价格同比从上涨转为下降;牛肉、羊肉、食用油、禽肉类和粮食价格同比降幅在1.1%-13.5%之间。

非食品中服务价格表现偏弱。从环比看,11月非食品价格由上月持平转为下降0.1%;从同比看,非食品价格由上月下降0.3%转为持平。旅游出行进入消费淡季,飞机票、宾馆住宿和旅游价格环比季节性下降;部分车型新款上市,燃油小汽车价格环比上涨,为近9个月以来首次转涨;冬装换季上新,服装价格环比上涨;能源价格同比降幅比上月收窄1.3个百分点;扣除能源的工业消费品价格由上月下降0.2%转为持平,其中通信工具价格由上月下降2.1%转为上涨0.7%。

食品继续拖累11月CPI增速表现。11月CPI同比增速较10月下降0.1个百分点,核心CPI较10月上升0.1个百分点。从构成看,食品同比增长1.0%,同比增速较10月回落1.9个百分点,非食品同比持平,较10月上升0.3个百分点,受天气条件较好影响,食品价格环比超季节性下降,是拖累CPI的主要原因,其中鲜菜、猪肉、鲜果和水产品合计影响占CPI总降幅约八成。另一方面,消费品价格出现环比超季节性的回落,服务业价格环比也较历史同期平均水平偏弱。整体来看,内需偏弱仍是CPI同比增速偏低的重要原因,但我们预计2025年在货币政策和基数效应的双重影响下,CPI同比增速有望重拾整体平缓上行趋势。

PPI

PPI环比增速转正。11月PPI环比增长0.1%,其中生产资料环比上升0.1%,生活资料环比持平。11月PPI同比下降2.5%,较10月上升0.4个百分点,其中生产资料同比下降2.9%,较10月上升0.4,生活资料同比下降1.4%,较10月上升0.2个百分点。PPIRM同比下降2.5%,较10月上升0.2个百分点,从构成来看,11月同比增速仍以下降为主,同比增速下降较多的是黑色金属(-7.1%),燃料动力(-6.5%),化工原料(-5.0%),农副产品类(-3.8%)和建筑材料类(-2.7%),同比增速上升的是有色金属(11.0%);同比增速较10月下降的品类有木材纸浆、燃料动力和黑色金属,增速较10月上升较多的有有色金属和建筑材料。据测算,在11月份-2.5%的PPI同比变动中,翘尾影响约为-0.3个百分点,今年价格变动的新影响约为-2.2个百分点。

稳增长的宏观政策更加给力,工业品需求有所恢复。11月生产资料价格中,采掘业环比下降0.1%,原材料业环比上升0.2%,加工业环比上升0.1%。11月份,一系列存量政策和增量政策协同发力,国内工业品需求有所恢复。从环比看,一系列存量政策和增量政策效果持续显现,房地产、基建项目加快推进,水泥、有色金属、钢材等工业产品价格上涨。从同比看,石油和天然气开采业价格、石油煤炭及其他燃料加工业、化学原料和化学制品制造业、非金属矿物制品业、计算机通信和其他电子设备制造业、电气机械和器材制造业、电力热力生产和供应业,7个行业同比降幅均较10月有所收窄,黑色金属冶炼和压延加工业和煤炭开采和洗选业价格同比降幅比上月扩大,汽车制造业价格同比降幅与上月相同,有色金属冶炼和压延加工业和文教工美体育和娱乐用品制造业价格涨幅涨幅比上月扩大。

关注工业品需求好转的持续性。11月PPI同比增速较10月有所上行,表现好于市场预期,主要有三方面影响,一是国内稳增长政策发力,房地产和基建项目加快推进,带动相关工业品价格表现好转,二是年底工业企业有季节性补库存需求,三是海外消费旺季,叠加美国未来贸易政策的不确定性,外需阶段性向好。我们认为未来三个月内将面临固投的淡季、工业企业生产的淡季、海外季节性消费回落和特朗普上台等因素影响,工业品需求或仍有波动,因此宏观政策是否会加大力度稳增长,或将成为市场的关注重点。

风险提示:全球通胀回落偏慢;欧美经济回落速度偏快;国际局势复杂化。

风险提示及免责声明

本订阅号仅面向中银证券客户中符合《证券期货投资者适当性管理办法》规定的专业投资者,若非前述专业投资者,请勿订阅、接收或使用本订阅号中的任何信息,中银证券及其雇员不因接收人收到本信息而视其为服务对象。

本订阅号所载信息均选自中银证券已发布的证券研究报告,为免对报告摘编产生歧义,请以报告发布当日的完整内容为准。须关注的是,本信息所含观点仅代表报告发布当日的判断,中银证券可在不发出通知的情形下发布与本信息所含观点不一致的证券研究报告。

本订阅号所载信息仅供参考,在任何情况下不构成对任何机构或个人的具体投资建议,中银证券及其雇员不对任何机构或个人使用本信息造成的后果承担任何法律责任,投资者应自主作出投资决策并自行承担投资风险。

本订阅号所载信息版权均属中银证券。任何机构或个人未经中银证券事先书面授权,不得以任何方式修改、发送或者复制本订阅号所载信息。如因侵权行为给中银证券造成任何直接或间接损失,中银证券保留追究一切法律责任的权利。