今日实时汇率

1 美元(USD)=

7.2944 人民币(CNY)

反向汇率:1 CNY = 0.1371 USD 更新时间:2024-12-23 08:02:32

G7汇率

美元指数:12月季节性偏弱,但carry trade限制回调空间。尽管美国基本面边际转弱,但相对其他发达市场仍有优势,支撑美元指数。预计12月公布的非农不及预期,美元指数先弱后强,显著走弱还需等待基本面驱动。

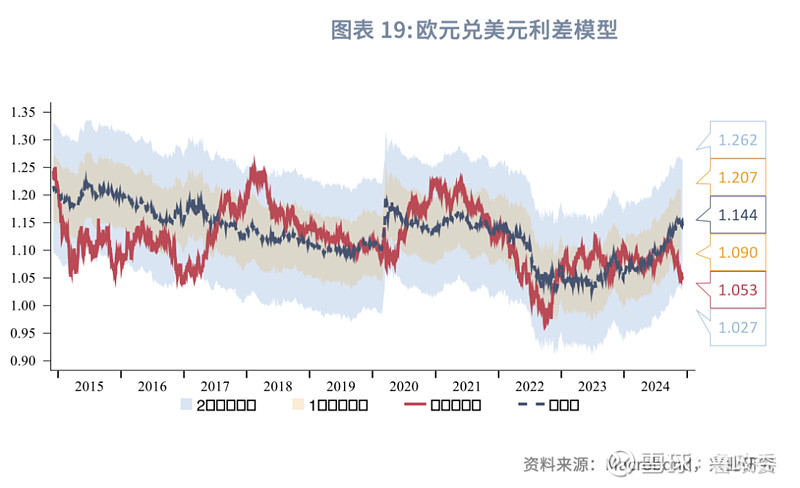

欧元:特朗普2.0正在带领市场重回高波动时代。利差模型显示欧元兑美元在1.03强支撑上方企稳。鉴于欧元兑美元相对基本面已严重低估,并且德法政治风险短线已较充分定价,欧元或将迎来喘息窗口,但中期仍承压,根据BEER模型2025年欧元兑美元中枢可能从1.10下滑至1.06。

英镑:英镑将继续获得来自央行偏鹰派政策前景的支持。同时经济意外指数下行至历史相对低位,倘若其反弹也将利多英镑。美元指数转弱阶段,因欧元兑美元所受反向驱动为非美G7货币中最强,这可能会强化欧元兑英镑的底部支撑。

日元:12月日元大概率延续升值动能,目前尚未达到超升阈值,重点关注日本央行12月议息会议是否加息,目前市场预期加息15bp的概率较大。

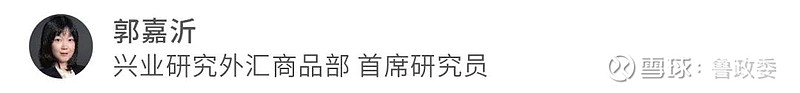

一、汇率市场相关性

二、美元指数:等待下行驱动,有望转弱

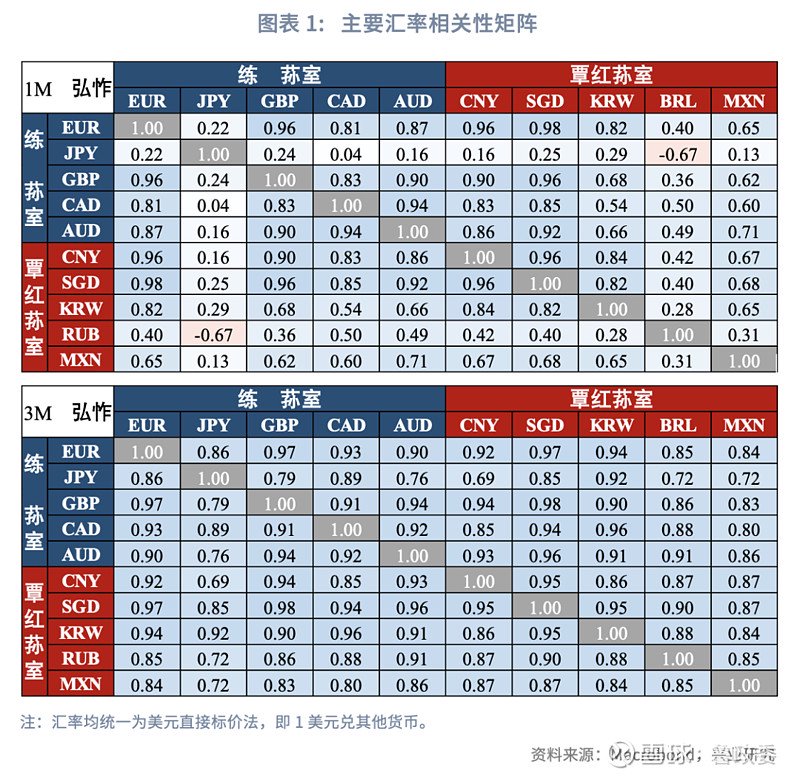

11月前半月特朗普交易继续发酵,美元汇率、利率共振上行。进入下半月美债收益率见顶回落,但欧元受到法国财政问题负面影响,美元指数继续冲高。下旬日本央行释放12月可能加息的信号,日元迅速走强,带动美元指数有所回落,但总体仍在高位。美国基本面指标在11月边际走弱,但12月初公布的部分指标有所反弹。市场对于12月再次降息25bp的信心增强,对于2025年降息空间继续持保守判断——约50bp。

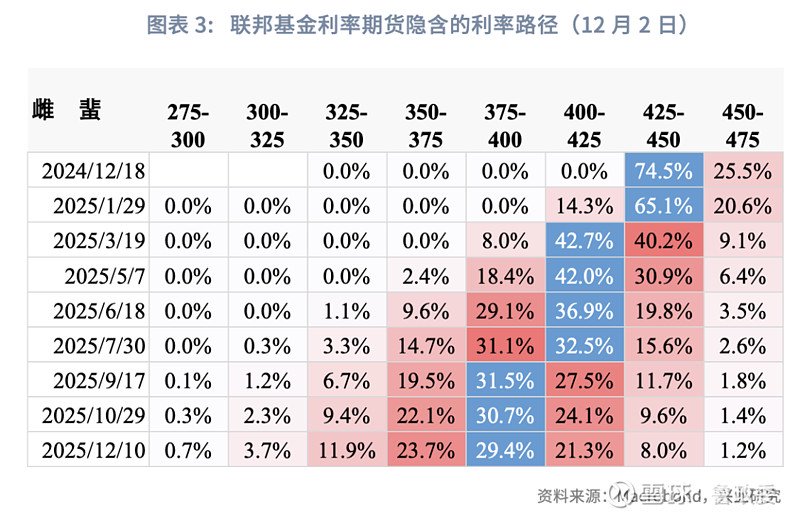

2.1 季节性偏弱,但幅度有限

从美元指数季节性看,12月通常是美元指数表现偏弱的月份,同时类比2016年大选后走势,12月美元指数也将进一步转弱。但不容忽视的是,近两年carry trade主导了美元指数走势,若12月美债收益率维持震荡,将使得美元指数难以显著下行。虽然日央行有望在12月再次加息,但市场对此已经较高程度定价,日元也已经提前升值。这些因素可能令美元指数短线下行空间受限。

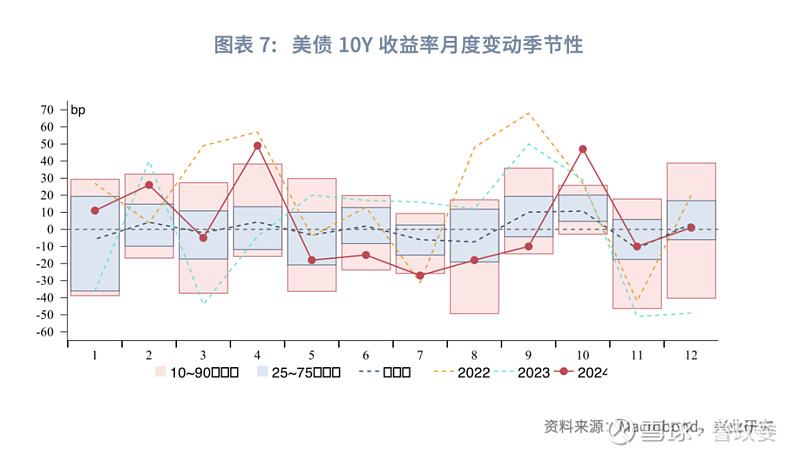

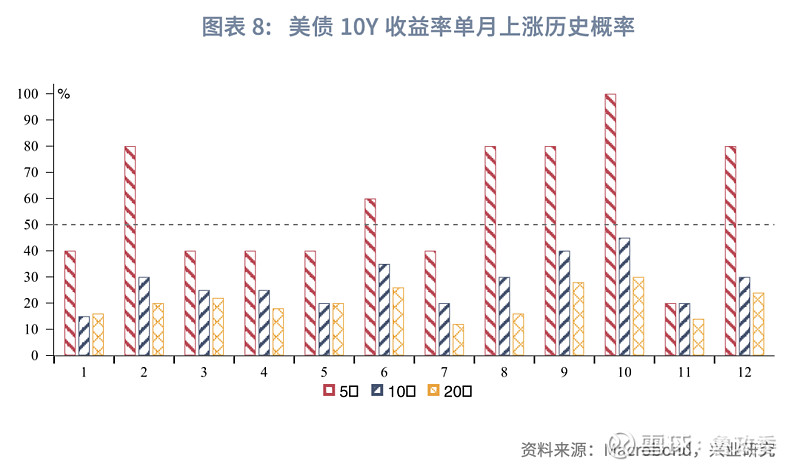

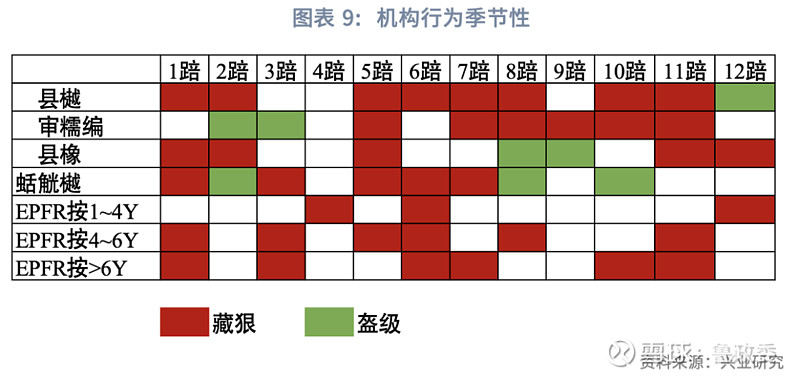

从美债收益率季节性看,自2008年以来,10Y收益率月度平均变动表现出9、10月上行、11月回落、12月反弹、次年第一季度再回落的季节性规律。从过去5年、10年、20年的10Y收益率单月上涨概率看,近5年(不含2024年)第三季度、12月收益率上涨的概率非常高,11月收益率下行的概率非常高。近10年、20年(不含2024年)每年9、10月收益率上涨的概率也明显高于其他月份,而11月、1月、5月、7月收益率下行的概率明显高于其他月份。从各统计口径的机构行为看,1月、5~7月、11月机构一致性买入的概率相对更高。这也刚好对应了这几个月份美债收益率下行的概率也相对更高。12月收益率可能高位震荡,待次年1月、2月才出现收益率进一步下行。

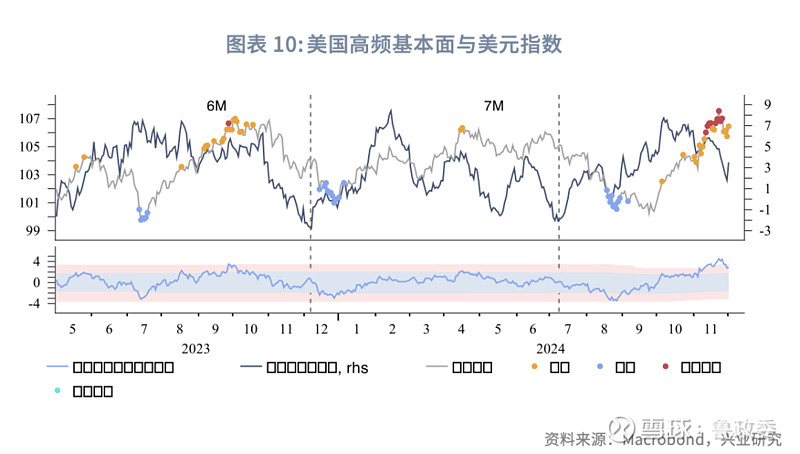

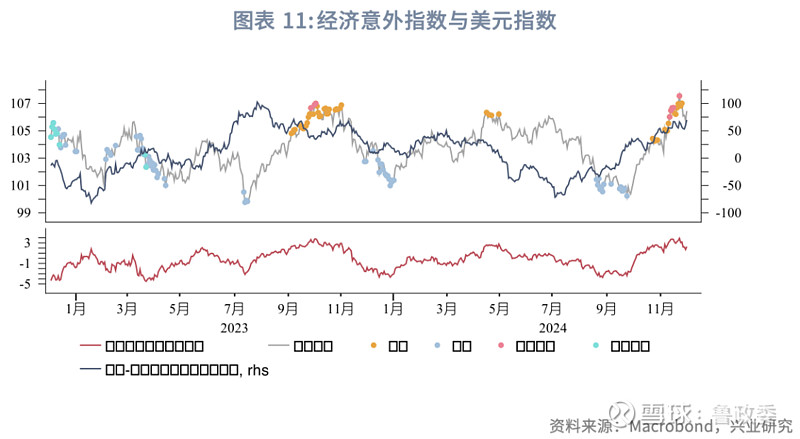

2.2 美国基本面拐点已现,但相对基本面依然稳固

目前美国高频基本面指标已经出现拐点,但美国相对经济意外指数继续保持高位。这表明虽然美国基本面边际转弱,但相对表现依然存在优势,也解释了更依赖于美国基本面的美债收益率比美元指数更快见顶回落。短期而言,若要美元指数进一步下行,要么是美国基本面急剧转弱,要么是欧元区基本面边际好转,从而逆转当前的美元相对基本面优势。虽然日央行有望在12月再次加息,但市场对此已经较高程度定价,日元也已经提前升值。日元更进一步升值也需要美国基本面显著恶化、刺激美债收益率进一步下行。

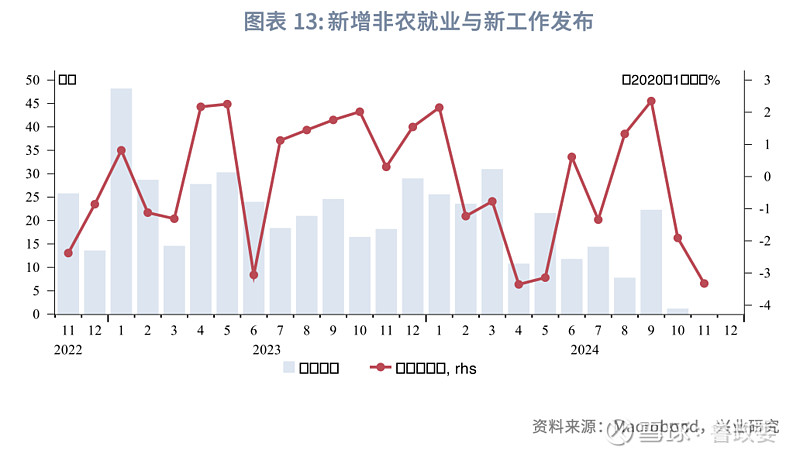

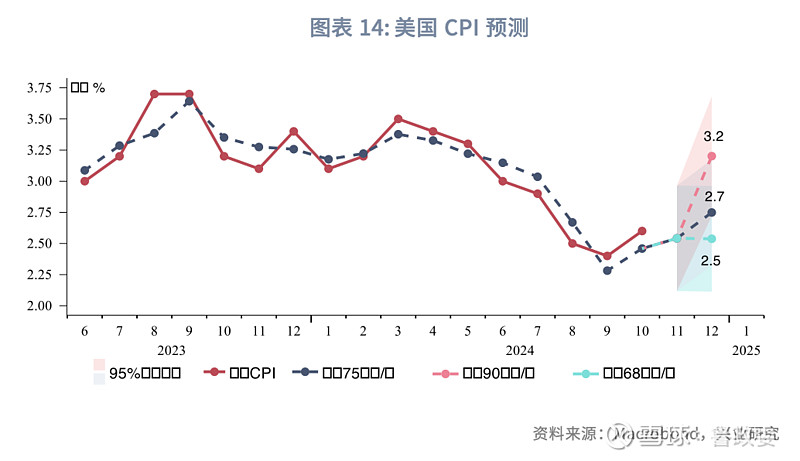

2.3 12月或先弱后强

就交易节奏而言,目前领先指标显示11月新增非农就业较10月进一步回落。在剔除飓风等临时性因素影响后,10月新增非农约10~17万。从当前领先指标看,11月新增非农应不及这一水平,但市场预期仍有20万人,带来了预期差交易机会,可能使得美元指数和美债收益率在12月初承压。不过此后的11月CPI同比可能温和反弹。尽管美联储12月大概率降息,但面对通胀前景不确定性,FOMC点阵图中枢隐含的2025年降息幅度可能较9月有所缩小。因此12月中下旬美债收益率和美元指数可能再度获得支撑。

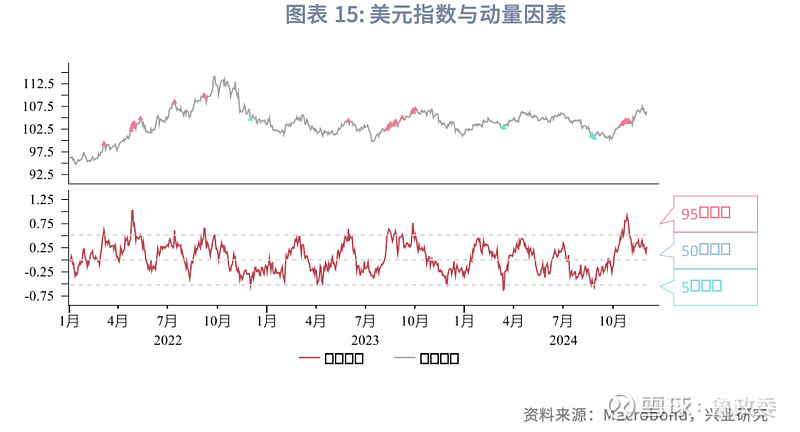

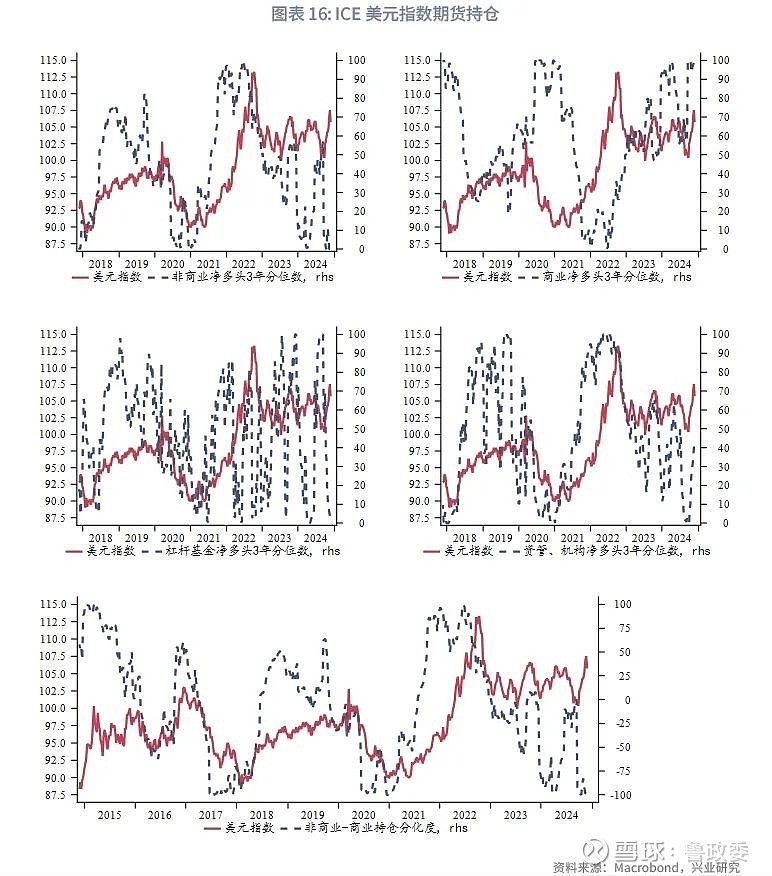

美元指数动量因素与美元指数在11月出现顶背离形态,若非农数据配合,短线有望进一步回调。CFTC持仓方面,非商业空头和商业多头继续保持高位,杠杆基金净空头也明显增加。在美元指数持续走强的情况下,持仓分化度仍异常处于超卖。今年第一季度也曾出现类似情况,美元指数进入筑顶阶段,此后出现回调。技术上,美元指数周线出现看跌吞没,表明上行趋势正在力竭。目前60周均线走平,以60周均线为中枢,震荡区间上限108,回调支撑105.2、104。

三、欧元:迎来喘息窗口

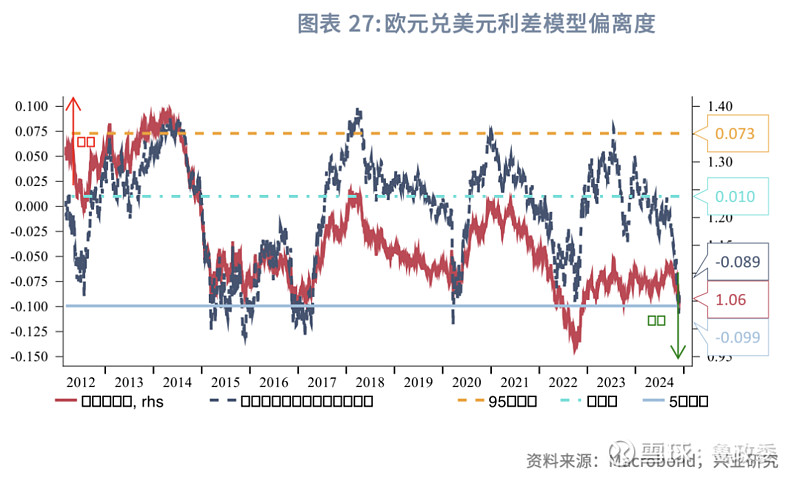

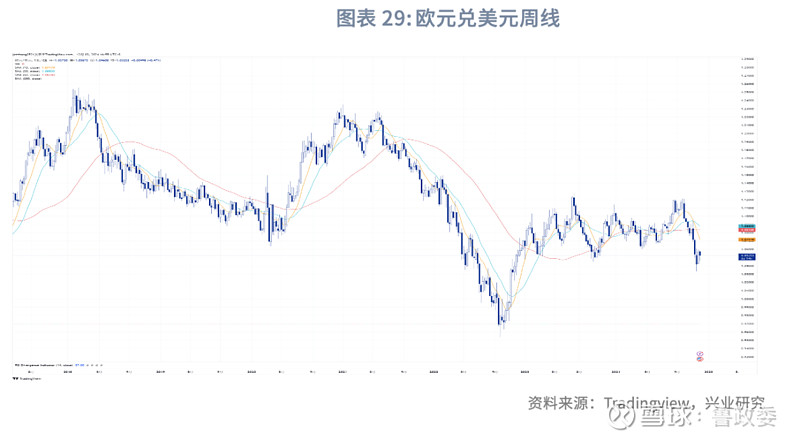

11月,“特朗普交易”并未因美国大选尘埃落定而停歇,组阁过程依然牵动市场神经,欧元兑美元继续承压下行。同时,欧央行降息预期升温、德法政治不确定性火上浇油,欧元兑美元顺利突破2023年后窄幅震荡区间下沿。纵观历史,疫情后欧元兑美元的窄幅波动是例外而非常态。特朗普2.0正在带领市场重回更高波动时代。近期欧元兑美元大幅回调有违利差模型所示趋势,两倍标准差的参考区间显示其在1.03强支撑上方企稳。鉴于12月为美元指数季节性走弱的时期,欧元兑美元相对基本面已严重低估,可能将迎来喘息窗口。另外,关注德国和法国政局动态。在德国朔尔茨政府未通过信任投票(12月16日)的情况下,明年大选将提前至2月23日(市场对此已有一定预期)。法国总理巴尼耶未通过不信任动议,政府垮台。鉴于市场对此定价程度已经较高,欧元兑美元负面压力短线可控,但仍需关注新总理任命及其他动态引发的潜在扰动。

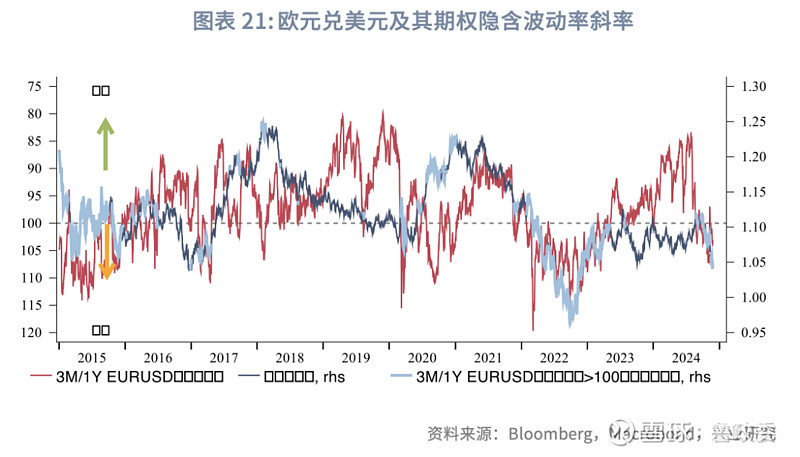

3.1 警惕欧元超预期反转

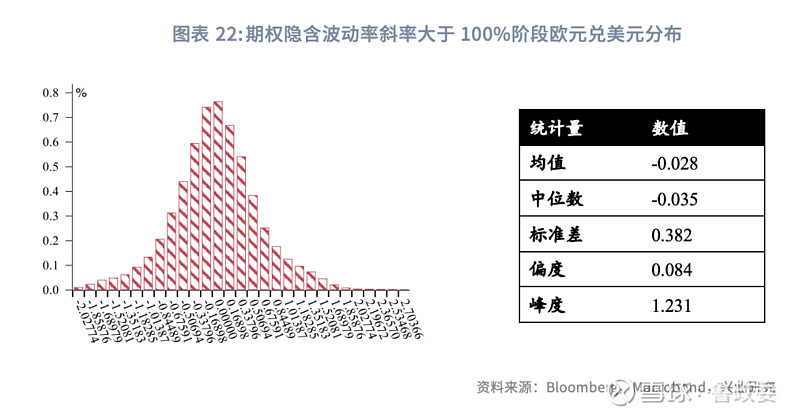

期权隐含波动率曲线是观测市场情绪变化的重要工具。通常情况下,短期隐含波动率高于长期波动率表明投资者对底层资产价格感到担忧或处于恐慌状态;反之,则表明市场相对“风平浪静”。我们以3个月和1年期欧元兑美元ATM期权隐含波动率之比作为曲线斜率的近似。该比值超过100%的阶段,即代表投资者处于悲观情绪中。将期间欧元兑美元日环比变化率作直方图处理,可以挖掘出其部分运行规律。直方图近似得到的正态分布均值、中位数均为负数,这意味着期间欧元兑美元倾向于下跌。而因均值大于中位数,且偏度为正,这意味着正太分布右偏,即在少数情形下欧元兑美元会有更亮眼的表现。这往往发生在恐慌情绪平复的过程中(市场氛围依然紧张,3M与1Y波动率之比仍高于100%),期间欧元兑美元可能会超额修复前期贬值压力。

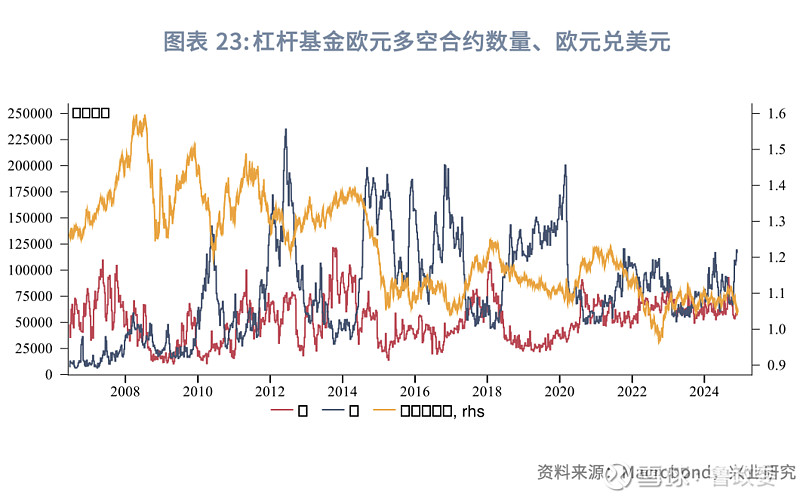

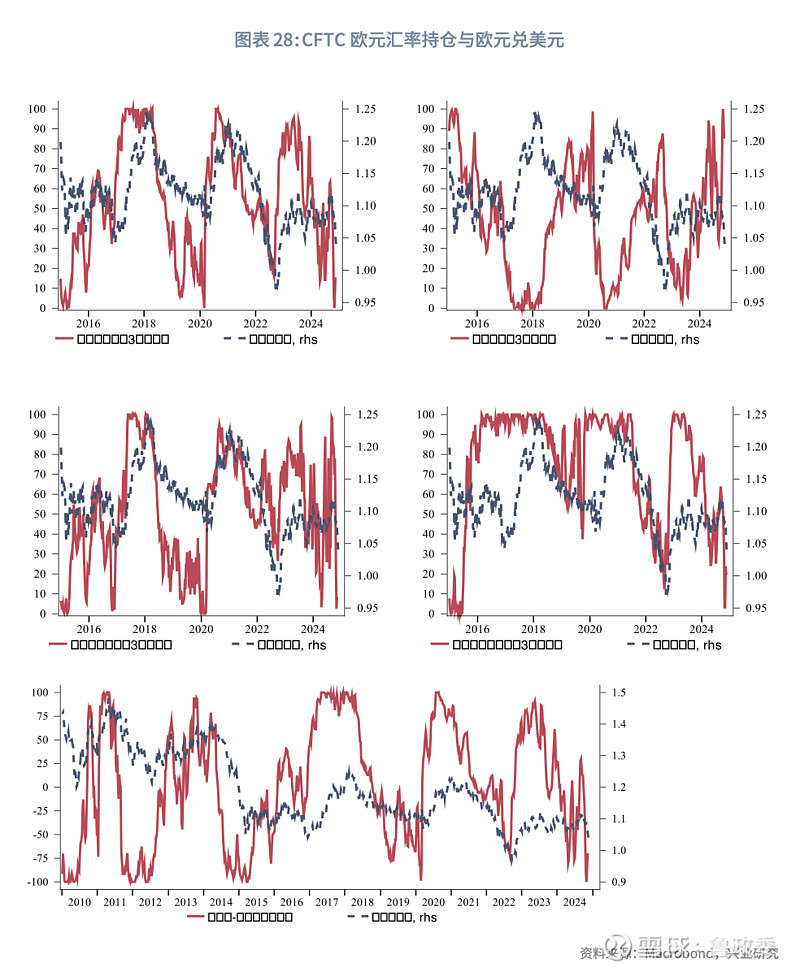

另外,从投机型投资者杠杆基金的期货持仓中也能发掘部分欧元兑美元走势规律。杠杆基金常使用趋势跟踪策略,因而其资金行为可能会在某些情况下加速市场趋势。金融危机后的多数时期,杠杆基金对于欧元的持仓以空头头寸居多,对空头头寸的调整更频繁、幅度也更大。在市场迅速回升时,前期累积的大量空头头寸可能被迫快速平仓从而放大价格波动。这也能解释上述正太分布的右偏。

2016年5月至10月,英国脱欧等因素影响下,市场也曾陷入对欧元极度悲观的状态,期间欧元兑美元下行约8%,杠杆基金空头合约增加近12万张。而后在2017年,德国经济相比美国更快回升、欧央行紧缩炒作、美联储温和加息、特朗普执政乏善可陈等背景下,欧元兑美元强势回升,杠杆基金空头回补。近期特朗普执政不确定性、欧元区疲弱基本面环境、德法政治风险等因素促使欧元空头势力增加。但从幅度而言,杠杆基金空头头寸尚未显著超过疫情后上限,10月以来增幅约5万张。后续欧元回升阶段,空头回补的动力将不及2017年。

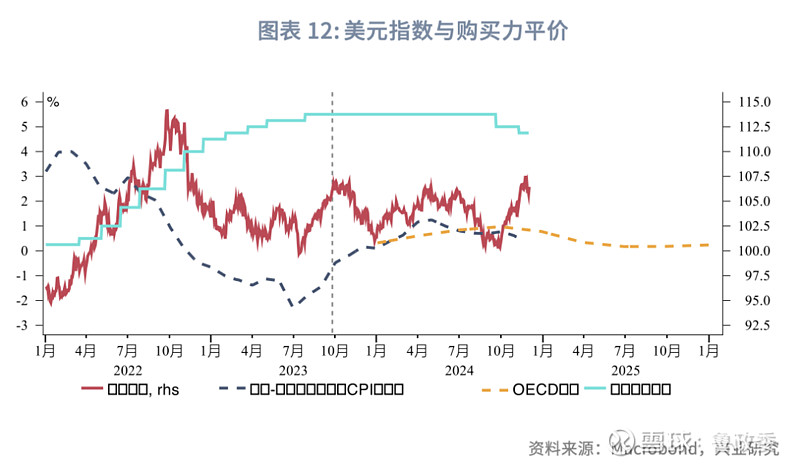

3.2 BEER模型

为了填补购买力平价理论无法解释中短期内汇率波动的缺陷,基于经济增长、贸易条件、经常账户、财政支出等要素的行为均衡汇率(Behavioral Equilibrium Exchange Rate,BEER)被广泛讨论。该类模型也被IMF称为汇率简化模型(reduced-form model)。参考常用的变量选取方式[1],我们以劳动生产率、出口价格与进口价格之比、经常账户差额占GDP比重、财政支出占GDP比重作为自变量构造BEER回归模型。该模型的目的是根据经济、贸易基本面来判断汇率中期趋势,因此不包含利率等市场因素。结合OECD对德国上述变量的季度预测(欧元区数据不全),我们进行了回归拟合和预测。模型被证明具有良好的解释力(达到0.5以上)。它亦证实明年欧元兑美元中枢进一步下移的趋势,可能从1.10下滑至1.06,年末68%置信区间上下沿分别为1.17、0.95。

3.3 法国政局再动荡施压欧元

法国9月上任的中右翼总理巴尼耶提交的增税、削减开支的2025年预算草案未能获得其他多数派的支持。巴尼耶启用宪法第49.3条的特殊权力,试图在未经议会表决的情况下推动预算通过,但这引起反对党发起不信任动议,导致政府垮台。巴尼耶政府任期仅三个月,为法兰西第五共和国历史上最“短命”的一届,也是1962年蓬皮杜政府以来首个在不信任动议中失败的政府。

与美国不同的是,法国宪法可以防止政府陷入停摆状态。宪法允许政府提出“特别法案”在新预算被正式批准前沿用上一年度的预算,或者行使特别权力以法令形式通过2025年预算草案。不过,后者属于法律的灰色地带,可能需要以巨大的政治成本为代价[2]。

马克龙亟需重新任命总理以稳固政局,预计将于12月7日巴黎圣母院重开仪式之前确定人选;如果要重新大选以进一步降低政治不确定性,还需等到上一次大选的一年之后(2025年7月)。目前有反对党要求马克龙辞职,但最终决定权仍掌握在马克龙自己手中。在总统未被替换的情况下,总理很可能继续在马克龙派系中产生,不排除利用法律灰色地带通过紧缩预算的可能性,此时相关影响或偏阶段性。但需注意的是,悬浮议会格局下,任何新总理都将面临与巴尼耶相同的挑战,相关动荡发生的频率将提高,潜在干扰未被完全排除,还需保持密切关注。且如果马克龙选择向左翼和极右翼妥协,而放弃财政紧缩的立场,这将使得法国国债市场的风险继续增加,德法利差有续创近十年来新高的可能性。至于会否引发债务危机,我们认为可能还有一定距离。一方面,尽管当前法国与希腊10Y国债收益率趋同,但财政赤字率远低于2009年末希腊的状况。标普于11月29日更新的评级显示,法国主权债务评级并未被下调,维持在“AA-”。标普认为,法国存在政治不确定性,但经济仍具韧性。另一方面,欧央行TPI工具始终保驾护航,且法国对于欧元区的重要性远高于希腊。欧债危机期间,其他欧元区国家对于是否继续支持希腊留在单一货币体系中的立场是比较暧昧的。

尽管面临抛售潮,近期法债10Y收益率仍大体跟随美债下行。法德利差已经开始收敛,市场定价程度已然较高。短线欧元兑美元承受压力可控,但需对新总理任命及2025年预算推动等事件保持密切关注。

3.4 技术分析

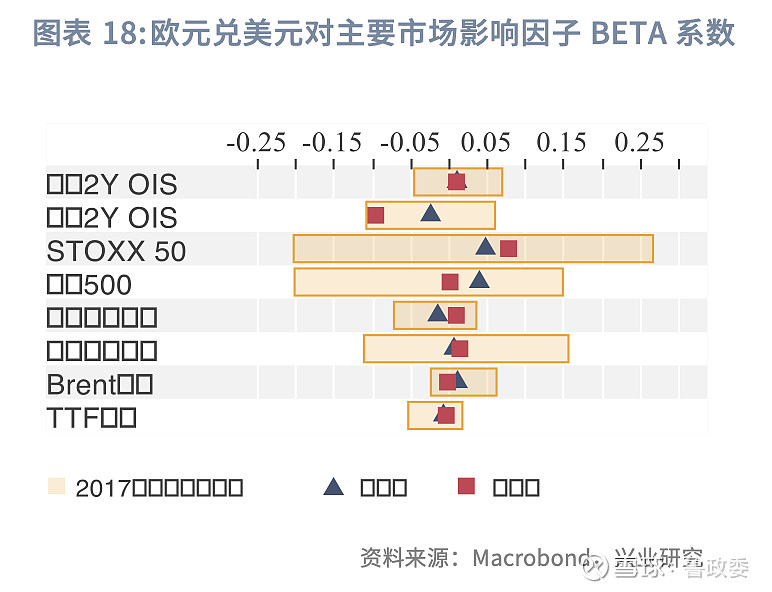

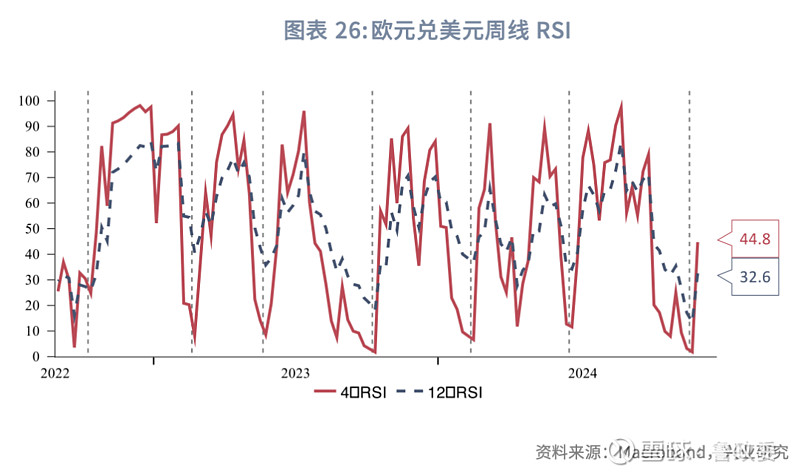

经过近几个月的调整,欧元兑美元相对利差锚偏离度进一步下行至5分位数附近。自2023年7月该偏离度指标从95分位数上方回落以来,欧元兑美元整体呈现偏弱震荡的形态,符合我们早期的提示。CFTC非商业与商业持仓分化度也已触及极低点。我们预计欧元短期将逐步酝酿反弹。欧元兑美元短线支撑1.02、1.03,上方阻力1.06、1.07。

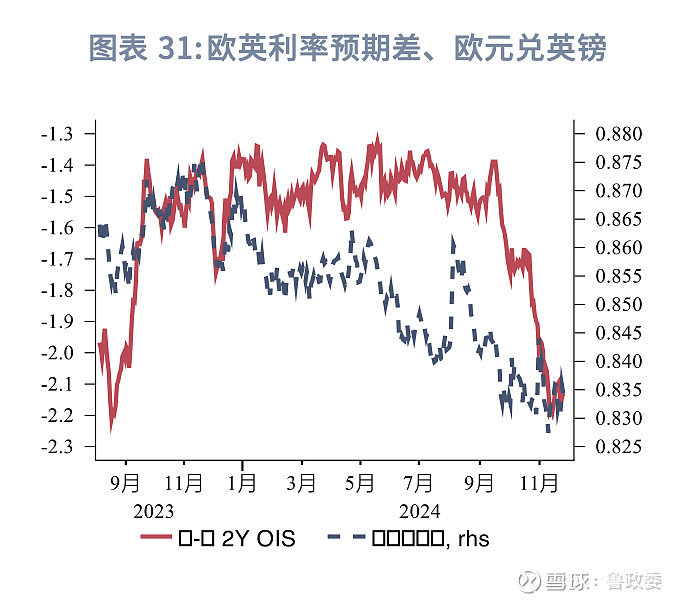

四、英镑:受央行鹰派立场支持

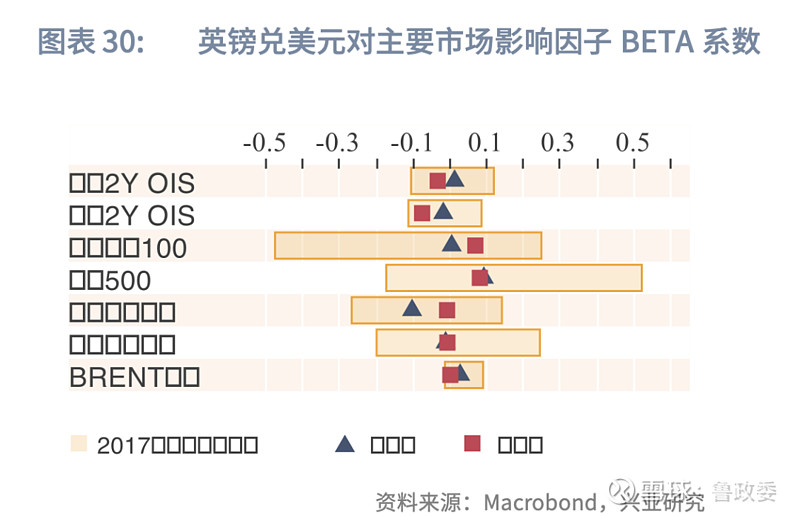

英国截至9月的三个月平均工资增速意外反弹、10月CPI和核心CPI双双超预期,央行降息预期收敛为英镑提供支撑。后续英镑将继续获得来自央行鹰派政策前景的支持。同时,经济意外指数下行至历史相对低位,倘若其反弹也将利多英镑。不过,美元指数转弱背景下,因欧元兑美元所受反向驱动为非美G7货币中最强(权重最大),这可能会强化欧元兑英镑的底部支撑。

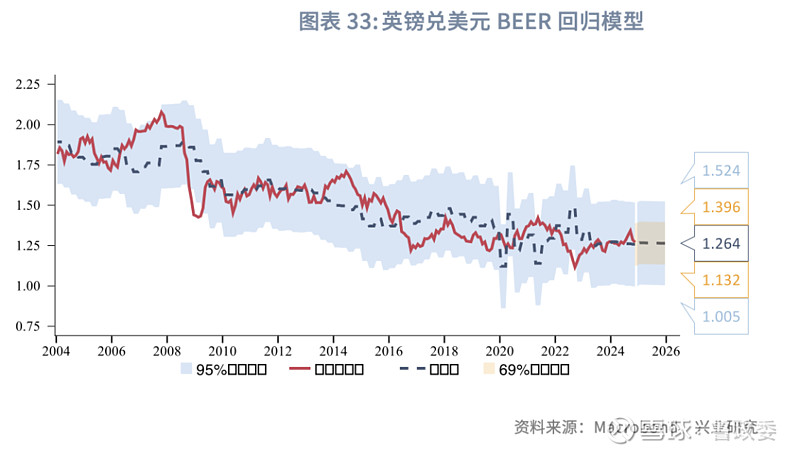

4.1 BEER模型

结合上文分析,我们同样对英镑兑美元构造BEER回归模型。与欧元相比,英镑模型的拟合效果更佳(达到0.7以上)。2020年至2022年前后,模型的解释力度较弱,这可能是由于英镑受欧元拖累,走势有违经济基本面状况。解释力度在近两年有所提升。预测结果显示,2025年英镑兑美元中枢可能持平,和我们此前提示一致,约为1.26;68%置信区间上下限分别为1.40、1.13。

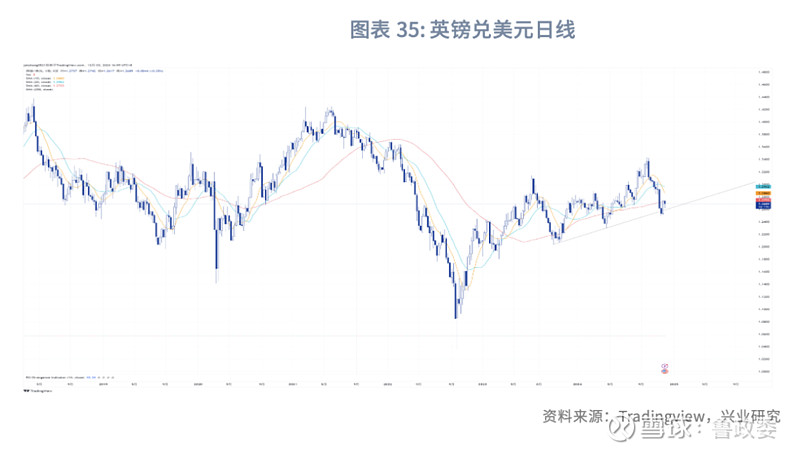

4.2 技术分析

历史上持仓分化度在90分位数上方的停留时间较长(3个月及以上)往往隐含着英镑兑美元中期内的贬值压力。当前持仓分化度下修至70附近,中期内仍有较大修正空间。英镑兑美元短线支撑1.24、1.23,上方阻力1.29、1.30。欧元兑英镑进入长期区间底部,可能酝酿反弹。

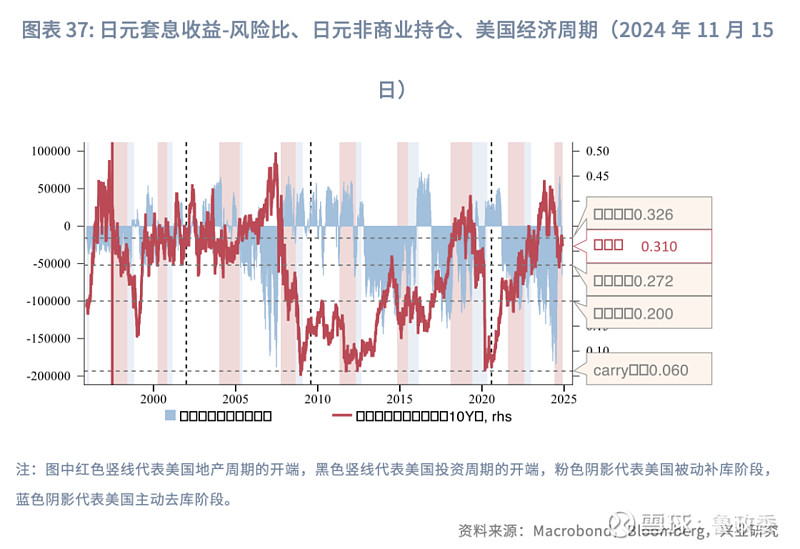

五、日元:关注12月日本央行是否加息

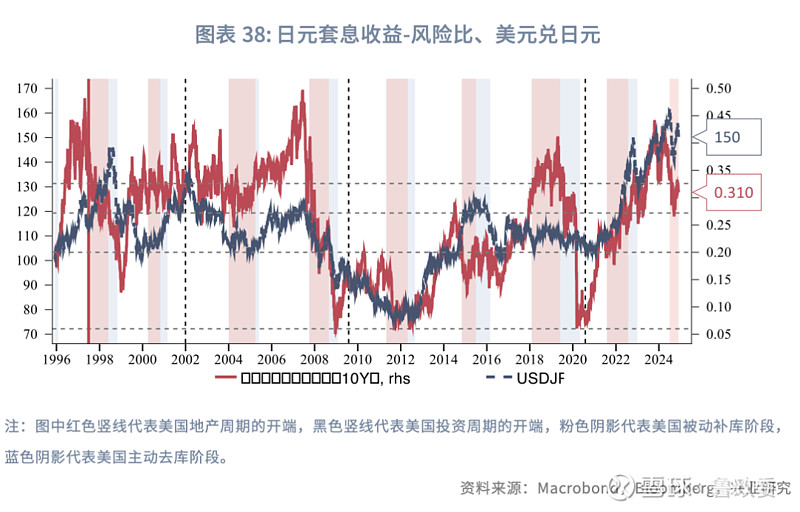

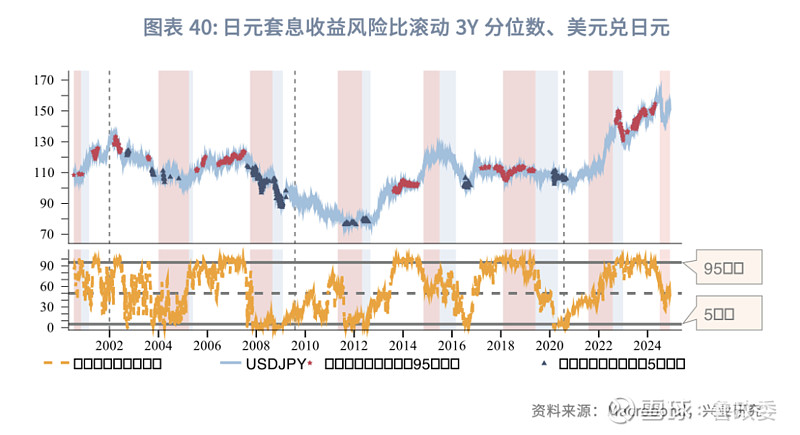

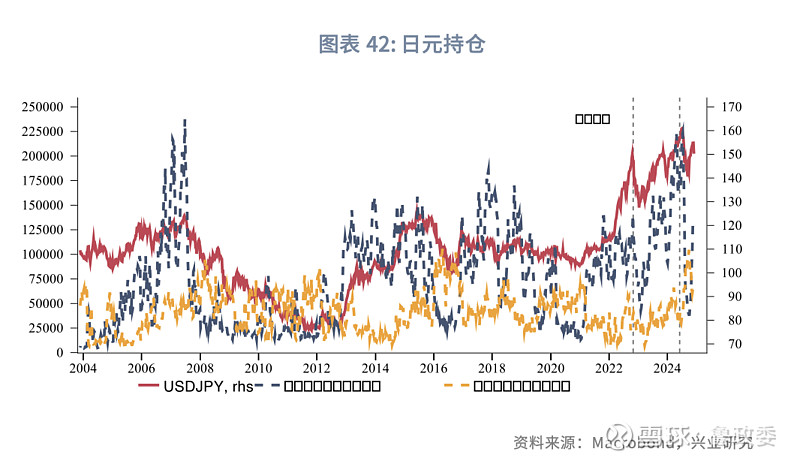

2024年11月受到10年期美债收益率的影响,日元汇率先贬后升,最高站上156,月末则收于150附近。套息交易方面,收益-风险比冲高后回落,套息交易平仓并不明显,CFTC非商业持仓仍是逆差。

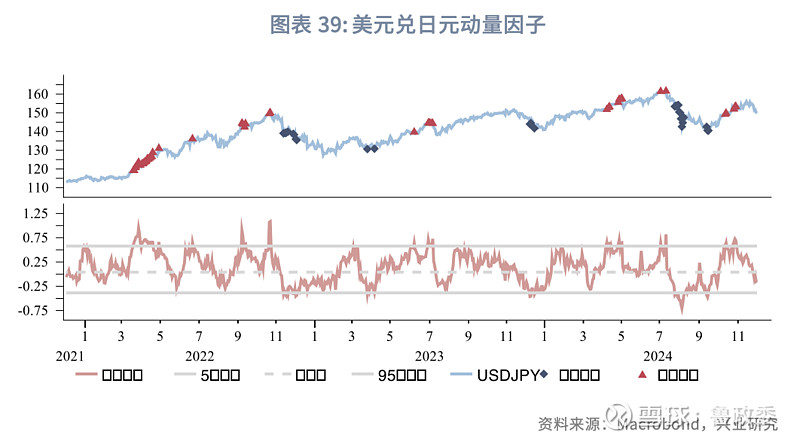

展望12月,动量指标看日元尚未达到升值超调的阈值。政策利率方面美联储降息25bp仍是基准预期,而从日元OIS隐含的利率预期来看,市场对12月议息会议后日元利率的预期在0.375%,相较当前上调约12.5bp。总体来看12月日元大概率延续升值动能,下方支撑143、147,上方阻力155、158。

注:

[1]Michele Ca’ Zorzi, Adam Cap, Andrej Mijakovic, Michał Rubaszek. The predictive power of equilibrium exchange rate models, ECB Working Paper Series, No. 2358, January 2020.

[2]