今日实时汇率

1 美元(USD)=

7.2944 人民币(CNY)

反向汇率:1 CNY = 0.1371 USD 更新时间:2024-12-23 08:02:32

华创证券表示,货币贬值是把双刃剑,如何取舍面子(汇率)和里子(利率):瑞·达利欧在《债务危机》中表示,不应为保卫汇率过多消耗外汇储备,也不应过多提高利率损害实体经济。货币贬值可以刺激经济和市场,在经济萎缩期有积极作用。最好是使货币一次性贬值到位,以维持市场双向交易。

海外经验:长痛不如短痛,货币一次性贬值到位更有效刺激经济

货币贬值是一把双刃剑。瑞·达利欧在《债务危机》中讨论决策者面对经济萎缩时如何取舍面子(汇率)和里子(利率)时讲到,央行不应当为了保卫汇率而过多消耗外汇储备,也不应当过多提高利率从而损害实体经济,这些行为比货币贬值带来的危险更大。事实上,货币贬值可以刺激经济和市场,在经济萎缩期间有积极作用。最好是使货币一次性贬值到位,以维持市场的双向交易(当市场预期货币不会继续贬值时,就会恢复买卖互现的正常交易)。

我们复盘了4轮本币贬值的海外经验:1933年美国大萧条下罗斯福新政、1971年布雷顿体系终结冲击美元、1995-1996年日元贬值下的经济回暖、2020年美国对冲疫情的大幅宽松。印证了达利欧的结论,即长痛不如短痛,一次到位的货币贬值或能更加有效的刺激经济复苏。

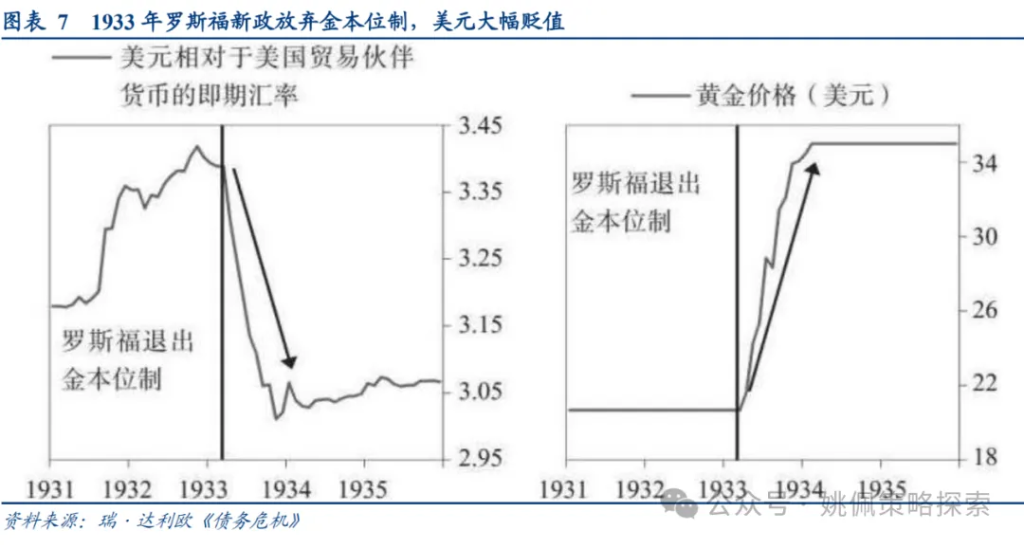

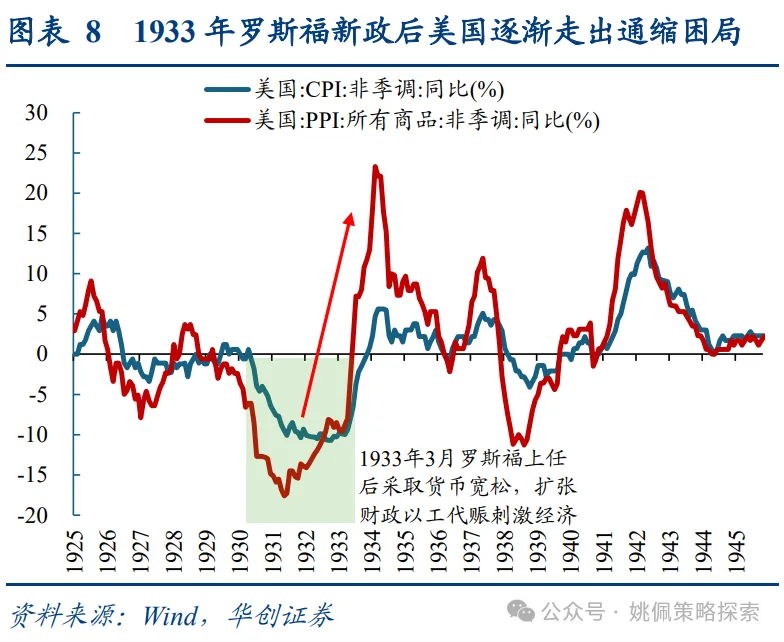

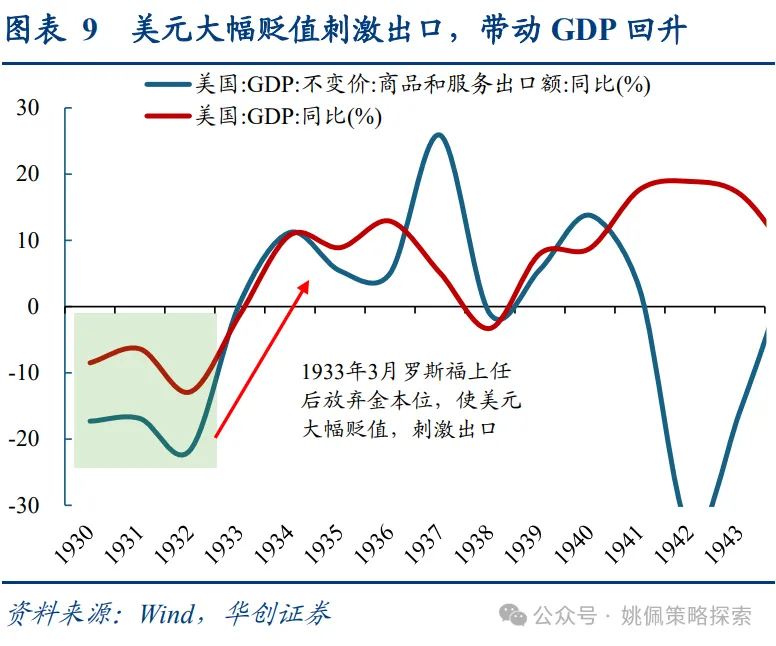

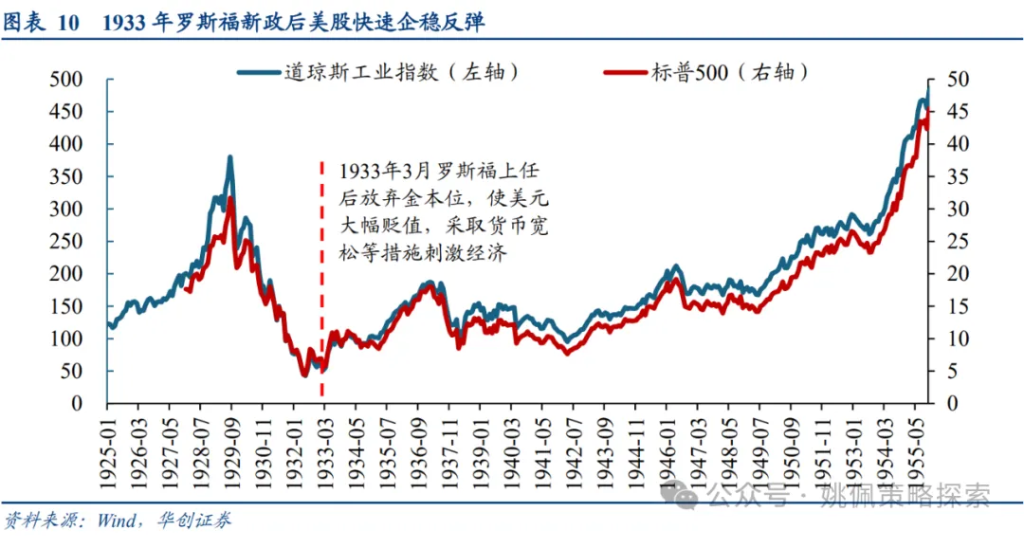

1933年美国大萧条:罗斯福新政放弃金本位使货币获得更大自主权,美元大幅贬值刺激出口,拉动经济同时股市反弹。1929-1933年美国陷入大萧条的经济危机,GDP负增且持续通缩,与欧洲国家的贸易战更是加剧了通缩环境下经济下行压力,1930年6月美国国会通过《斯姆特-霍利关税法》,涉及20000多种进口商品,平均关税提高50%以上。超过40个国家在法案生效后宣布对美国采取报复措施,全球贸易战随之爆发,进一步加剧了全球经济衰退,1932年美国CPI同比增速为-9.9%,GDP增速为-12.9%。1933年3月罗斯福就任美国总统并推出“罗斯福新政”,首先,为了使货币供应更加灵活,罗斯福政府决定放弃金本位制,大量发行货币,1933年-1937年美国货币供应量增加42%。此外,放弃金本位制使得美元大幅贬值,增强了美国商品对外竞争力。财政政策方面,增加财政支出规模,以工代赈,实施财政刺激,这些政策组合成功地帮助美国经济摆脱了资产负债表衰退。从政策成效来看,虽然美元大幅贬值,但更为灵活的货币宽松刺激了需求,使得美国经济逐步走出通缩困局,1933年11月美国在经历连续3年的通缩后CPI同比首次转正,同时美元贬值刺激出口,带动GDP同比回升,美国商品和服务出口额同比从1932年-22%升至1933年0.6%,GDP同比从-12.9%升至10.8%。从股市表现看,美股从1933年3月开始强势反弹,1933/3-1936/12道琼斯工业指数累计上涨250%。

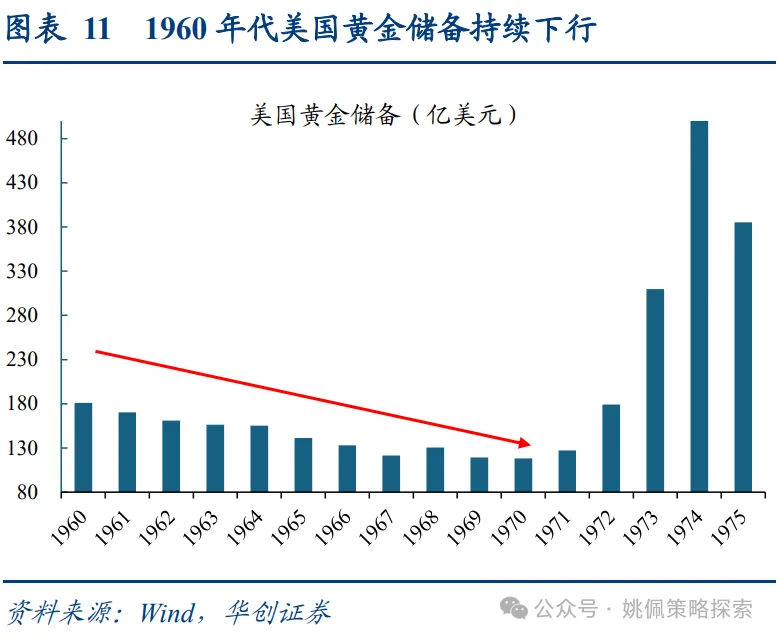

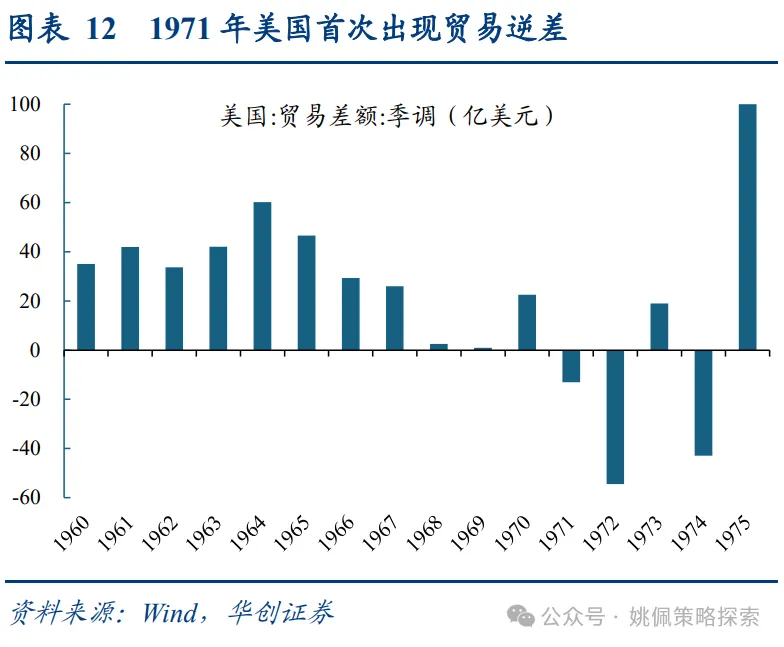

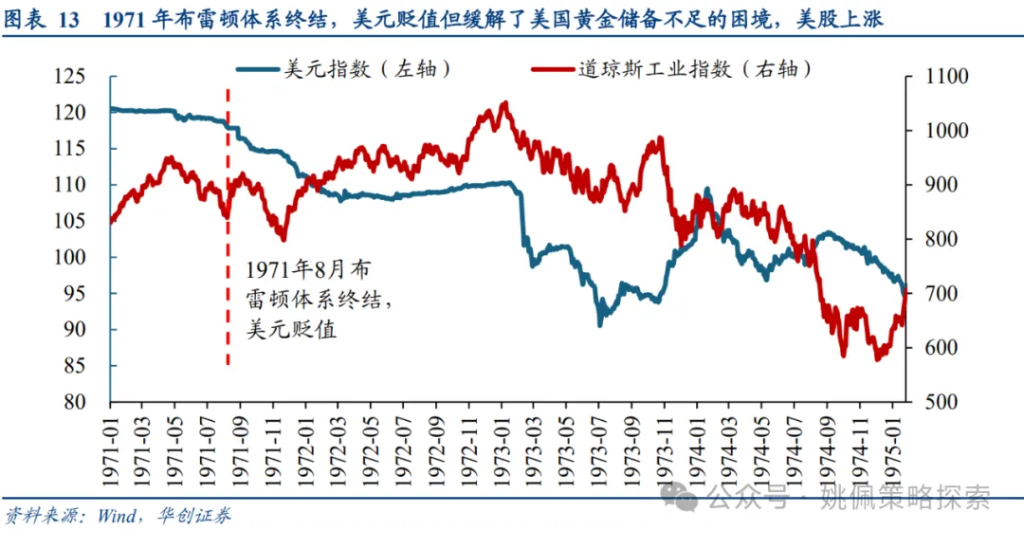

1971年布雷顿体系终结:美元大幅贬值但缓解了美国黄金储备不足的困境,美股短暂回调后强势反弹。布雷顿体系下美元与黄金挂钩,其他货币与美元挂钩,其他国家由于国际贸易和投资而积累的美元可以按35美元一盎司的价格从美国那里兑换成黄金。随着西欧和日本在50年代和60年代的经济腾飞,以日本和德国为代表的国家通过国际收支顺差积累了大量美元,而美国的国际收支不断恶化,1971年出现首次贸易逆差,黄金储备无法满足将美国之外的美元兑换成黄金的需求。1970年美国仅有价值118亿美元黄金,但海外官方却持有超过400亿美元的外汇储备。为应对这一风险,1971年8月尼克松宣布停止美元与黄金兑换,对(美国)所有涉税进口品临时(90天)征收10%的附加税,各国于1971年底签订了《史密森协定》,将美元对黄金贬值7.89%,同时将美元较主要货币贬值10%。虽然布雷顿体系的终结使得美元大幅贬值,美股也出现阶段性调整,1971年9-11月道琼斯工业指数最大跌幅-15%,但由于黄金储备的风险得到化解,以及经济韧性仍强,美股在短暂回调后强势反弹,1971/11-1973/1道琼斯工业指数涨超30%。

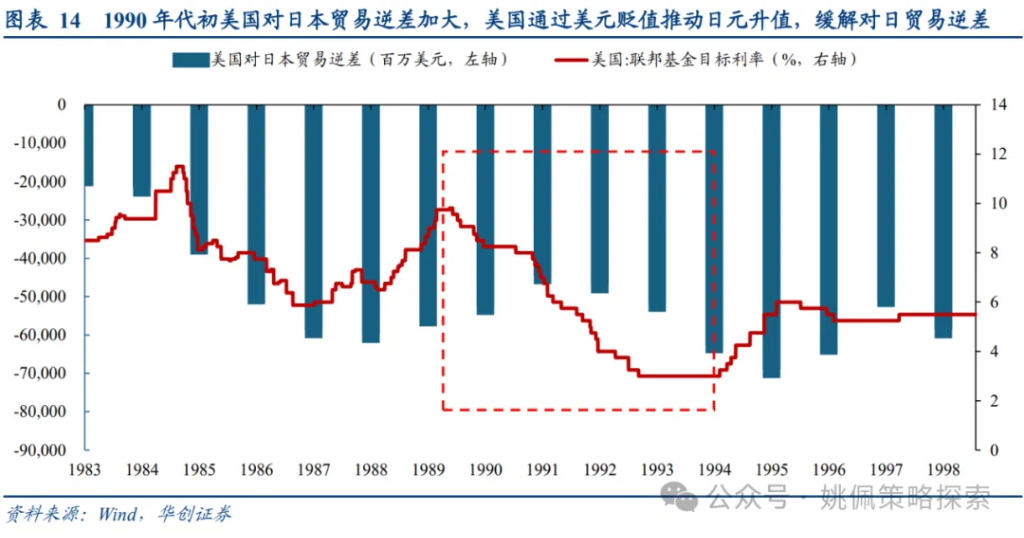

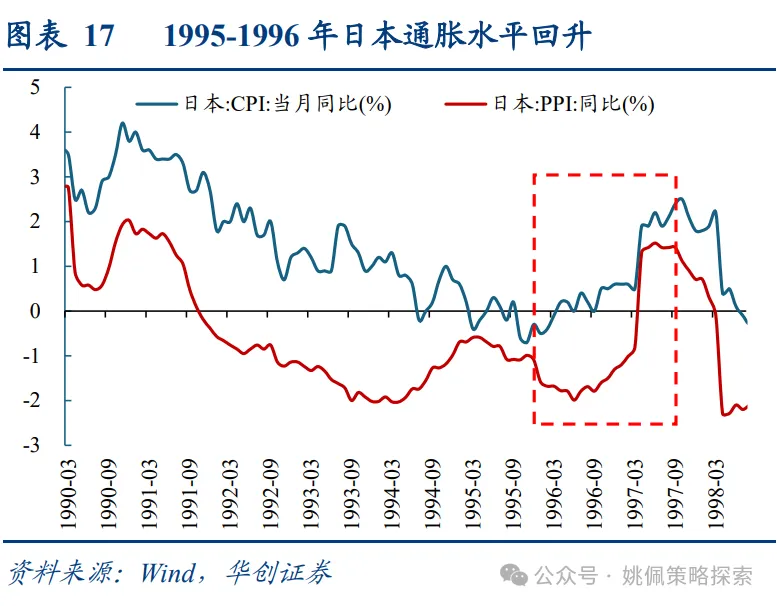

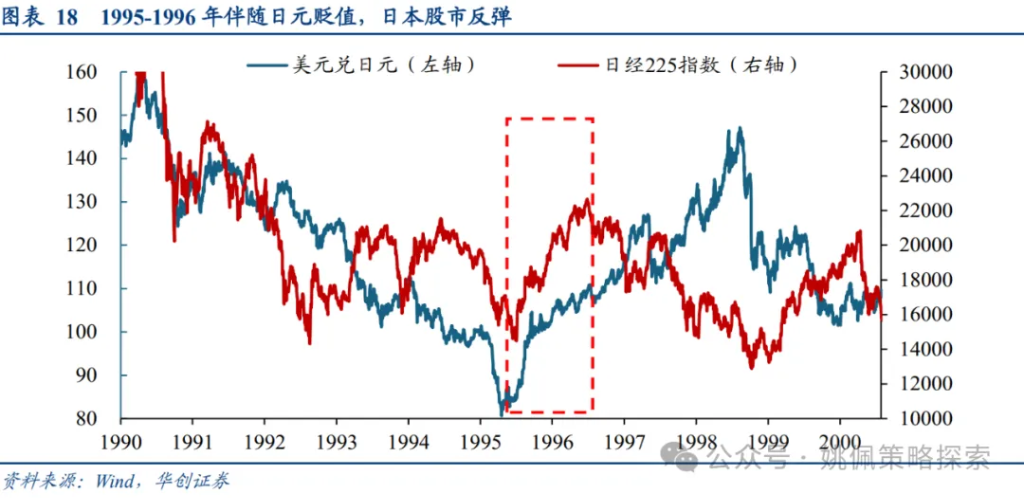

日本1995-1996年:摆脱美国制裁下的升值压力,日央行进一步宽松日元贬值,经济企稳回暖,股市反弹。日本在1990年房地产泡沫破裂后经济陷入通缩困局,日本PPI同比从1990年高点3.0%跌至1991年11月转负并持续负增,名义GDP同比从1990Q2的9.6%跌至1994Q4的-0.5%。日央行持续降息,中央银行政策利率从1991年6%持续下调至1994年1.5%,但日元却在美国贸易制裁下持续升值。1980年代美国对日本贸易逆差持续加剧,美国认为对核心原因在于日元被明显低估,因此1985年美国通过签署《广场协议》推动美元贬值,希望通过日元升值来削减对日本的贸易逆差。1990年之后,美国对日本的贸易逆差再次上升,美国官员也多次在讲话中表示希望日元升值来削减贸易逆差,美联储持续降息保持美元弱势运行,美日贸易摩擦的加剧,以及美国对日本的施压或也较大地影响了市场对于日元的升值预期,推动日元进一步走强。这一情况的拐点发生在1995年,罗伯特·鲁宾就任美国财政部长后开始推行“强美元”政策,以提升美国进口购买力、抑制国内通货膨胀、并维持美元储备货币的霸权地位,美元也在美联储持续加息动作下开始走强。国内方面,日央行进一步货币宽松,1995年连续两次降息政策利率从1.5%降至0.5%,日元进入贬值通道,美元兑日元从1995年低点80.6持续升至1997年127。经济方面,在摆脱美国贸易制裁下的升值压力后,1995-1996年日本经济迎来短期复苏,通胀水平和GDP增速均显著回升,股市同样大幅反弹,1995/4- 1996/6日经225指数涨幅达40%。

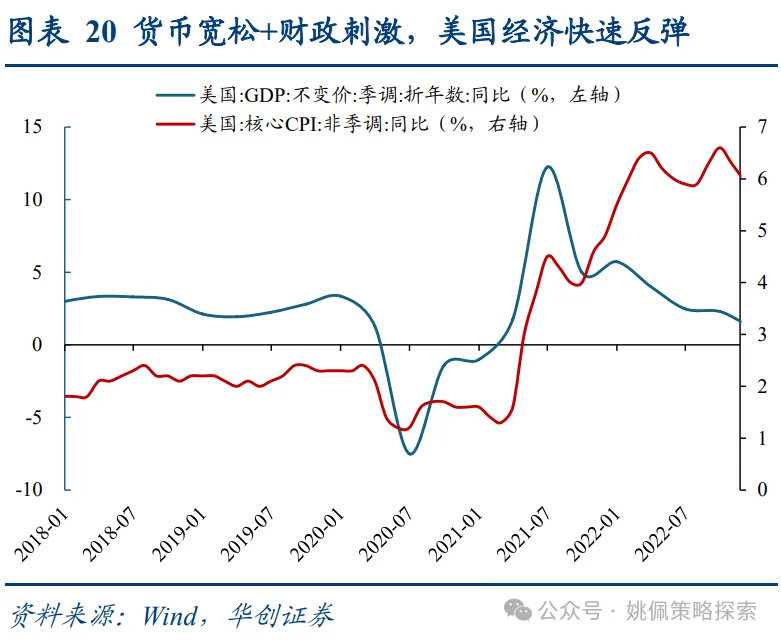

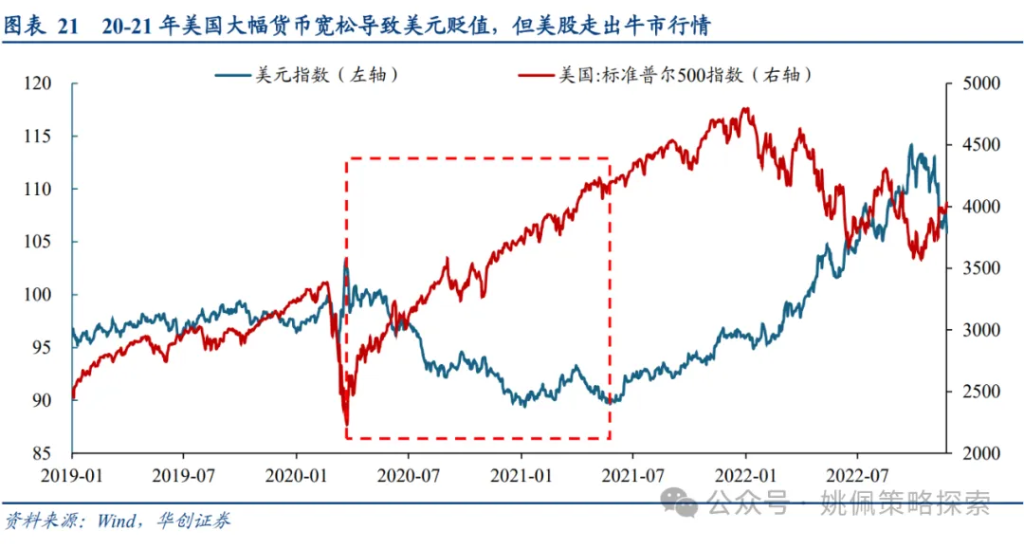

2020年对冲疫情的大放水:美元大幅贬值,经济快速回暖,美股短暂下跌后进入牛市行情。为对冲疫情影响,美国2020年3月连续两次降息,累计下调150bp,同时,美联储还启动了7000亿美元量化宽松计划。财政方面,美国加大财政支出,实施5轮财政刺激计划,总金额达到3.8万亿美元。大幅的双宽使得美元在2020年持续贬值,美元指数从20年3月102跌至20年底的90。但美股在流动性的持续支持以及经济基本面的改善下,仅在2-3月短暂下跌后,便转入单边上行的牛市行情,20/2-20/3标普500最大回撤-35%,而3月低点到20年底反弹幅度达到68%,并且21年依然延续了上涨趋势。

疫情以来地产、EPS下行风险释放较充分,汇率贬值带来两个优势

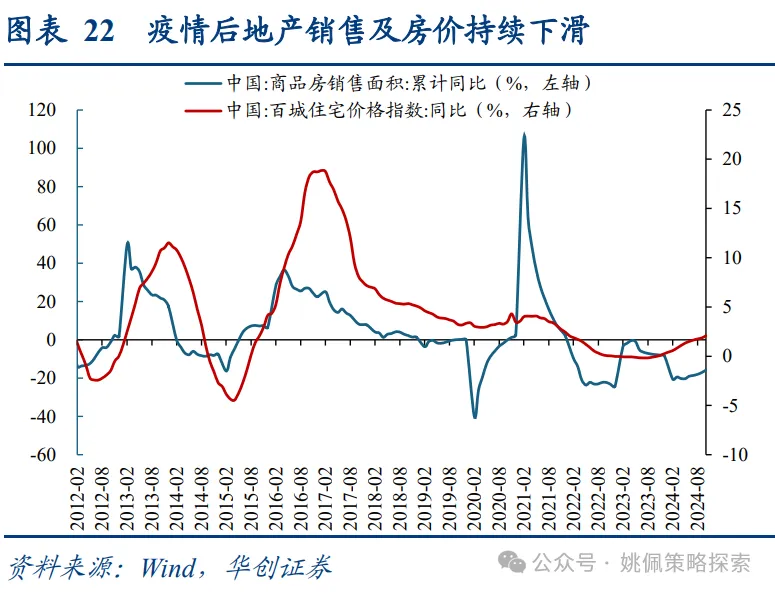

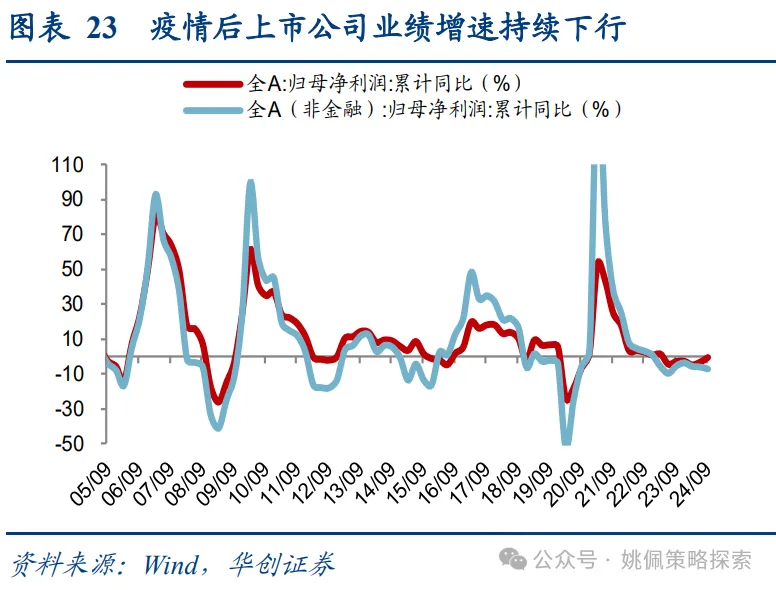

中期视角来看,疫情以来地产、上市公司业绩下行风险已释放较为充分,汇率压力释放后或为市场上行积攒动能。疫情以来掣肘A股表现的三大主要风险因素:1、房地产量价齐跌拖累经济表现;2、上市公司业绩下行周期,分子端持续疲弱;3、美联储加息背景下,汇率压力掣肘国内宽松空间。当前视角来看,经历4年以来的风险出清,以及政策托底支持,前两个风险已得到较为充分的释放。房地产来看,商品房销售面积同比从疫情前0%左右增长下跌至当前-15%~-20%,中国百城房价指数同比3%左右下行至23年-0.2%,今年来小幅回暖。上市公司业绩层面,价格偏弱拖累全A企业净利润增速从疫情前5-10%增长下行至当前负增区间,明确拐点仍需耐心等待,M1&PPI转正将是EPS回归的重要信号。汇率方面,若类似海外经验,短期货币贬值后汇率压力释放,政策空间进一步打开,或为市场上行积攒动能。

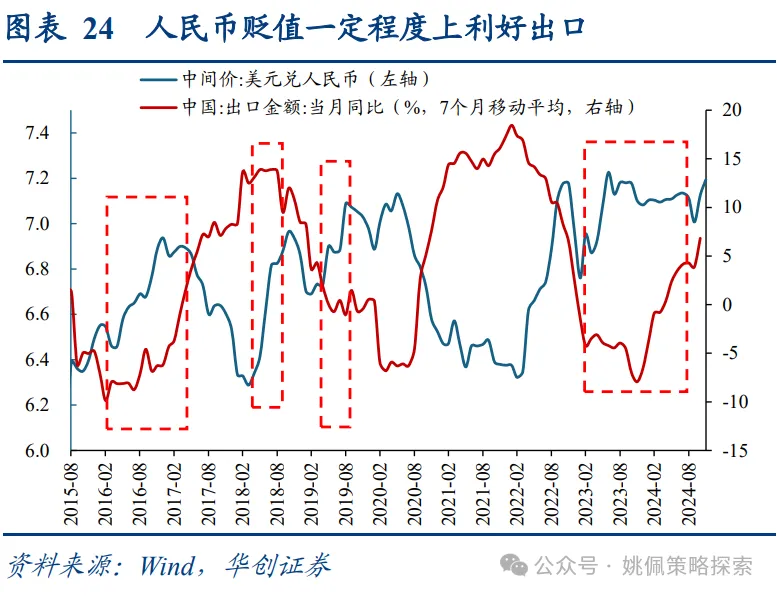

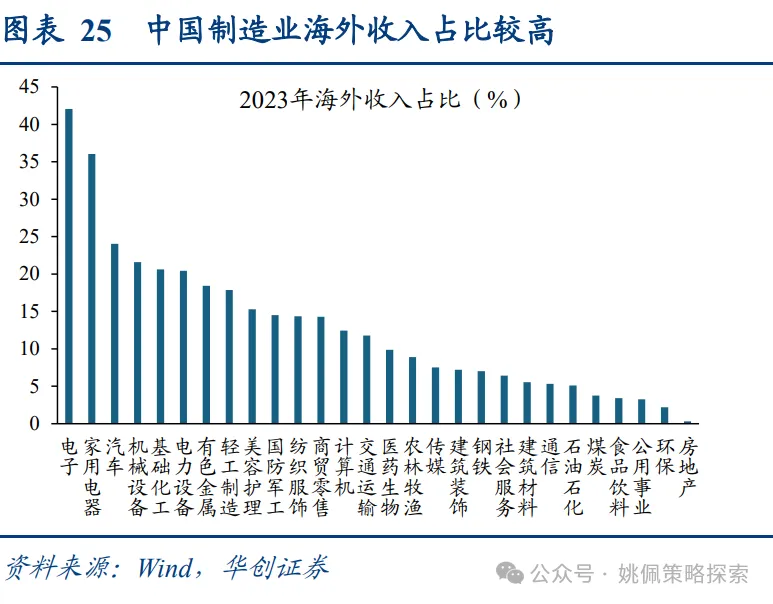

人民币贬值带来两个优势:对冲关税影响;巩固制造业出口优势。人民币贬值后,中国出口商品在国际市场上的价格相对降低,有助于增强中国商品的价格竞争力,对出口形成支撑。一方面有利于对冲特朗普关税影响,根据华创宏观团队测算,极端情形下,若特朗普对中国进口关税率加征至 60%,或拖累中国整体出口-2.6%到-5.8%,中性区间或在 4-5 个点左右。人民币汇率贬值也在一定程度上对冲了加征关税的影响,以美元计价的出口商品价格下降,价减量增对我国商品出口形成一定支撑。典型如2016年人民币持续贬值,美元兑人民币中间价从6.5低位升至6.9,期间中国出口持续走强,出口金额同比从16/2的-28%持续回升至17/3的16%,出口也成为支撑这一轮经济修复的重要抓手。此外,从政策角度来看,24/11财政部、国家税务总局发布《关于调整出口退税政策的公告》,取消铝材、铜材以及部分油脂产品退税,同时将部分成品油、光伏、电池、部分非金属矿物制品的出口退税率由13%下调至9%,可以在保持出口优势的情况下,将出口税负转移至海外消费国,一定程度对冲关税影响。另一方面人民币贬值有利于巩固制造业出口优势,中国制造业海外收入占比较高,电子海外收入占比超40%,家电、汽车、机械设备均在20%以上,人民币贬值有利于提高产品竞争力,避免出现1990年代日本在贸易制裁下,经济下行日元却持续升值的困境,1990年代初日本房地产泡沫破裂,经济陷入通缩困局,而在美国制裁下日元却持续升值,对日本出口尤其是制造业带来更大的压制,日本出口金额同比从1989年11%降至1993年-6.5%,其中制造业出口同比从1986年19%降至1993年6.1%。

本文作者:姚佩S0360522120004、丁炎晨,文章来源:姚佩策略探索,原文标题:《【华创策略姚佩】面子还是里子?汇率&利率双刃剑——策略周聚焦》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。