今日实时汇率

1 美元(USD)=

7.2944 人民币(CNY)

反向汇率:1 CNY = 0.1371 USD 更新时间:2024-12-23 08:02:32

(来源:覃汉研究笔记)

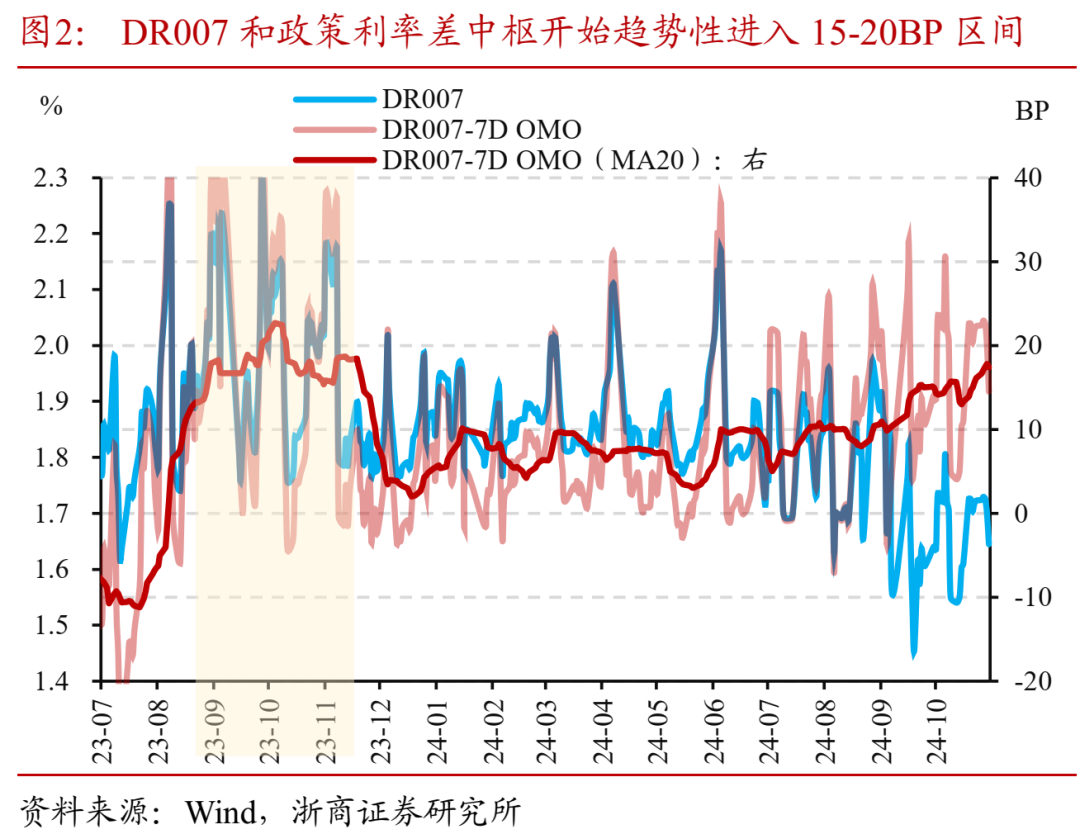

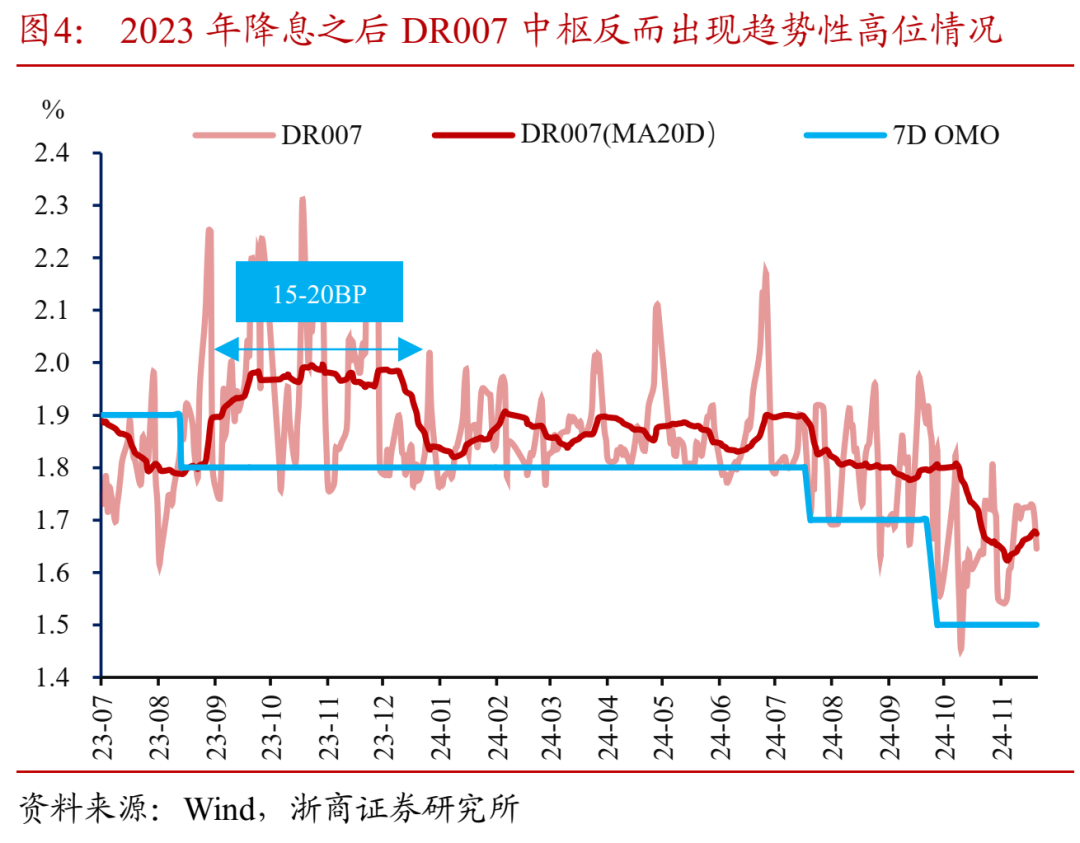

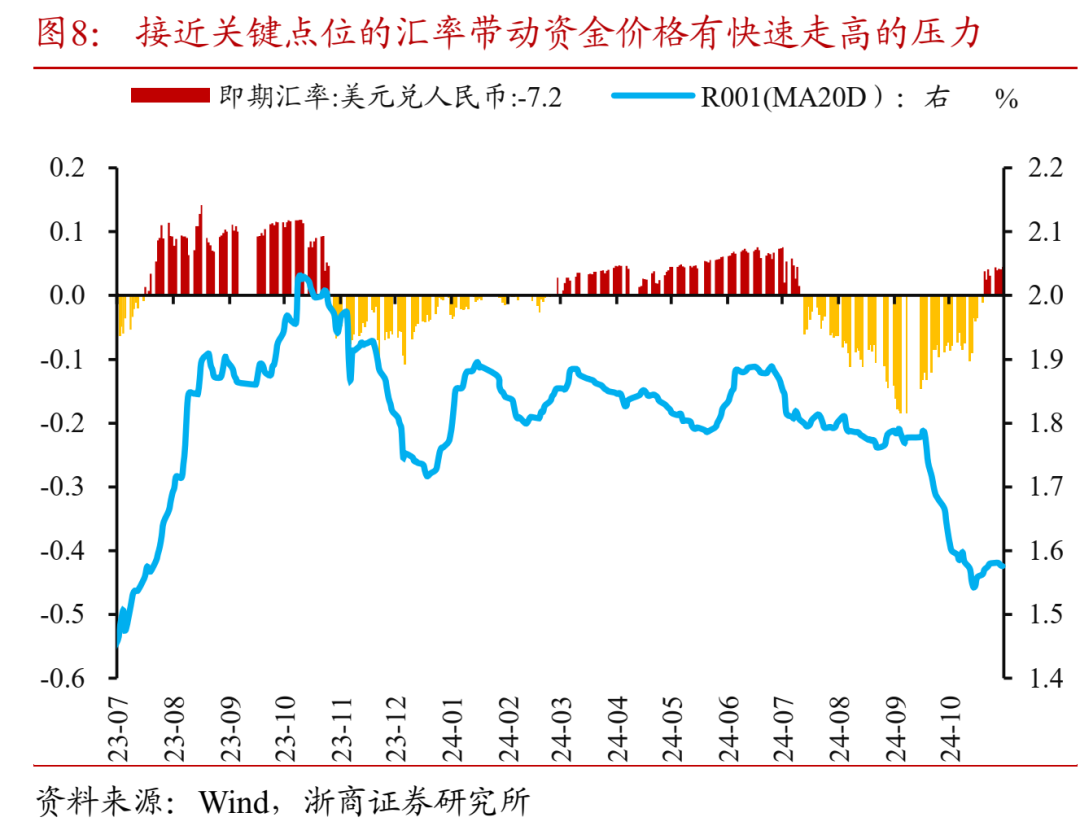

当接近关键点位的汇率贬值压力较大时,央行或通过“高资金利率-高短债资产收益率-资金项资金流入”以及“收紧离岸流动性-离岸人民币利率提升”两大机制维稳汇率,进而导致资金利率价格偏高。按照该分析逻辑,年内DR007中枢或阶段性保持在政策利率上方15-20BP附近的位置。

1、2023年8-12月的资金面有什么启示?或因为政府债发行和汇率压力,期间资金面有如下特点:(1)815政策利率降息以及9月降准后,DR007中枢不降反升;(2)2023年9月中下旬至11月中旬期间,DR007 MA20D指标延续3个月刚性处于政策利率上方15-20BP附近的位置;(3)2023年12月中下旬之后,DR007中枢再次下探到5-10BP附近。

2、央行汇率调控对境内资金利率的影响?(1)接近关键点位的汇率贬值或通过央行调控对资金价格产生一定压力;(2)央行或通过“高资金利率-高短债资产收益率-资金项资金流入”以及“收紧离岸流动性-离岸人民币利率提升”两大机制维稳汇率,进而导致资金利率价格偏高。

3、基于前述汇率研究对资金面和存单看法?(1)“特朗普2.0计划”带动汇率仍有贬值压力,央行的汇率调控或阶段性带动DR007中枢保持在政策利率上方15-20BP附近的位置;(2)对应年内R007中枢在1.75%-1.85%附近波动,存单核心波动区间为1.80%-1.90%。

作者:汪梦涵

全文:4029字 | 15分钟阅读

正文

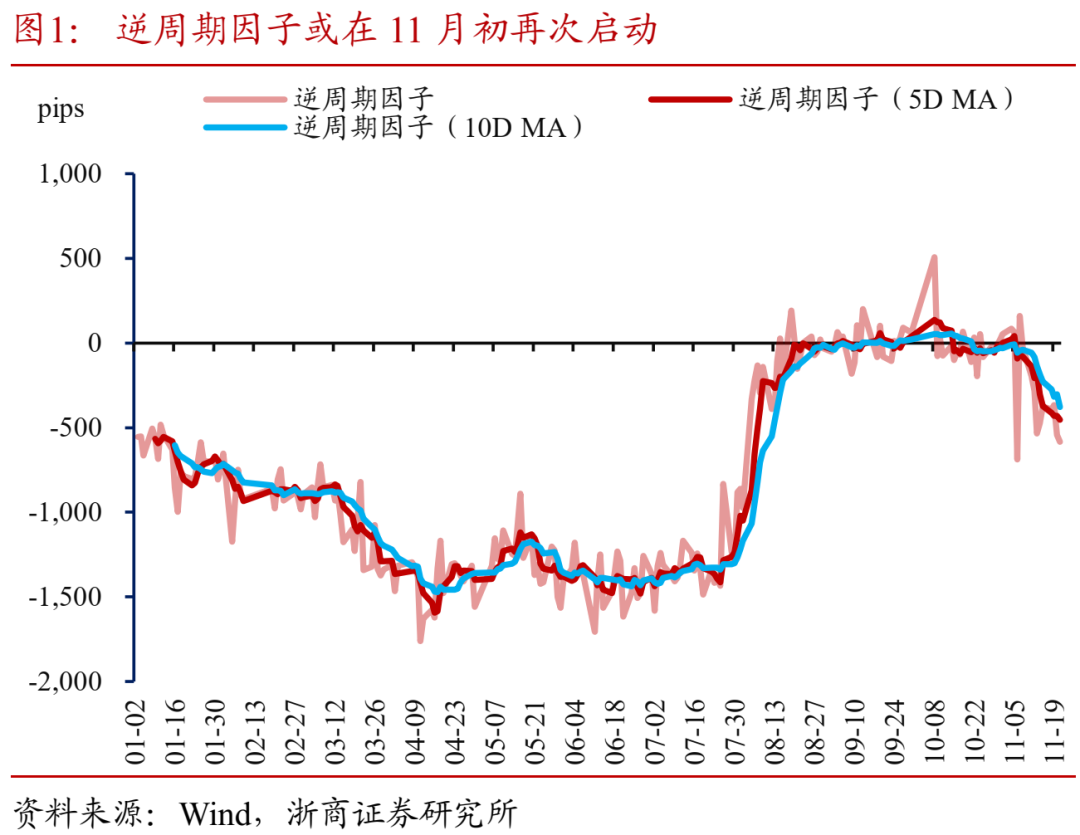

自从11月中旬开始,DR007开始在1.70%附近保持相对刚性,叠加逆周期因子仿佛在同样的时间段再次启动,类比2023年8月至12月份的DR007资金价格表现,引发我们针对“央行汇率调控对流动性的影响”这一话题的思考,整体内容如下。

一、他山之石:来自2023年8-12月资金面经验的参考

核心观点:2023年四季度,“政府债发行+汇率贬值压力”带动前期DR007-7D OMO中枢在(15BP,20BP)附近。

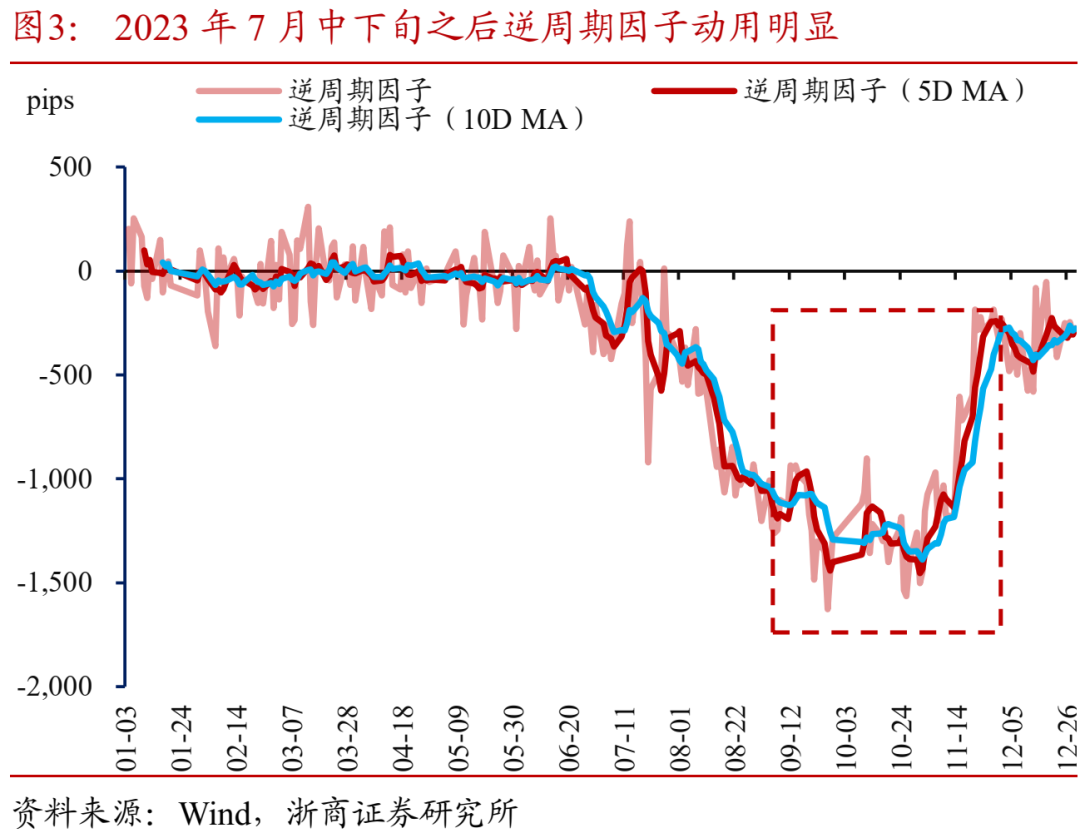

2023年8月降息之后资金利率并未下行,四季度DR007中枢趋势性位于政策利率上方15-20BP附近位置。回顾一下2023年7月之后的资金市场,有如下几个关键点值得注意:(1)815政策利率降息以及9月降准后,DR007中枢不降反升;(2)2023年9月中下旬至11月中旬期间,DR007 MA20D指标延续3个月刚性处于政策利率上方15-20BP附近的位置;(3)2023年12月中下旬之后,DR007中枢再次下探到5-10BP附近。

为何2023年8-12月DR007中枢产生上述特点,我们现在总结来看,或核心因为汇率压力和政府债发行:

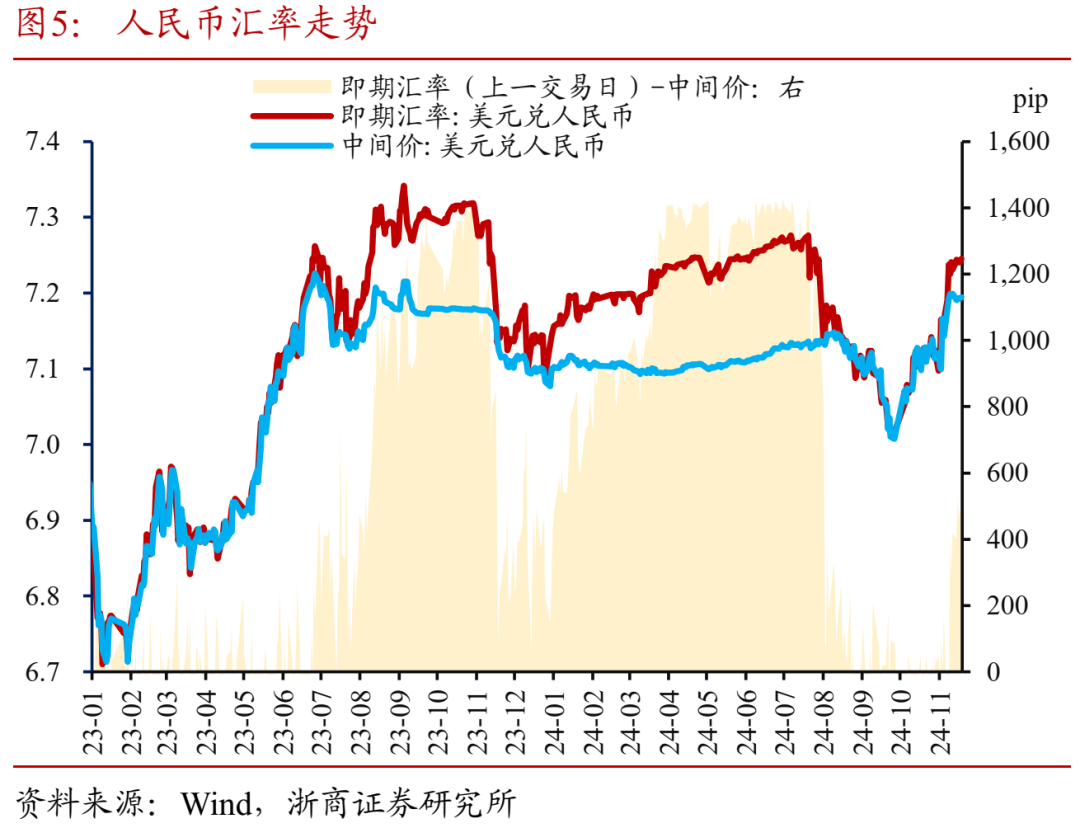

1、汇率部分:

724中央政治局会议召开后,市场情绪得到一定的提振,但高频数据在其后却未明显修复,货币政策紧接815进行降息(间隔613降息仅2个月),降息后,9月-11月初人民币贬值压力陡然增大,期间逆周期因子开始明显发力,在岸人民币触及7.31之后在周边徘徊,11月中下旬至12月,美国非农数据和通胀数据带动市场交易主线切换为美联储何时降息,人民币进入升值区间,逆周期因子调控明显减弱;

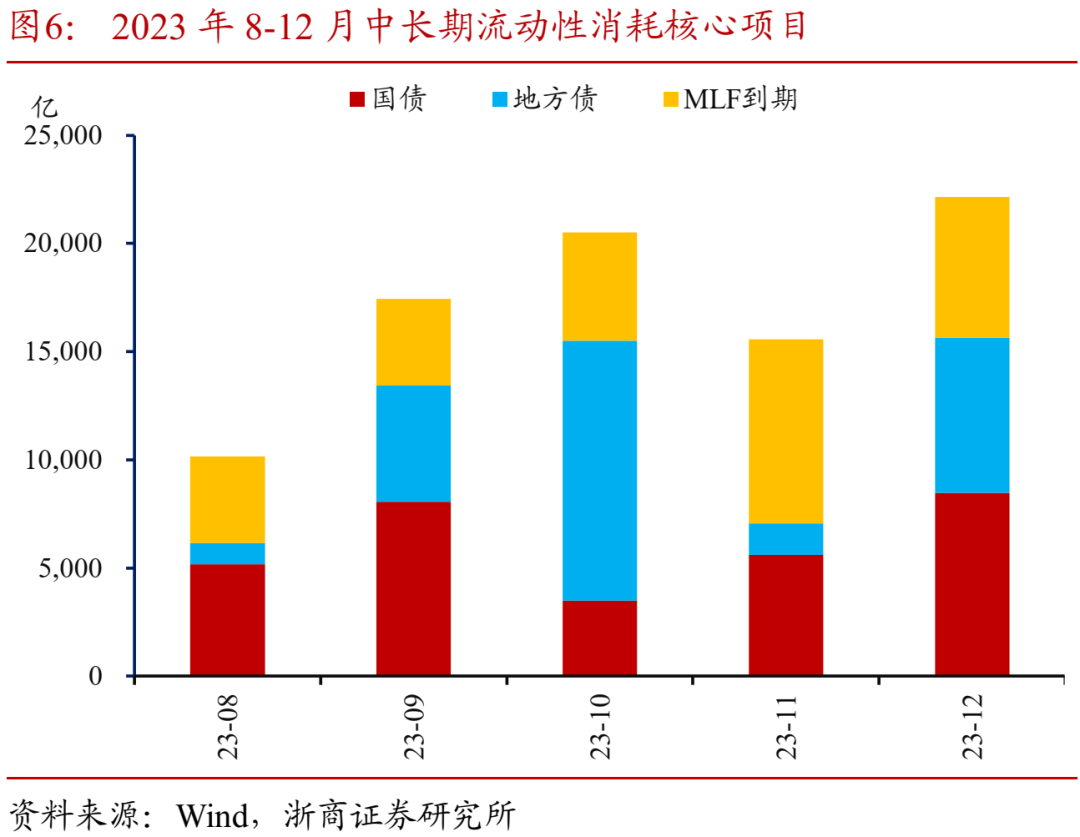

2、政府债部分:

2023年10月份特殊再融资债快速发行,叠加9月降准资金在前期逆回购回笼背景下被逐步收回,银行间市场快速形成流动性缺口,后续商业银行多通过发行存单以及央行投放的MLF进行缺口补充,且当时对应的负债端补充成本较高(1年期MLF在2.50%附近,1年期3A存单在2.30%-2.60%附近),相关情况延续到12月中旬央行再次投放1.45万亿MLF,叠加后续政府债发行进入尾声,银行间流动性情况略有缓解。

二、机制思考:为何央行汇率调控带动资金价格偏高

核心观点:接近关键点位的汇率贬值或通过央行调控对资金价格产生一定压力。

鉴于政府债发行对资金面的影响机制我们在上周周报中已经阐述,本处我们核心分析央行汇率调控对资金的压力,整体来看,结论如下:

当汇率贬值压力较大时,央行或通过"高资金利率-高短债资产收益率-维持一定中美利差-外资掉期锁汇购买中债-资本项目流入-缓释汇率压力"以及“收紧离岸流动性-离岸人民币利率提升-离岸-在岸利差增加-境内流动性收紧-资金利率走高”两大机制维稳汇率,进而带动境内资金价格偏高。

1、基于央行货币政策目标:

首先央行的关键目标之一则是保持币值稳定,其中币值稳定包括两部分,其一是物价稳定,其二是汇率稳定,因此,保持汇率稳定本就是央行调控目标之一。

那么问题就转向何为汇率稳定?

就近年来的央行汇率调控历史而言,我们更偏向于,央行在“稳汇率、稳增长、稳定金融风险”三大目标中进行权衡后,再进行选择。

当稳增长压力较大背景下,央行或适度放大汇率波动区间(更多通过相关工具延缓贬值速度和降低市场的贬值预期),对资金利率影响相对有限。

但当汇率接近关键点位(近年来可能是7.2和7.3),则客观有稳定汇率的诉求,并带动资金利率有走高的规律。

为何接近关键点位的央行汇率调控会对资金面产生影响,这里面我们认为或包括两部分:

(1)央行将资金利率维持偏高的水平有助于带动中国短端资产收益率偏高,以及维持一定的中美利差,结合在过去一年当中,部分外资通过掉期锁汇购买中债或者存单进行套息,可见,较高的短债收益率有助于缓释资本项目资金流出压力,进而有助于缓释汇率贬值压力;

(2)我国当前在岸人民币市场和离岸人民币市场存在着稳定的套价机制,且离岸人民币市场交易往往提前于在人民币市场,从逻辑上来看,央行往往通过先稳定离岸人民币市场,进而稳定在岸人民币市场。

那如何稳定离岸人民币市场?

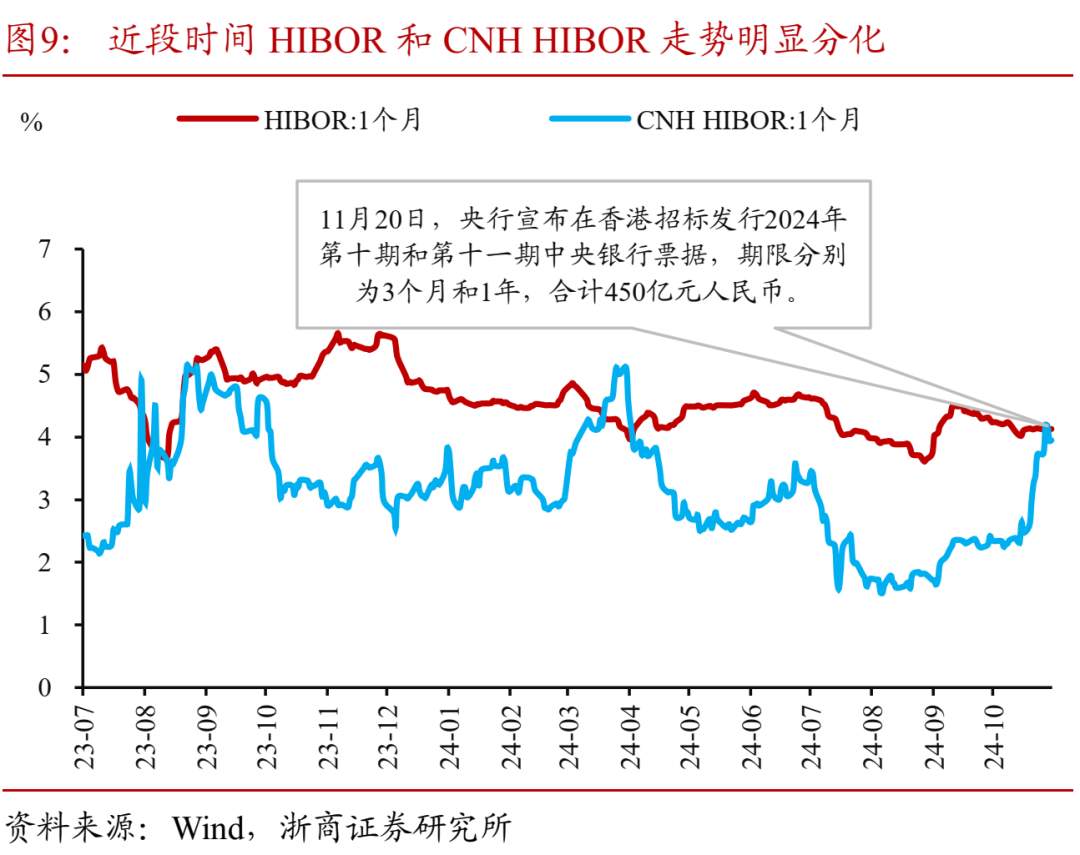

其中核心包括发行离岸央票,抬升离岸人民币利率等,当央行收回流动性,抬升离岸人民币利率后,离岸利率和在岸利率利差增大,资金往往从在岸市场中流出,对国内流动性略有影响,进而影响国内资金利率。

整体来看,(1)和(2)之间的区别是(1)中代表高资金利率是央行维持汇率稳定的诉求,(2)代表高资金利率是央行稳定汇率的结果。

但无论何种目的,在接近关键汇率点位的汇率调控阶段,境内资金利率或维持在一个较高的位置。

三、衍生思考:基于汇率研究的资金面和存单思考

核心观点:“特朗普2.0计划”带动汇率仍有贬值压力,央行的汇率调控或阶段性带动DR007中枢保持在政策利率上方15-20BP附近的位置,对应年内R007中枢在1.75%-1.85%附近波动,存单核心波动区间为1.80%-1.90%。

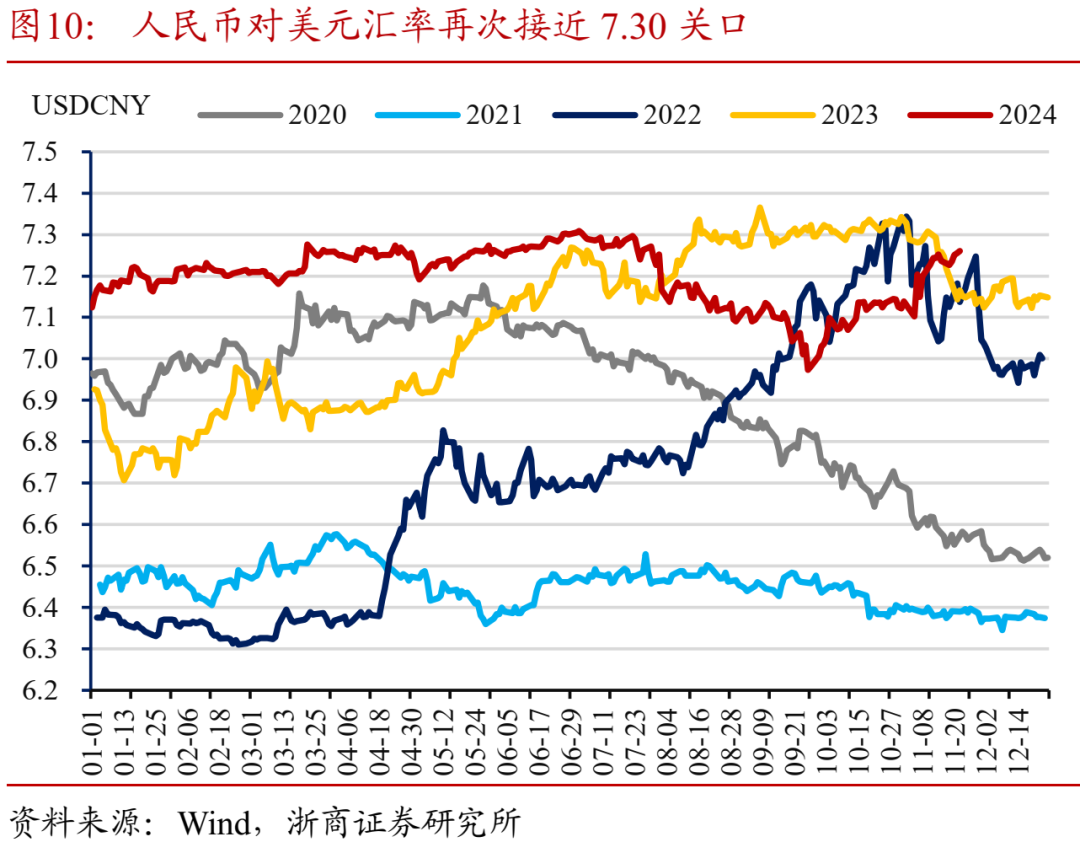

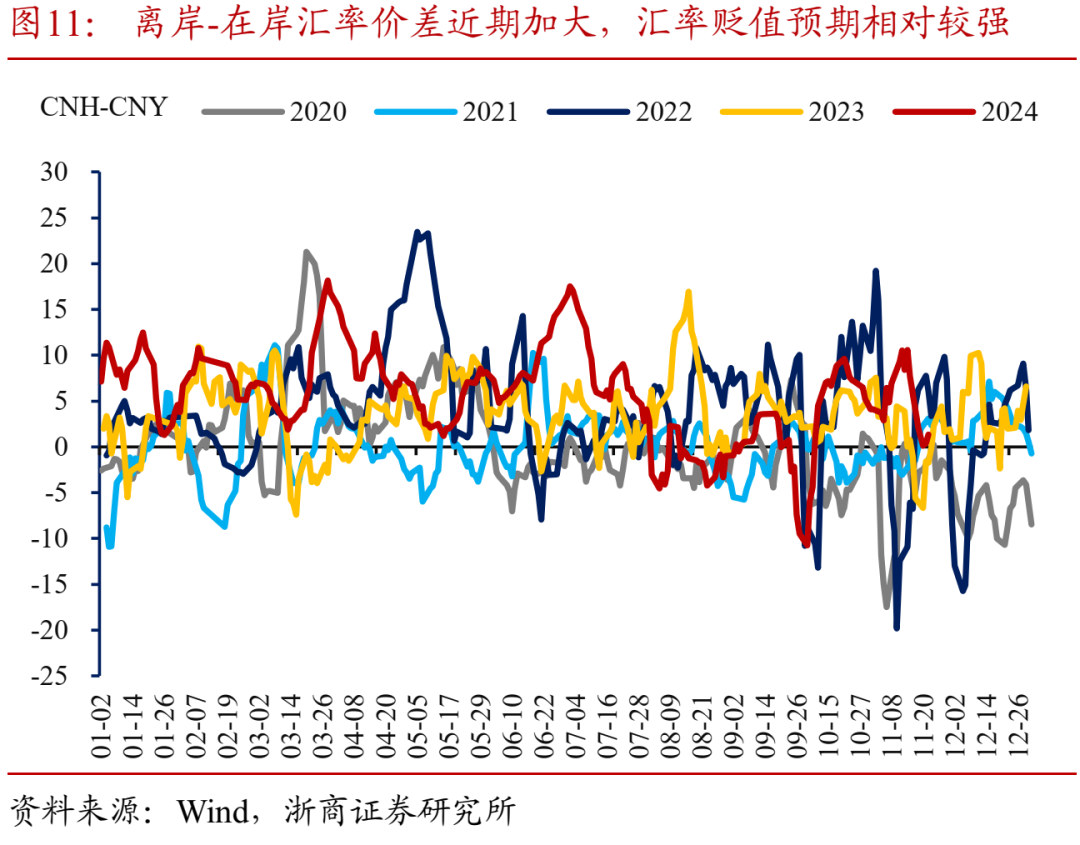

首先,11月6日特朗普在2024年总统选举中获胜后,美元指数快速走强,人民币兑美元汇率快速贬值,当前已经再次接近7.30%关键点位,同时我们发现,CNH-CNY的价差近期也有所走阔且转正,说明汇率贬值预期仍在。

往后看,我们认为,一方面,特朗普2.0计划对应着美国“再通胀”有一定的风险,同时其经济或进一步保持一定的韧性,以及中美利差的存在也带动着套息压力加大,前述三大逻辑带动汇率仍有贬值的压力,另外一部分,在贬值预期下,企业结售汇意愿或低于市场预期,边际进一步对汇率贬值形成一定压力,因此汇率压力对央行的约束或持续存在。

在上述汇率判断基础上,我们认为接下来一段时间,央行的汇率调控或对DR007中枢产生影响,其将阶段性保持在政策利率上方15-20BP附近的位置,再结合我们上周在周报中核心论述的观点“地方政府债大批量发行的时刻,资金分层可能会延续高位”以及当前资金分层基本上维持在10-15BP附近现实,预计年内R007中枢在1.75%- 1.85%附近波动,对应存单年内或核心波动区间为1.80%-1.90%。

四、风险提示

统计期内货币政策操作思路发生转变,进而导致对流动性展望出现误判;

外汇占款、信贷投放等其他流动性关键变量发生超预期变动,导致流动性大幅宽松或收敛;

统计期内政府债融资与原计划不符,导致政府债数据未及时更新;

统计期内同业存单净融资超预期,进而导致同业存单收益率超预期上行或下行。