今日实时汇率

1 美元(USD)=

7.2944 人民币(CNY)

反向汇率:1 CNY = 0.1371 USD 更新时间:2024-12-23 08:02:32

“金融学上唯一免费的午餐,就是通过发掘低相关性资产进行多元分散化配置,天然地提高组合的夏普率。”

“今年我们最大的收益来自于债券。商品部分我们把握到了黄金、铜还有黑色等大宗商品的机会。”

“今年的3月底、6月底、9月底以及最近,出现了几次房地产销售的脉冲,但这些脉冲可能是房产局集中登记导致的。”

“我要提醒大家注意的是,美联储的降息有两种类型,一种是经济遇到了比较大的问题进入衰退周期。还有一种只是为了支持经济,采取预防性降息的模式。”

我们更倾向于认为,这一次美联储降息有可能就是预防性的。对于2025年来说,以目前美国的经济数据,我们不太能得出美联储会持续降息的结论。”

“美国经济失速走弱的风险目前是比较低的,反而要警惕美国再通胀的风险。”

以上,是泓湖投资创始人、首席投资官梁文涛,昨天(11月21日)在诺亚财富主办的活动中分享的精彩观点。

泓湖投资由梁文涛创立于2010年3月,是国内较早探索基本面的宏观研究和量化交易风控相结合的管理人。

梁文涛有21年的投资经验,包括14年的宏观对冲经验。曾于2005年5月14日-2007年2月1日期间,担任易方达平稳增长基金和基金科汇的基金经理。

根据Choice统计,任期内这两只产品的合计规模超过170亿,任职回报分别有109.2%、169.2%。

目前泓湖的管理总规模在30亿元左右,共有27人。

投研风控团队内部,分成宏观配置、量化增强、低风险套利、系统化交易和全流程风控等5个功能性组别。

泓湖的系统化宏观策略的投资范围主要是股、债和商品。

根据渠道的数据,梁文涛所管理的代表产品泓湖稳健宏观对冲,从2015年4月16日成立以来,截至最新净值日期2024年11月15日,成立9年多的总收益为**%,年化收益**%;成立以来最大回撤**%,夏普值为**。

今年以来这只产品的表现抢眼,收益有**%,光是9月的收益,就有**%(同期沪深300为20.97%)。

这只产品从2016-2023年每一年的收益分别是**%、**%、**%、**%、**%、**%、**%、**%。也就是说,这只产品已经保持了连续近6年的正收益。

梁文涛介绍,今年**%的收益里,贡献最大部分来自于债券,债券部分是以利率债为主。(点此认证合格投资者后查看完整业绩)

站在今年的收官时间口,A股和境外的宏观市场最近都发生了剧烈的变化。梁文涛在今天的交流中,回溯了今年以来各主要市场的表现,以及国内外的重要宏观数据变化,并从自己的角度解读了最近的两件宏观大事件。

他提醒,要关注美国经济数据的景气度提升,以及特朗普新政策可能会带来的一系列再通胀风险。

聪明投资者(ID:Capital-nature)整理部分重点内容分享给大家。

近年单一资产剧烈波动的频率明显提高

我们(关注的资产)包括A股、一定的港股、中国期货交易所交易的商品和中国国债,还有美股以及美债这几大类资产。

最近一个月,美债、有色、黄金等出现一定回调,不过短期也出现了趋缓企稳的迹象。

中国资产今年是债强股弱,恒指相对弱一些。恒指前面有一波比较大的反弹,但最近走弱了。中国国债则是中国资产里相对表现最好的。

在过去7年时间里,A股有4年下跌,3年上涨,今年以来涨了10多个点,但是大部分涨幅主要是9月底10月初实现的;

而中国的债券市场连续7年取得了正收益;

商品市场总体有波动,但是长期的配置价值还是不错的。

美股在过去的7年里,负收益的年份只有2018年和2022年,其他大多数年份是正收益,但美债的波动比较大。

另外,不同资产连续三年正收益的比较少,所以比较好的方式是通过多资产配置来把握各个资产的上升周期,这比单一押注单个资产整体要稳定得多。

今年以来,全球多个不同的市场发生了资产价格的短期剧烈波动:

比如A股1月份到2月初曾经出现暴跌,后面是剧烈的反弹,到9月末同样在政策刺激下又出现了剧烈的上涨。

可以说,A股的长期持有感受可能是不太好的,因为它可能在短时间里出现很大的涨幅。

再比如日本股票市场,7月中旬到8月上旬,出现过急剧的下跌,指数都曾一度熔断。

还有美国长期国债,在9月18日美联储首次降息50bp之后,也出现了快速的下跌。

概括而言,近年来的宏观环境下,单一资产剧烈波动的频率有明显提高的迹象。

在这种高波动的市场背景下,如果押注单一资产就容易出现大幅的波动。我们选择通过相对均衡的多元分散配置,来降低组合的波动率。

因为不同资产产生剧烈波动的时段是不相同的,在相对均衡的多元分散化资产配置下,整个组合对单一风险的暴露有限,投资组合会有比较大的重新配置资产的空间,也有助于提高投资组合的绩效。

今年的1月底、2月初,包括9月下旬,我们就是通过这样的模式,在A股的阶段性低点增加了配置,取得了不错的收益。

金融学上唯一免费的午餐,就是通过发掘低相关性资产进行多元分散化配置,天然地提高组合的夏普率。

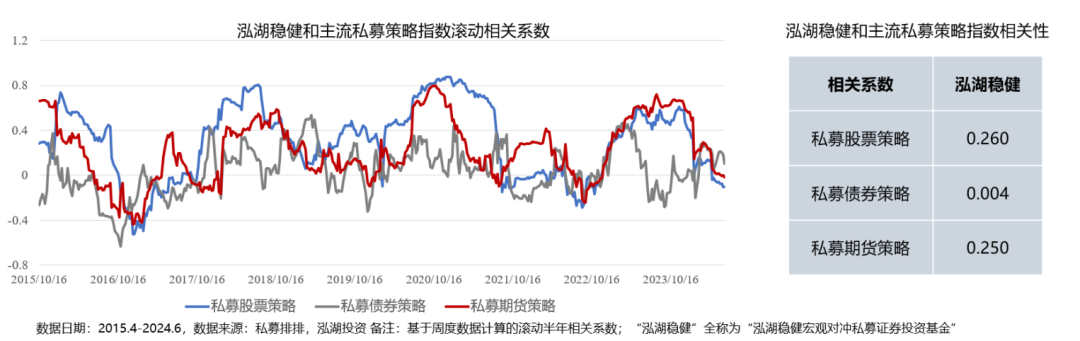

我们也把自己的代表性产品和市场上比较广泛的私募股票策略、债券策略和期货策略都做了相关性分析。

从2015年成立以来,我们成立9年多的泓湖稳健(注:泓湖积极配置系列代表产品),和主流私募股票策略的相关系数是0.26,和期货策略是0.25,债券的相关性就更低,大概在0附近。

我们认为,一个和市场上主流私募策略低相关的组合,对于客户的资产配置有更大的价值。

地产真正企稳回升还需再观察一段时间

三季度中国实际GDP增速是4.6%,但由于我们是通缩的,所以名义GDP只有4%左右,企业的盈利压力也比较大。

还有高频的经济波动趋势。

2023年以后,经济增长的持续性偏弱,有效需求不足。往往出现政策刺激了,经济出现反弹;或者海外需求改善了,经济出现反弹。海外需求转弱我们的PMI就转弱,所以呈现出明显的波动特征。

投资方面也是分化得比较严重。其中制造业投资增速是高增长的,接近9%;地产连续两年下滑、拖累,基建的增速也出现了下滑。

从2023年以来,中国经济中还有一个很明显的压力项是房地产产业链,房价出现了持续的下行,导致居民的资产负债表受损,居民的消费意愿不足。

相对来说,经济里面的亮点是出口。

出口同比9月有所回落,总体还是维持了比较高的警惕,但是10月份、11月份又逆季节性地走强。

可能和特朗普当选之后,面对潜在的贸易冲突摩擦风险加大,海外采购商提前采购有关。

到明年一季度,我们可以再观察一下出口的持续性。

物价方面,基数效应支撑了PPI,PPI在二季度有一定回升,但由于有效需求不足,整体还是有很大的下行力量,所以8月份以来又出现了回落。

工业企业利润方面,最近几个月工业品价格趋势下行,所以工业企业的盈利压力还是比较大的。

金融数据方面,社融存量增速今年以来持续回落,M1的增速也是比较久地维持了下滑,直到最近两个月有一定改善。改善的持续性也还有待观察。

在今年一月份经济活动一切正常的时候,一手房的销售比去年1月份(疫情刚放开)还出现了明显的下滑,房地产整体产业链压力还是比较大。

另外,今年的3月底、6月底、9月底以及最近,出现了几次房地产销售的脉冲,但这些脉冲可能是房产局集中登记导致的。

还有一些网红楼盘由于存在比较大的套利空间,集中上市,出现了日光盘,对短期的销售数据造成了很大的拉动。但这些数据的持续性是不足的。

地产什么时候能够真正企稳回升,还需要再观察一段时间。

在地产下行的趋势下,居民的杠杆率出现了见顶回落的迹象,企业的杠杆率也开始在高位滞涨,现在唯一有比较大空间加杠杆的就是中央政府。

再来看财政。

政府债券发行的数据,比较好地代表了财政政策的积极程度。

去年政府债连续几个月的发行规模是偏低的,直到去年10月份,经济增长的压力充分显现之后,才增发了1万亿特别国债,把社融规模里政府债券的发行规模拉了起来。

但是今年政府债的发行规模,1-7月份其实都是不太高的,所以今年的财政政策对于经济增长的支持还是不够的。

要警惕美国再通胀的风险

今年美国经济打破了年初市场对于美联储非常乐观的降息预期,但实际上美国经济的韧性是比较强,美国通胀的压力也比原来市场预期的要大。

9月份美联储虽然首次降息了50bp,但是在降息之后的新闻发布会上,美联储给市场传递了一个偏鹰的态度,叠加后面10月份美国的一些经济数据回暖,所以美国的市场化利率就是在美联储降息之后,出现了趋势性的上行。

我要提醒大家注意的是,美联储的降息有两种类型。

一种是经济遇到了比较大的问题进入衰退周期,美联储可能会持续性地、趋势性地降息,像2008年、2000年。

但是还有一种可能,就是美国经济衰退的风险并不大,只是为了支持经济,在通胀可控的情况下,美联储采取预防性降息的模式。

如果是预防性降息,它可能降个两三次,如果经济出现企稳回升的迹象,降息的周期可能会中断。

我们更倾向于认为,这一次美联储降息有可能就是预防性的。我们不能轻率认为,美联储第一次降息降了50bp,它就会持续地降下去。

对于2025年来说,以目前美国的经济数据,我们不太能得出美联储会持续降息的结论。

一些比较细的数据,比如劳动参与率出现了回升,岗位空缺率也回到了疫情前,劳动力供给的改善带来了今年通胀的回落。

另外,7月份美国的失业率确实出现了明显的回升,当时市场对于萨姆法则等等也有比较多的讨论。

但是我建议广大投资者可以看细一点,其实7月份美国失业率的回升,很大程度上受到了偶然性的季风因素影响,后面失业率又出现了回落。

包括最新的美国非农就业数据,虽然表面上比较差,但是它同样也受到了飓风以及波音大罢工的影响。

把这两个异常的数据因素补充进去之后,我们就发现美国的就业还是比较强的,不支持美联储持续降息的政策态度。

再来看一些长期的数据。

美国无论是居民还是企业,杠杆率现在总体都处在历史上的均值水平,所以它的市场化部门的资产负债表总体是健康的。

我认为,美国经济失速走弱的风险目前是比较低的。

所以当美国10月初公布了一些经济数据之后,在我们的模型里边基本上就排除了美国经济短期进入衰退的风险,反而要警惕美国再通胀的风险。

2024年9月份之后,美国的短期实际薪资出现了改善,美国经济非常重要的指标——消费者的信心指数,也出现了趋势性的回升。

所以我们认为,美国经济总体的景气度是有所回升的。

进入了11月份以后,我们观察到名义薪资增速回升,我们比较关注景气度改善导致的美国的再通胀风险。

近期值得关注的两件宏观大事

一个是美国大选。

特朗普当选不超预期,但是共和党同时拿下了总统众议院、参议院,使得特朗普成为美国历史上权力最大的总统,这一点是超市场预期的,所以在大选前后出现了明显的“特朗普交易”。

我们需要关注特朗普当选之后最有可能出台的经济政策。因为共和党控制了众议院和参议院,所以特朗普的政策主张大概率会顺利实施。

最容易落地的,第一个是对外加征关税。特别是对中国进口商品大幅加征关税,对全球其他国家的商品加征大概10%的关税。

第二个是对内减税。这一点大多数美国人都是受益者,所以落地概率也比较大。

而这些政策方向都指向一个经济后果——通胀。所以我们对于2025年美国经济比较在意的宏观风险还是通胀超预期。

我们还关注特朗普提名的主要内阁成员。

比如国务卿卢比奥,他是知名的保守派,对华的鹰派,曾经两度受到中方的制裁。

贸易代表莱特希泽是特朗普上一任的贸易代表,在对华贸易战中发挥了关键的作用。白宫安全顾问沃尔兹也是众议院里对华最鹰派的官员之一。

总体上特朗普政府的这些成员偏鹰派,后面可能对中国的贸易等方面构成一定的压力。

另一个是10月8日人大常委会的化债方案。

其中6万亿是新增的,但这是由地方政府新增6万亿的显性债务来置换存量的隐性债务,三年实施,每年2万亿。

另外4万亿分5年(执行),每年8000亿。还有2万亿是原来涉及棚户区改造的,仍按照原合同偿还。

其实最直接的政策效果,使得地方政府的利息支出5年可以节约6000亿左右。后续可能还有补充商业银行一级资本、闲置土地收储等等。

更重要的财政政策,待12月份的中央经济工作会议来揭晓。

问答环节

如何理解黄金?

黄金是一个非常重要但同时比较复杂的资产,它是宏观团队必须要研究的一类宏观资产。

它和美债的实际收益率高度相关,和美元也高度相关,但它又体现了货币信用的定价,所以比较复杂。

它和这些主要的经济指标、宏观场景等等的映射关系不是一一对应的,温和通胀的时候它可能是受益的,但如果进入恶性通胀阶段,它可能又是不那么有利的。

作为一个宏观配置团队,我们只能说对这个品种非常关注。如果整个宏观经济和全球比较动荡的话,黄金还是有比较重要的避险价值。

刚才你提到要关注美国经济数据的景气度提升,以及特朗普新政策可能会带来的一系列再通胀风险。

特朗普政府也希望能做到弱美元、全球宽松这样的环境,本身也会产生政策和整体通胀的预期。怎么去看待他们的政策和他们希望达到的效果可能会相反的效应?

希望达到的效果一般都是很美好的,因为政客给选民的承诺总是既要又要还要。

更重要的是看他们最容易落地的实际措施是什么。目标不一定能实现,但是他实际要干的事儿是比较容易推行的。

特别是现在共和党又控制了两院,特朗普想干的事儿是容易兑现的,那么我们就要看他推出来的政策最终可能导致什么结果。

我们要更关注事实,而不是目标。

—— / Cong Ming Tou Zi Zhe / ——

编辑:伊娜

责编:艾暄