今日实时汇率

1 美元(USD)=

7.2977 人民币(CNY)

反向汇率:1 CNY = 0.1370 USD 更新时间:2024-12-22 08:02:31

五矿期货微服务

黑色研究员

李昂

从业资格号:F3085542

交易咨询号:Z0018818

报告要点

货币的供需决定汇率波动。但影响货币供需的因素多种多样,国际收支平衡、利率、投资成本、通货膨胀率、政治因素、外汇政策等等。其中利率,作为货币当局调节汇率的主要手段之一,同时又具备相当的市场属性,其变动所引起的汇率波动是能够被交易者直观观测的。本文将参考Egilsson于2019年发表的论文中所描述的汇率模型并代入中国数据,以期能够找到相应的证据证明该前瞻性模型在中国市场的有效性。

Egilsson, J. H. (2019)提出了一种使用利率利差对汇率波动形成前瞻性指引的模型。Egilsson认为汇率波动并不仅仅取决于近期事件的冲击,一个利率事件带来的长期影响在新事件发生时,可能仍在对汇率走势产生作用。基于上述理念,他采用了美国经济学家鲁迪格.多恩布什提出的“超调模型”并做出延伸,以对自己的理论做出证明。依据Egilsson的模型,他认为在一既定利率利差水平下,想要维持稳定汇率的唯一方法是持续扩大利差。但这一场景是不可持续的,当货币当局无力维持利差继续走扩时,汇率会出现大幅贬值。这是因为虽然货币当局可以调高利率以影响利差走阔,其短期影响是支撑汇率走强;但依据超调模型,长期影响因子则会在未来驱动汇率走弱,并且幅度更高。因此当高利率无法吸引足够的资本流入以控制通货膨胀时,这个系统便会坍塌(因此当汇率出现修正时,普遍也伴随着通货膨胀的抬头)。最后,Egilsson在文中并未对利率利差的久期做出定义。虽然超调模型本身考量的是市场由短期均衡向长期均衡调整的状况,但Egilsson并未在文中对利差久期做出定义。本文将使用短久期利差对模型有效性进行考量。

超调模型对于市场波动的解释

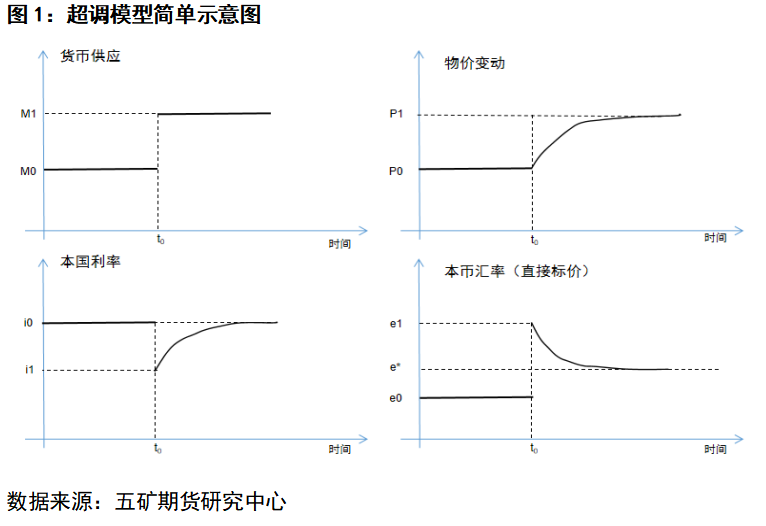

与货币模型相同,超调模型认为货币需求是稳定的。换句话说,货币供应冲击(货币政策的变动所带来的货币供应增加、或利率波动)是短期内造成利率、汇率波动的主要影响因素。超调模型对于经济由短期至长期的平衡调整过程,可大致被总结为下图:

假设一经济体初始货币供应量为M0,在t0发生货币事件后(例如正常利率调整、国债购买计划、正/逆回购等),货币供应量上升至M1。可以观察到,这对于货币供应量而言政策变动所带来的影响是“跳台阶式”的。但对于物价而言,在价格粘性假说下,其变动是“渐进式”的。在t0发生货币事件后,物价水平并不会直接跳至其公允水平,而是需要一些时间等待市场进行平衡。在其他因素受到控制的情况下,货币供应量增加预示着物价会在未来一段时间上升,也就是通货膨胀。

另一方面,利率与汇率作为资产价格,则可以迅速调整。超调模型预期利率在短期内受货币供应增加的影响,快速从i0下跌至i1。但在长期过程中,由于价格水平的上升,货币需求会出现增长,推动利率逐渐回升。汇率则受利率影响,在短期内由于货币供应量的增加出现快速贬值,其后则随利率逐步回升而走强。但因为物价增长通胀提升,汇率难以回归至e0水平,最后预期在e*达到长期均衡(低于e0的水准)。

结合上述过程,可以发现汇率相较利率出现超调。也就是说,当货币宽松时即使利率在长期受通货膨胀影响回归至公允值,但汇率在长期却会稳定在相对更低(贬值)的水准;反之亦然。也就是说,在一既定利率利差水平下想要维持稳定汇率的唯一方法是持续扩大利差,这与Egilsson模型所得出的结论是相符合的。

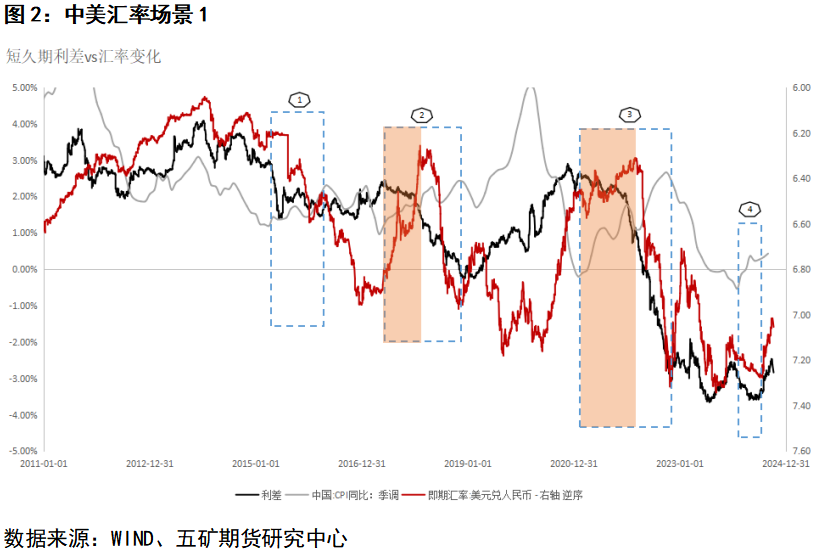

中美汇率

回顾历史,自我国汇率与美元脱钩后,同时满足中美利差下降以及我国通胀率上升等两项条件的时期并不多。其中第①段与第④段行情,分别发生于2015年与2024年,汇率走势基本符合模型预期,在利差回落与通胀率上升的情况下,人民币兑美元汇率出现趋势性贬值。但第②段与第③段行情,分别发生于2017年与2021年,却给出了不同的场景。在中美利差下降且通胀率上升的初期,人民币汇率均发生了升值。但随后的数月时间中,汇率则如模型预期般出现了较大幅度的趋势性贬值。从事件概率来讲,历史上历次中美利差收窄同时伴随中国通货膨胀率升高时,最终均伴随着人民币汇率的贬值。因此或许可以判断中美利差收窄,以及中国通货膨胀率上升,均是人民币汇率贬值的充分条件。

在对两国汇率变化进行考量时,Egilsson模型并未仅仅考虑经济体本身的利率,反而使用利差来捕捉两国间无风险利率的变化。我们认为或许同样应该对通货膨胀率做出相应调整。当采用中美通胀率差来替代中国通货膨胀率后,会发现不仅①③④段行情均得到了有效的解释,还会找到第⑤段此前无法被中国通货膨胀率识别出来的行情。

而关于第②段行情,2017.5-2018.3之间中美利差收窄、中国相对通胀率抬头,但人民币汇率却持续走强,市场中给出比较有说服力的理论是那段时期中人民银行引进了“逆周期因子”对人民币汇率进行调节。“逆周期因子”在2017年5月附近被加入在岸人民币中间价汇算公式,在2018年1月前后退出,基本贯穿了第②段行情。逆周期因子的计算公式官方暂未公布,但其目的是为了稳定汇率顺周期波动,以设定更加贴近市场供求关系的中间价。

可以发现2011年至今的历史中,每当中美利差走弱且中美相对通胀率走强时,最终发展均指向人民币汇率出现趋势性贬值;反之亦然。整体而言,中美汇率波动是能够验证Egilsson模型的有效性的。

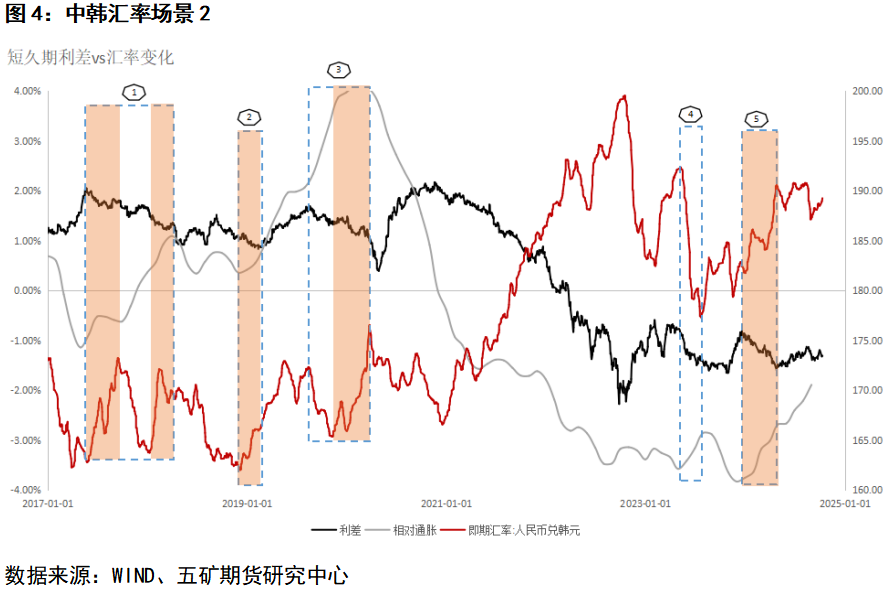

中韩汇率

与中美场景不同,Egilsson模型并未在中韩场景中展现出显著的预测能力。2017至今的历史中,中韩利差收敛的同事相对通胀率走强共出现过5次。但其中只有第④段行情的发展相对符合模型预期,其余行情中中韩汇率均表现出了显著的随机性。Egilsson模型对于这种情况的解释之一是货币当局政策有效性的差异。当政策有效性较高时,利率的变化会1:1或以相对较高的程度反应至汇率端;但当政策有效性较低时,极端情况为政策无效,则不论利率如何变化该国的汇率均不会做出反应。对于不同时期货币当局政策有效性的变化目前来讲并没有准确的评估方法,这是理论模型相对于实际市场的不足。

另一方面,在预测行情时考察导致因子变化的实际因素同样重要。比如在中韩情境中2021年至2023年初人民币对韩元持续升值行情中,可以观测到中韩利差的持续回落以及相对通胀的持续回落。我们认为这是由于韩国通胀率在疫情后持续上升所致。通胀率的上升同时成为驱动韩国央行抬升利率以及韩元贬值的共因因子。换句话说,韩国的利率与通胀率在特定时期中(取决于央行的政策目标)呈现出了较高的内生性,而韩元汇率也因此展现出了不同于模型预期的路径。综上所述,我们判断汇率在不同的因子“影响区间”其波动率的诱因也将出现变化,而非长期不变的。

最终,我们认为政策锚定也是比较重要的考量因素之一。以中韩场景为例,中韩货币政策的锚定对象可能并非彼此。因此当货币当局企图通过改变利率而影响汇率时,中韩汇率的波动仅为其货币政策的副产品(换句话说,因为调控中韩汇率波动并非中国或韩国央行货币政策的主要目标,因此货币政策的有效性对中韩汇率来讲较低)。

中日汇率

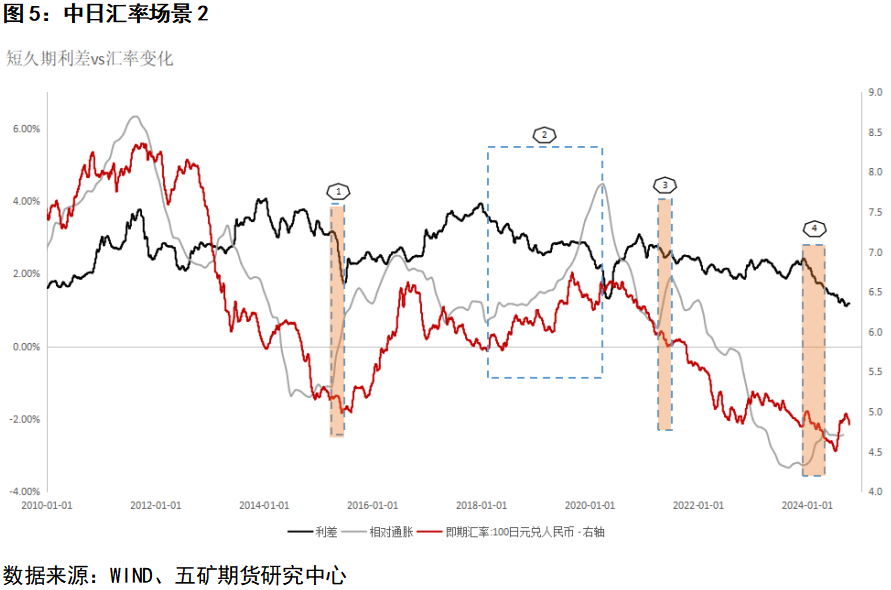

中日场景中,2010年至今中日利差下降的同时相对通胀率上升的情况共发生过4次。其中仅第②段行情中如Egilsson模型预测的一般出现了人民币兑日元的趋势性贬值,其余3段行情人民币均略微升值(但由于持续时间过短,其显著性存疑)。我们认为中日场景存在与中韩相似的问题,即货币政策锚定对象并非彼此,因此货币政策向汇率变化的传导与模型中预期的有所不同。

与中韩场景以及中美场景不同的是,在中日场景中可以观察到相对通胀与中日汇率存在一定的相关性。从日本央行的政策导向看,我们认为这或许与其政策目标锚定“可持续通胀”有关。

整体而言,中韩以及中日的汇率波动案例均无法验证Egilsson模型的有效性。我们认为这或许与日韩央行政策对人民币汇率的χ(政策有效性)相对较低有关。

总结

目前的市场预期认为未来中美大概率进入中美利差走强、中国相对通胀持续上升(存疑)的周期。参考Egilsson模型,利差走强以及相对通胀上升在短期存在抵消作用,因此人民币走势相对稳定。但中期来看相对通胀或会被高利差带来的资本流入所抑制,因此中期场景指向人民币相对美元升值。长期来看,模型认为维持中美利差持续走强的场景不可持续,最终人民币会回归贬值。但由于中美利差走强的时间较短,我们认为暂时不用考虑人民币贬值的场景。反而对美国来说,中美利差由长期下跌趋势回归上升,可能会在短期内对美元带来较大的贬值压力。此外,虽然市场目前认为美国已经进入软着陆通道,但二次通胀的场景暂时还未被完全的排除。因此假如美国经济进入二次通胀场景,那美元或面临美国相对通胀上升叠加中美利差上升的局面,指向更大幅度的美元贬值压力。综上,我们认为人民币或将在一段周期内相对美元维持升值趋势。对于韩、日两国汇率来讲,因为模型的有效性并未获得印证,本文不再继续展开。

整体而言,在考察了中国与美国、韩国以及日本的案例后,我们发现Egilsson模型仅在中美案例中被验证,但在中韩、中日案例则没有发现足够的证据证明其有效性。一个潜在的解释是中国、韩国以及日本的货币政策锚定对象并非彼此,导致利率政策最终传导的方向并非彼此的汇率。此外,在对各国汇率进行分析时,我们同样发现,考察汇率影响因素的底层逻辑变化相对于试图利用模型框架框定汇率变化,或许在分析汇率波动时是更加重要的路径。

免责声明

本报告信息均来源于公开资料或实地调研,我公司及研究人员对信息的准确性和完整性不作任何保证,本报告中的信息、观点均反映报告初次公开发布时的判断,可能会随时调整;报告中的信息及观点不构成投资要约或买卖建议,投资者据此作出的投资决策及结果与本公司和作者无关。投资有风险,入市需谨慎。

(转自:五矿期货微服务)