今日实时汇率

1 美元(USD)=

7.2944 人民币(CNY)

反向汇率:1 CNY = 0.1371 USD 更新时间:2024-12-23 08:02:32

智通财经注意到,交易员开始押注美国国债市场将会亏损,因为他们预计美联储未来将以更为缓慢的步伐降息。

自上周晚些时候公布的 9 月份就业报告表现强劲以来,债券交易员一直在放弃与担保隔夜融资利率 (SRF)挂钩的多个期货合约的多头头寸。这表明,对今年和 2025 年初一系列大幅降息的看涨押注已经解除。

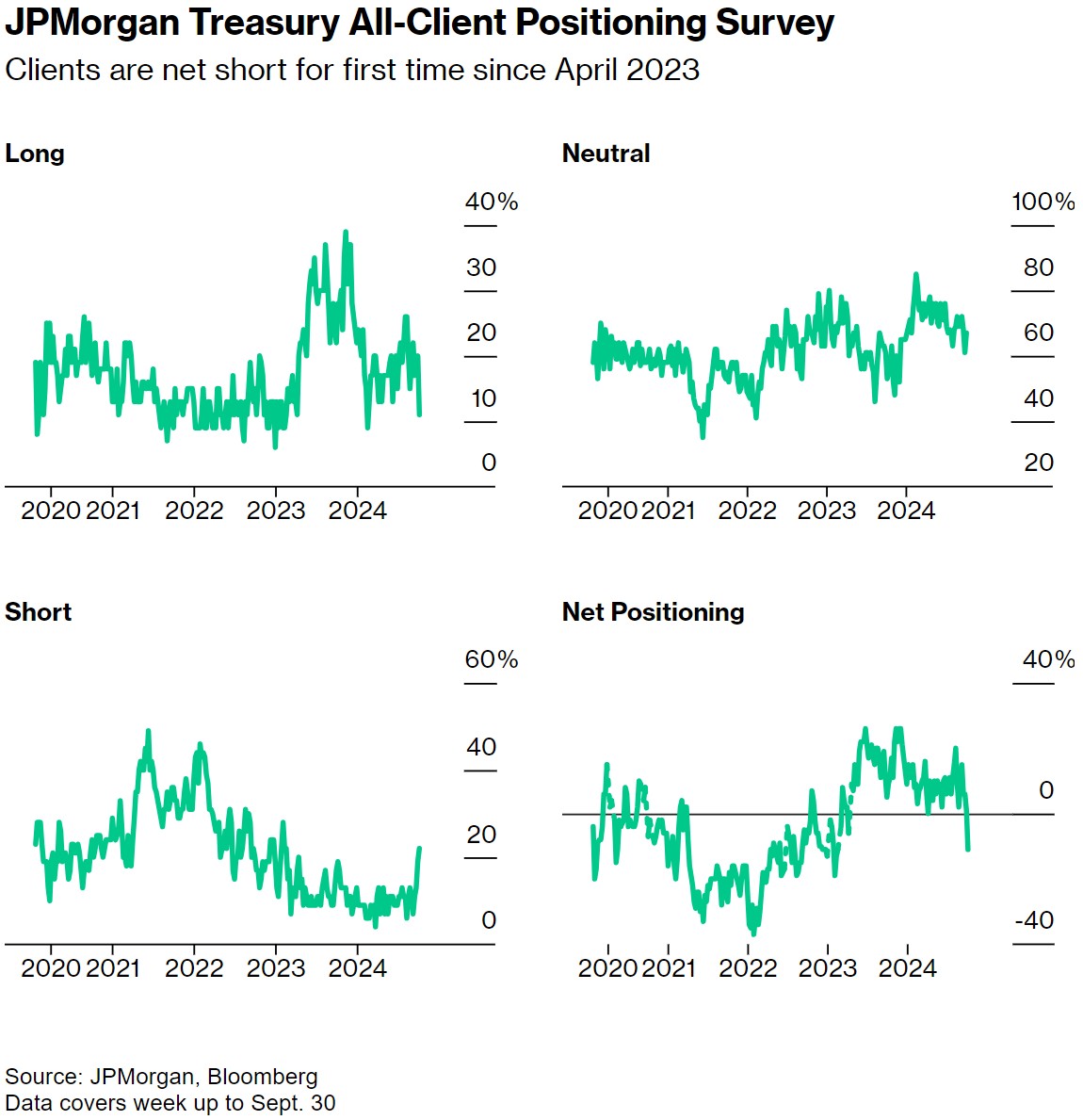

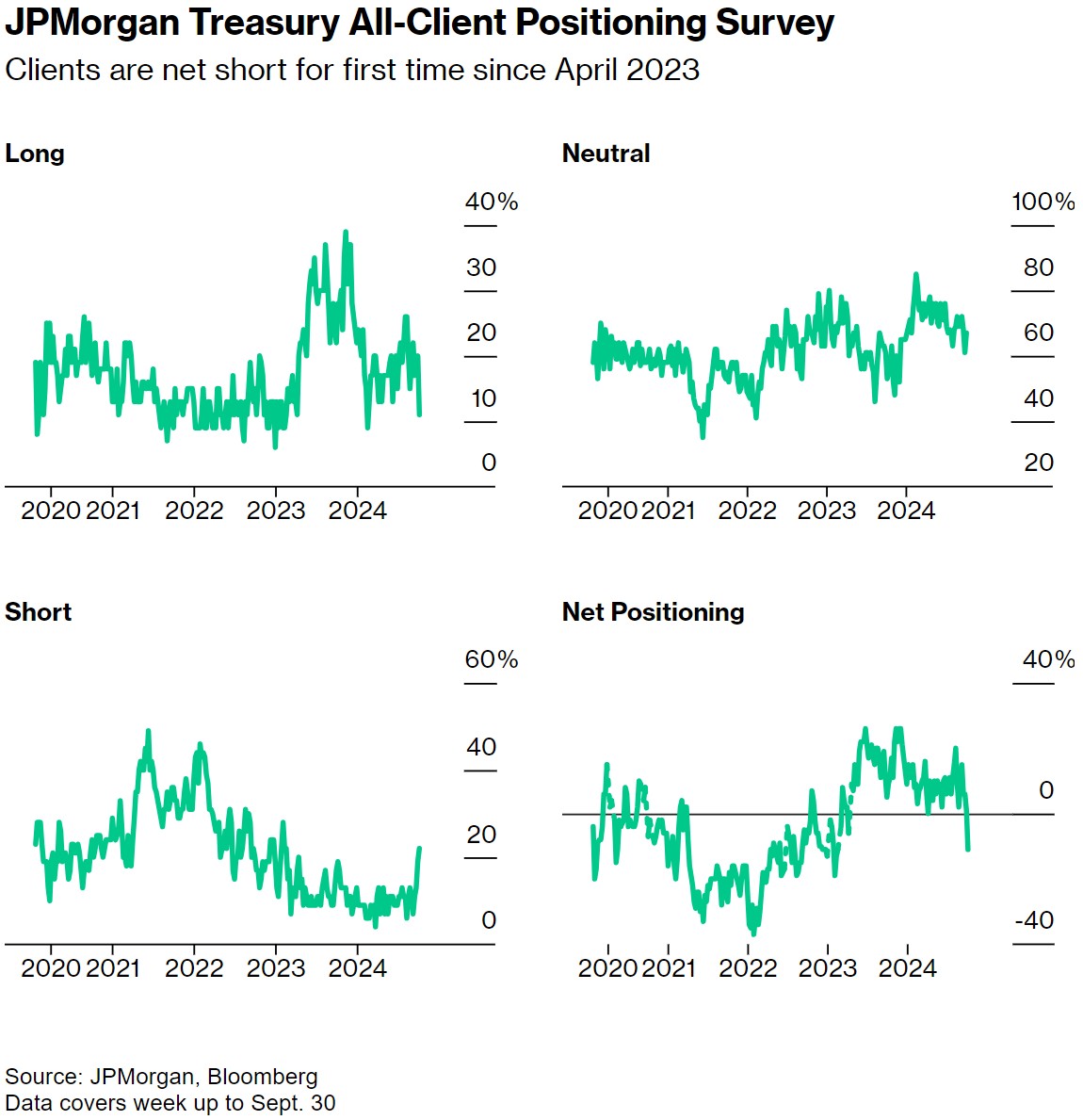

与此同时,空头押注开始出现。摩根大通的一项财务客户调查显示,此举导致现货市场出现了自 2023 年 2 月以来最大的直接空头头寸。

花旗集团策略师戴维·比伯 (David Bieber)周二在一份报告中写道: “本周通胀数据公布前,市场对新的空头风险有偏好” 。

自就业报告发布以来,SOFR 期货的未平仓合约数据(即期货市场交易员持有的头寸数量)大幅下降。芝加哥商品交易所周二发布的数据显示,在 2024 年 12 月期限内,两天的头寸减幅已达到约 223,000 份合约,相当于每基点 560 万美元的风险。在此期间,该合约大幅抛售,表明随着交易员将美联储今年的政策路径重新定价为不那么激进的宽松政策,看涨押注已被抹去。

周四公布的关键通胀数据可能进一步颠覆交易员对货币政策的押注,在此之前,空头仓位正在形成。预计最新的消费者价格指数(CPI)将进一步放缓,但如果该指数走强,投资者仍可能大举转向空头头寸。

市场目前预计,美联储11月7日的政策会议将降息幅度约为21个基点,今年剩余两次会议将总共降息 50 个基点。在非农就业数据公布之前,12 月会议预计降息幅度约为 66 个基点。

现货市场的多头仓位也在消失。摩根大通财政部最新的客户调查显示,上周交易员的净空头仓位自 2023 年 4 月以来首次出现。

与此同时,自上周五公布非农就业数据以来,SOFR 期权市场新增仓位偏向对冲,目标是美联储在 11 月份逐步降息 25 个基点,然后在 12 月份暂停降息。

摩根大通调查

截至 10 月 7 日当周,摩根大通客户多头持仓减少了 9 个百分点,空头持仓增加了 3 个百分点。结果创下了 2023 年 2 月以来的最大空头持仓。中性持仓仍保持在 67 个百分点的高位,本周上涨了 6 个百分点。

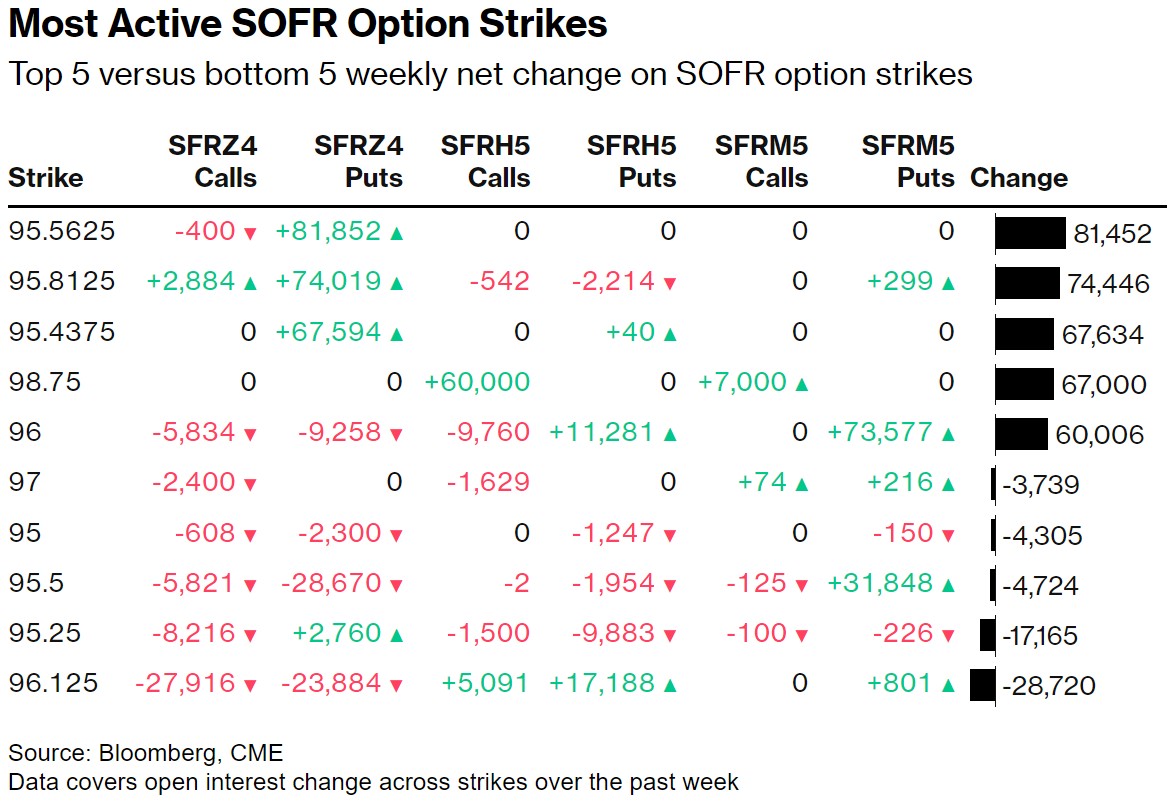

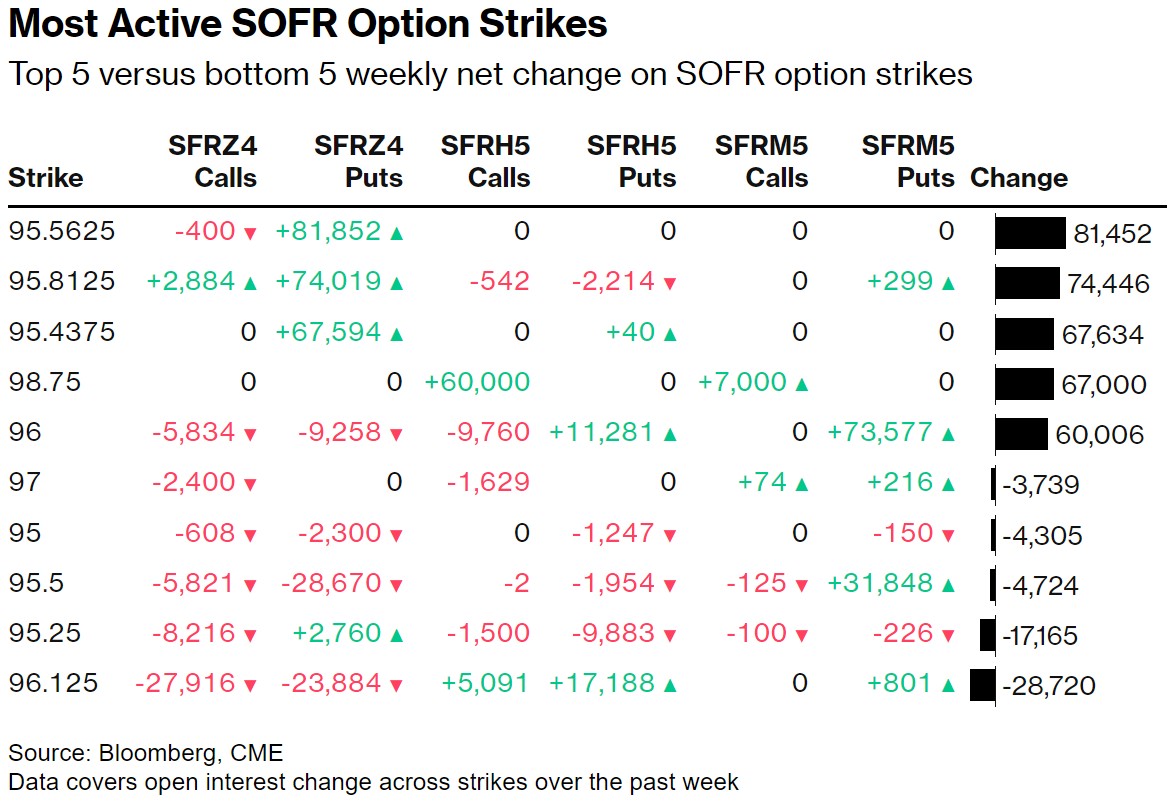

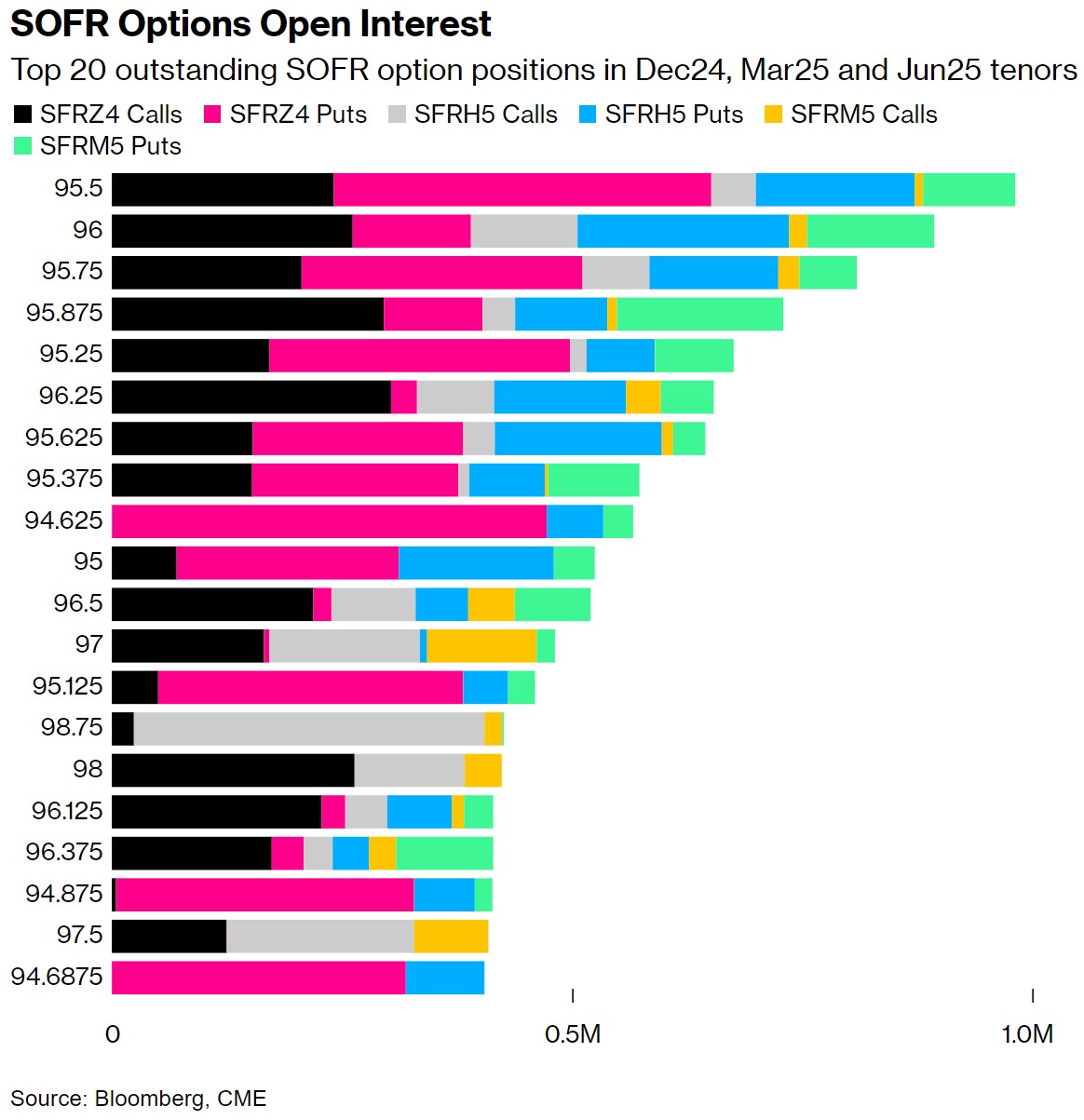

最活跃的SOFR期权

过去一周最大的仓位变化发生在与2024年12月看跌期权相关的罢工中,在上周五的就业报告和随后对美联储政策路径的重新定价后,交易员希望增加看跌头寸。一个引人注目的流动是大量买入12月24日的95.5625/95.4375看跌期权价差,该仓位的目标是在今年剩下的两次政策会议上只降息25个基点。

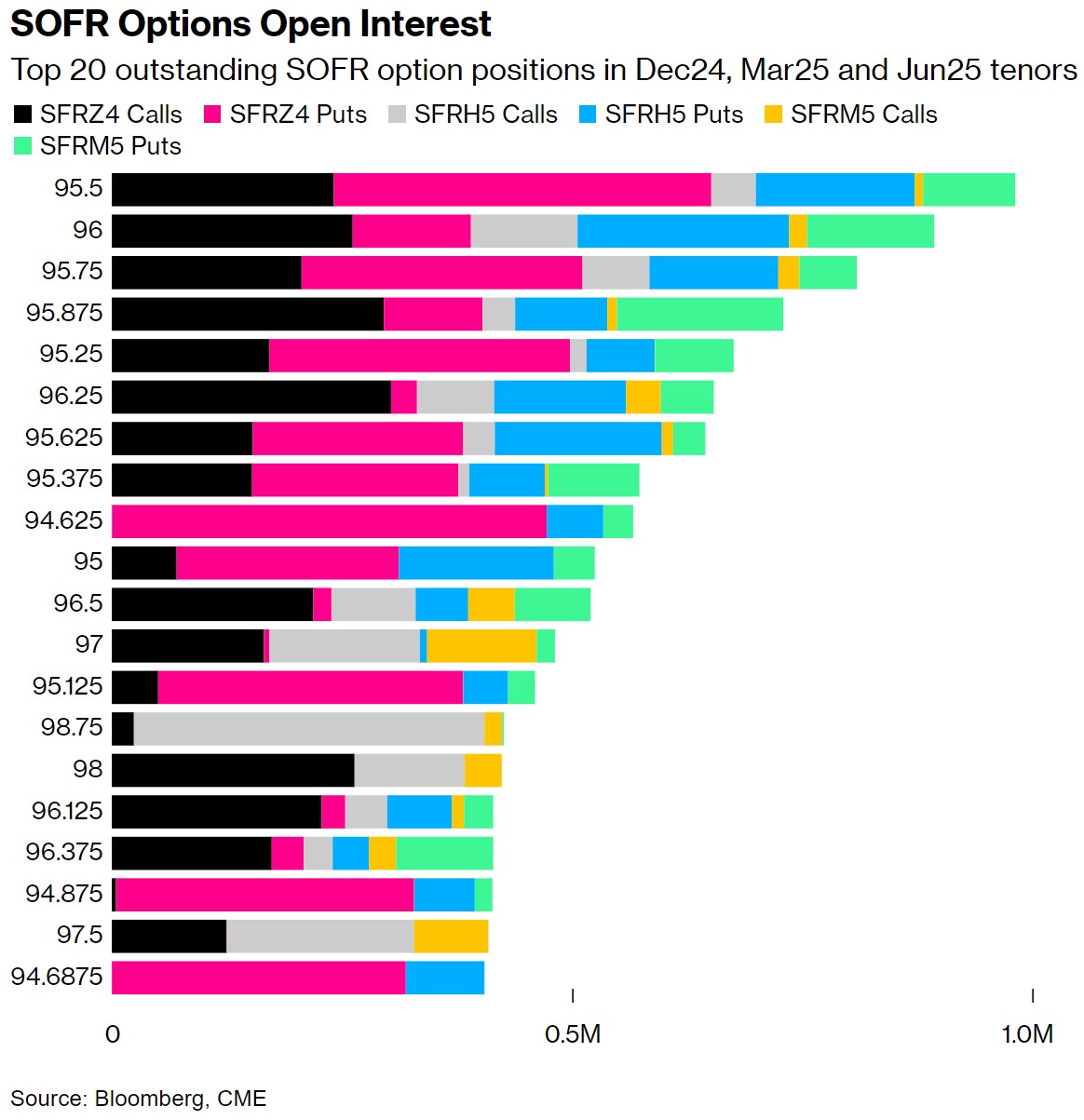

SOFR期权热图

在截至2025年6月的SOFR期权中,95.50走线仍然是最高的,12月24日大量看涨期权和看跌期权都占据了该水平。近期围绕行权的流动有直接买盘和下行活动,包括SFRZ4 95.625/95.50看跌期权价差买入,SFRZ4 95.5625/95.4375看跌期权价差买入。

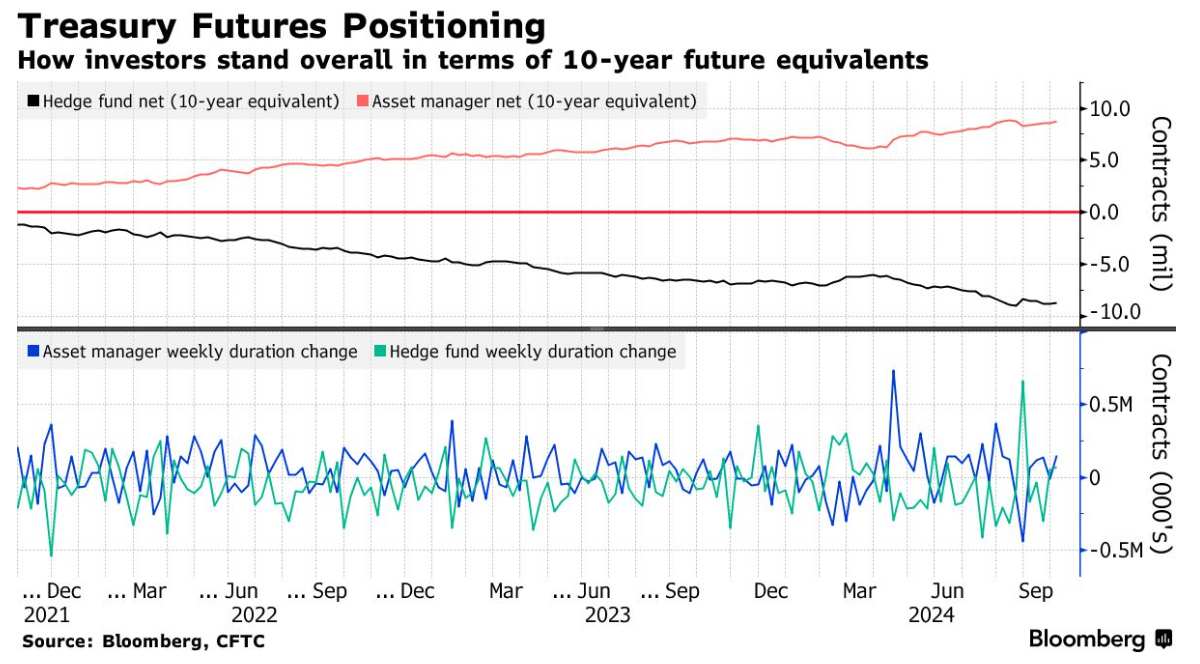

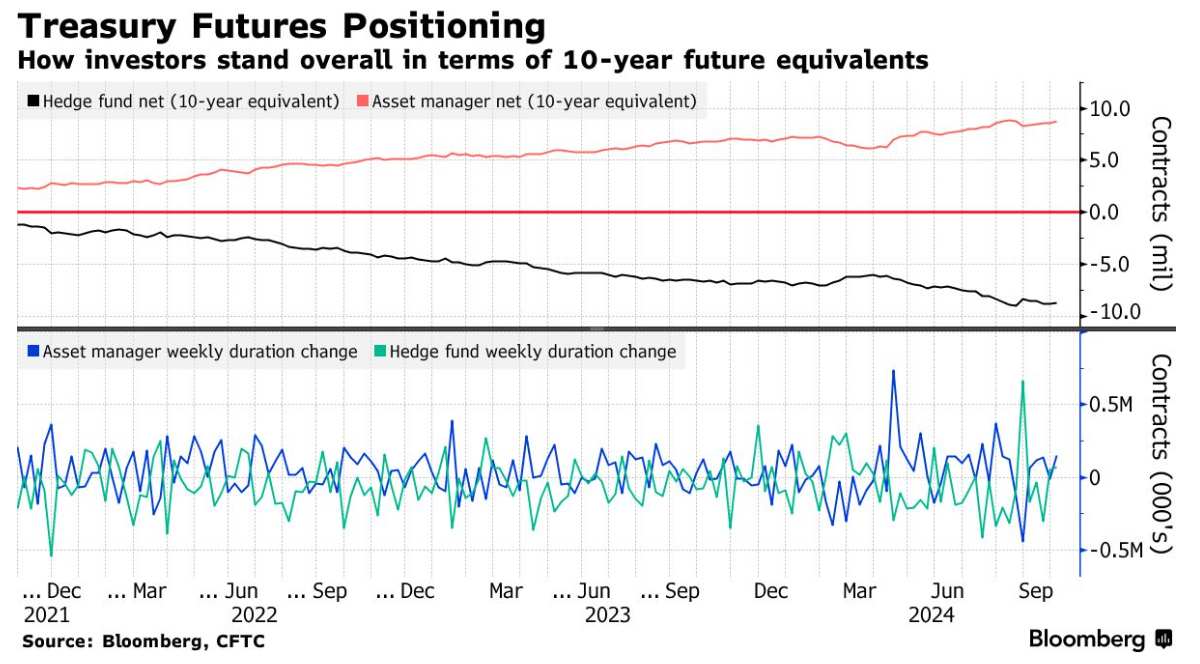

对冲基金回补空头头寸

CFTC数据显示,在截至10月1日的一周内,杠杆基金覆盖了约57,000个10年期美债期货等价物的净空头仓位。同期,资产管理公司在净多头头寸中增加了约15.2万个10年期美债期货等价物。在SOFR期货中,每一个基点的风险,资产管理公司就会平仓440万美元左右。

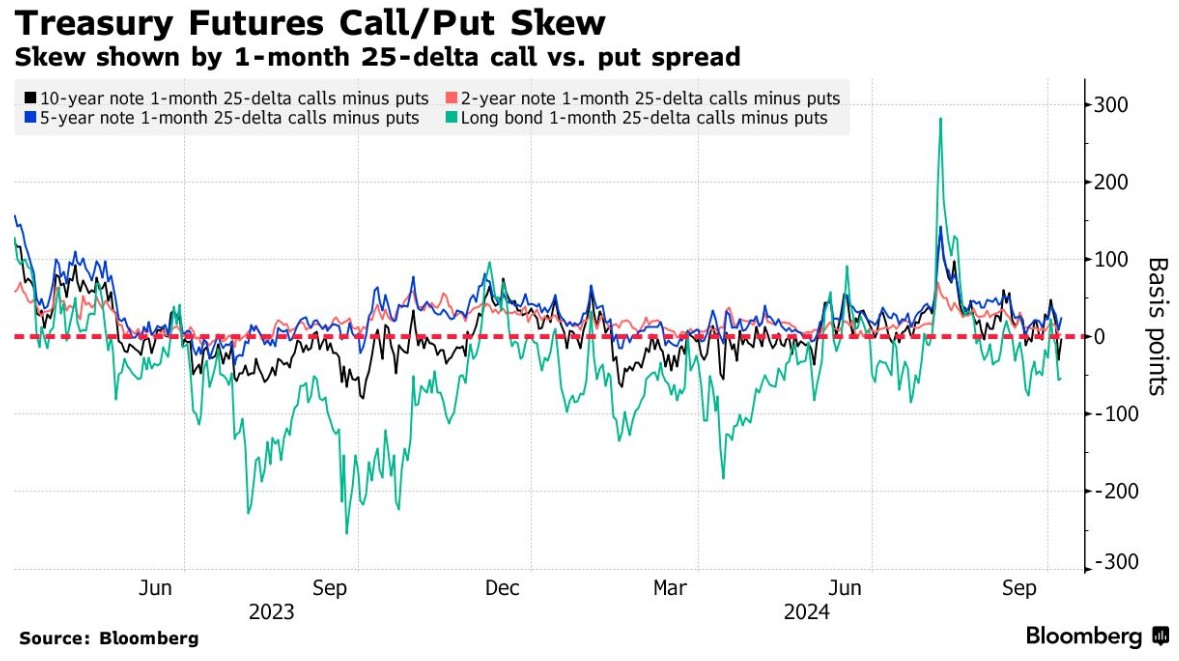

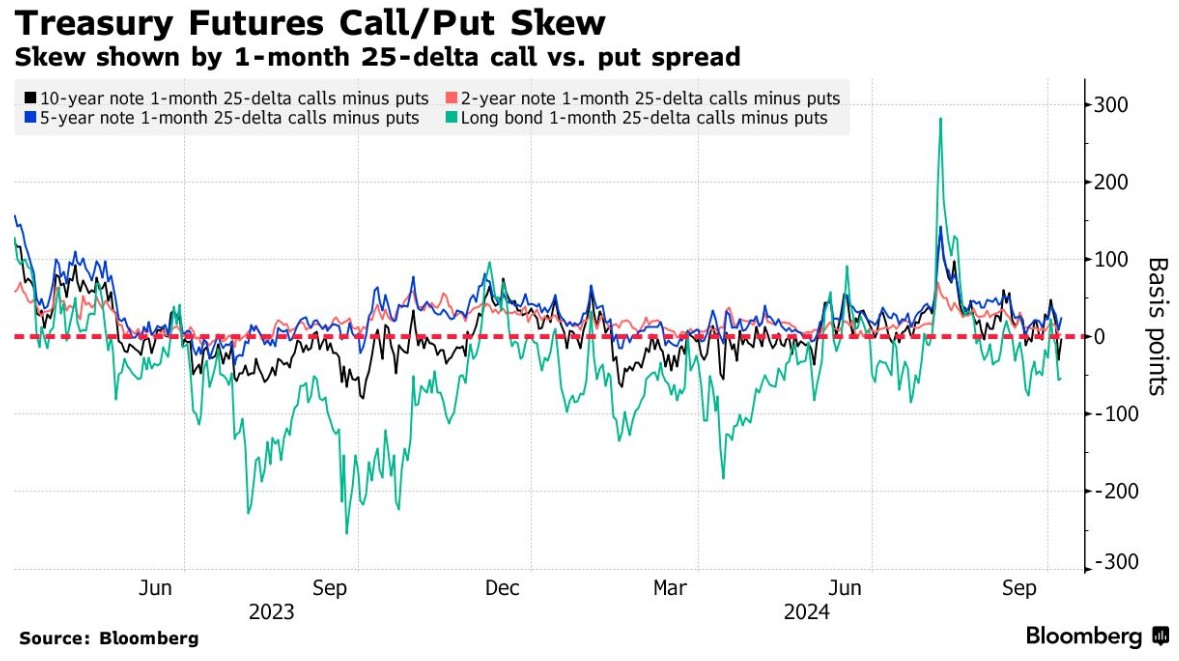

债券看跌期权溢价开始上升

为对冲美债市场而支付的溢价再次向看跌保护倾斜,表明交易商正在支付更高的溢价,以对冲美债市场在反弹期间的抛售。收益率曲线的长端溢价最高,这可以从长期债券期权的看跌期权偏多看出。这一转变引发了市场抛售,10年期美债收益率周二升至4.05%的高位,为8月初以来的最低水平。