今日实时汇率

1 美元(USD)=

7.2944 人民币(CNY)

反向汇率:1 CNY = 0.1371 USD 更新时间:2024-12-23 08:02:32

2024年8-9月美联储降息落地,美债利率走势总体下行。展望后续,我们认为投资级中资美元债具有相对较高的收益率和相对较低的风险,市场对于投资级中资美元债的需求或有望增加,投资级中资美元债回报率有望维持在相对较高水平;高收益方面,可以重点关注城投和部分民企主体。点心债方面,我们认为境内债券市场“资产荒”叠加中资美元债供给收缩,点心债投资需求有支撑,特别是城投点心债,相对于境内城投债票面利率更高,具备不错的配置价值。

正文

美债利率走势

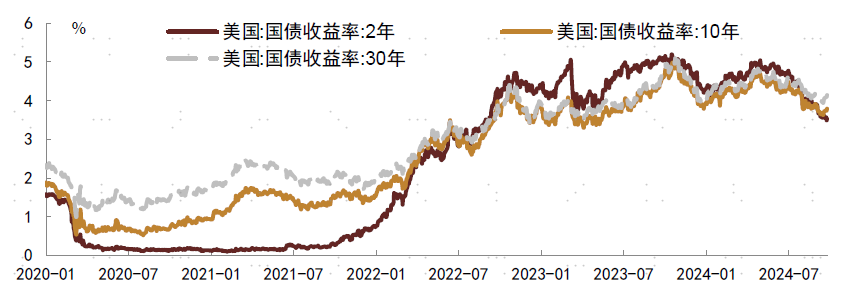

2024年8月,美债收益率曲线呈现牛陡特征,2年期和10年期美债分别收于3.91%和3.91%,下行幅度分别为38bp和18bp。宏观数据方面,月初美国非农数据超预期走弱,失业率上行触发萨姆规则,衰退交易占据上风,美债收益率震荡下行,收益曲线陡峭化。货币政策方面,美债市场的走势也受到美联储降息预期的影响,在降息预期的推动下,美债收益率有所下降,短端降幅更大。

9月,美债在CPI数据发布前提前抢跑,CPI数据结果略低于市场预期,随后美国总统候选人辩论中哈里斯略占上风、“特朗普交易”告一段落,2Y美债下行空间受限,美债利率小幅反弹。联储议息会议召开,确认降息50bp[1],更新的点阵图预计年内降再降息2次共计50bp[2],整体降息幅度250bp,2026年完成降息后利率终点为2.75-3%,这一路径低于CME利率期货交易的降息速度,美债利率先下后上,10年美债在3.7%附近小幅震荡。

二级市场表现

近期主要交易方向向买长卖短切换,久期1年以内的短端债券整体呈净卖出。随着美联储降息50bp落地,市场风险偏好提升,风险偏高的AT1、TMT长端、次级债券等受到市场追捧。降息同时带动回购利率下行,给实钱账户配置信用债带来一些空间,边际上推升市场需求。截至2024年9月30日,投资级和高收益中资美元债收益率收于4.83%和8.18%,分别处于历史77%和26%分位数,利差收于79bp和411bp,分别处在历史1.1%和3%分位数。

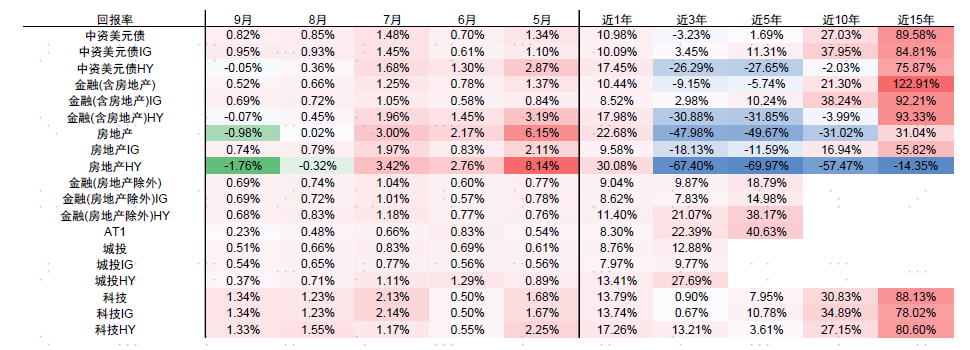

8月市场回顾:2024年8月中资美元债市场表现尚可,投资级板块表现好于高收益板块,均录得正回报。8月中资美元债指数录得回报率为0.85%,投资级和高收益回报率分别为0.93%和0.36%。分行业来看,房地产、金融和城投板块的总回报率分别为0.02%、0.74%和0.66%,金融好于城投好于房地产。具体来看:1)房地产板块表现分化,投资级好于高收益,回报率分别为0.79%和-0.32%。各主体表现分化,万科美元债曲线下跌1.6-4.8美元,中长端债券下跌至53-58美元区间;龙湖集团美元债曲线下跌0.5-2.25美元,中长端价格维持至65-71美元区间;新城美元债涨跌互现,短端上涨0.5-0.6美元,1-2Y左右美元债下跌0.1-0.5美元至66-75美元区间;央国企地产基本上涨,中国海外发展美元债上涨0.4-1.6美元不等,华润置地上涨0.5-1.6美元不等,中国金茂上涨0.4-2.25美元不等。2)城投板块表现平稳,149D河南铁建投集团上涨3.69美元,84D济南高控上涨1.78美元,298D临沂城市发展上涨1.5美元,6.05Y广州地铁上涨1.47美元,234D云能投上涨1.38美元;184D云投下跌5美元,212D甘肃公航旅下跌1.25美元,316D广西交投下跌0.89美元。3)金融和其他行业方面,AMC收益率基本下行;银行AT1收益率下行为主,国有大行下行10-29bp不等;国央企板块,中石化收益率下行6-35bp不等,短端收益率有所上行,中化工收益率下行19-33bp,国家电网收益率下行3-35bp不等;TMT板块,阿里巴巴、腾讯和百度收益率总体下行。

9月市场回顾:2024年9月中资美元债市场表现尚可,投资级板块表现好于高收益板块,高收益录得负回报。9月中资美元债指数录得回报率为0.82%,投资级和高收益回报率分别为0.95%和-0.05%。分行业来看,房地产、金融和城投板块的总回报率分别为-0.98%、0.69%和0.51%,金融好于城投好于房地产。具体来看:1)房地产板块表现一般,高收益表现弱于投资级,回报率分别为-1.76%和0.74%。各主体表现分化,万科美元债曲线下跌1-6美元,中长端债券下跌至47-52美元区间;龙湖集团美元债曲线变动-1.6美元至0.5美元,中长端价格维持至64-71美元区间;新城美元债下跌1.5-2美元不等,1-2Y左右美元债落在64-73美元区间;央国企地产大多上涨。2)城投板块表现平稳,短久期表现好于长久期,157D云投上涨6.4美元,157D衢州国有资本上涨2.63美元,121D衢州衢通发展上涨2.12美元,158D青岛胶州湾上涨1.62美元;2.75Y淄博高新国投下跌5.23美元,2.74Y武汉城建下跌1.18美元。3)金融和其他行业方面,AMC收益率大多下行;银行AT1收益率基本下行,国有大行下行30-70bp不等;国央企板块,中石化收益率下行5-37bp不等,中化工收益率下行1-33bp不等,国家电网收益率下行7-41bp;TMT板块,阿里巴巴、腾讯和百度收益率全体下行。

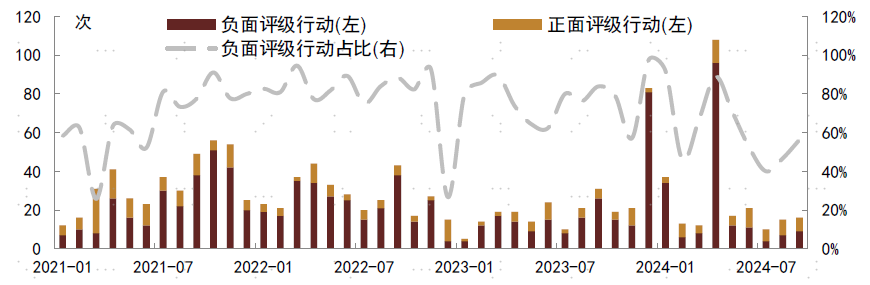

评级调整方面,2024年8月评级行动次数有15次,其中负面评级行动7次,主要是集中于地产、地方国企主体,正面评级行动8次;2024年9月评级行动次数有16次,其中负面评级行动9次,涉及到地产、汽车、水泥等行业,正面评级行动7次。

一级市场发行情况

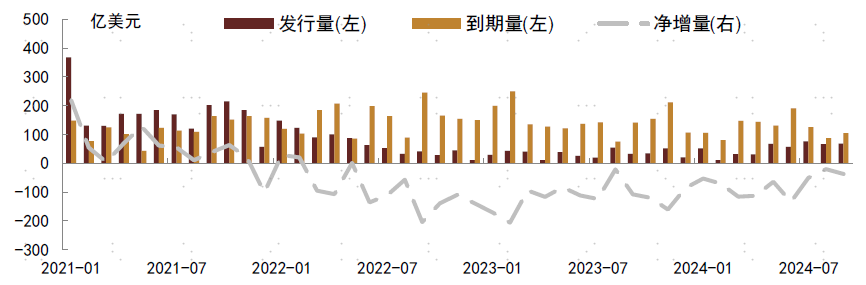

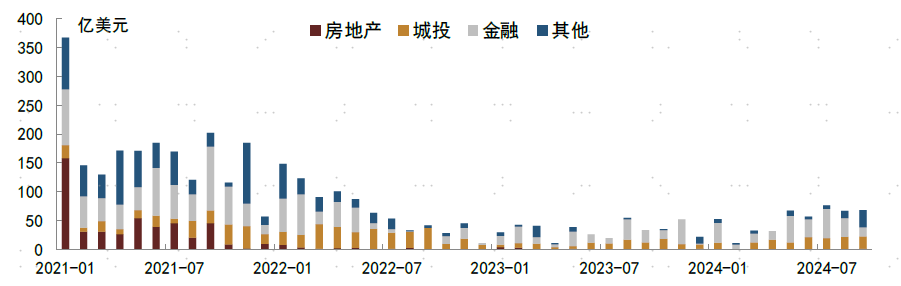

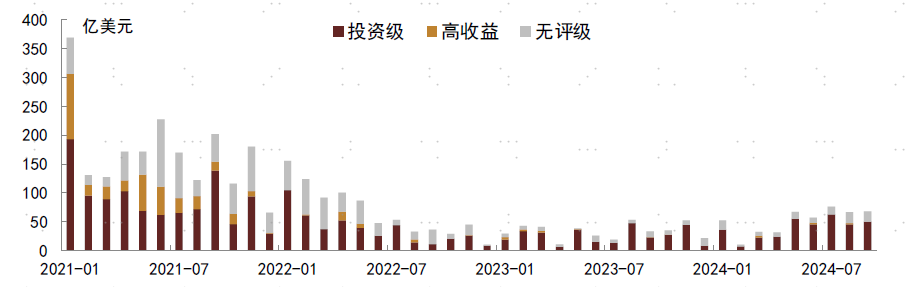

中资美元债:2024年8月中资美元债(不含CD)发行量为66.92亿美元,同比有所上升、环比小幅下降,净增量为-20.37亿美元,继续维持净流出。发行结构来看,8月房地产、城投、金融和其他行业发行量占比分别为0%、33%、48%和19%,金融和城投发行量占比最高。城投美元债发行环比有所回升,得益于到期量下降,净增量转正为14.87亿美元。评级结构来看,8月新发的投资级、高收益和无评级的发行量占比分别为68%、4%和28%,一级新发仍以投资级和无评级为主,仅有潍坊市城市建设发展投资集团有限公司发行1只高收益债。2024年9月发行量为67.91亿美元,同比环比均上升,净增量为-37.13亿美元,继续维持净流出,已经连续28个月为净流出。发行结构来看,9月房地产、城投、金融和其他行业发行量占比分别为1%、32%、22%和44%,其他行业占比有所上升。由于到期量上升,城投美元债净增量转负为-8.68亿美元。评级结构来看,9月新发的投资级、高收益和无评级的发行量占比分别为74%、0%和26%,一级新发仍以投资级和无评级为主。

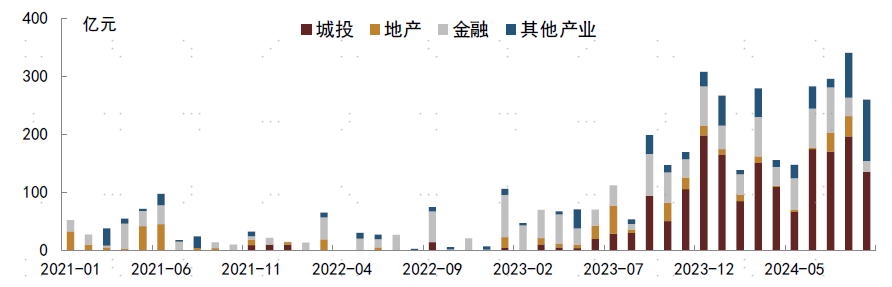

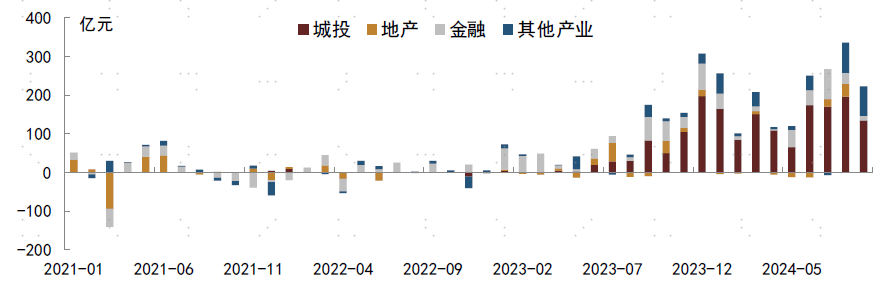

点心债:2024年8月信用类点心债发行量为340亿元,环比增长15%、同比增长536%,净增量为335亿元,继续大幅净流入。发行结构来看,8月房地产、城投、金融和其他行业发行量占比分别为10%、58%、9%和23%,城投发行量占比过半。2024年9月信用类点心债发行量为260亿元,环比下降24%、同比增长31%,净增量为221亿元,继续大幅净流入,连续22个月为净流入。发行结构来看,9月房地产、城投、金融和其他行业发行量占比分别为0%、52%、7%和41%,城投发行量占比继续过半,2024年1-9月城投点心债累计发行量1252亿元,累计净增量1088亿元。

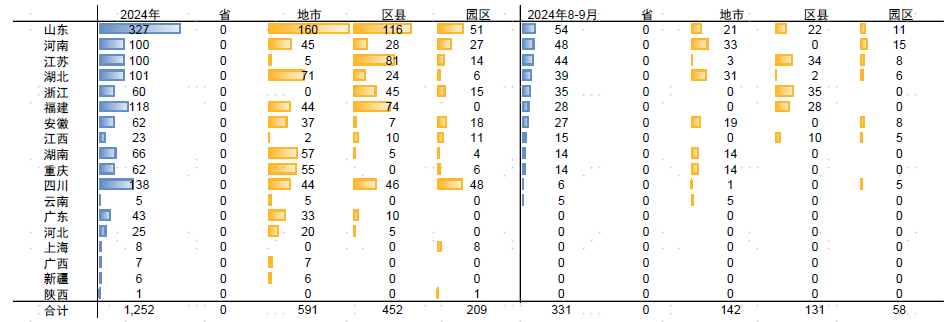

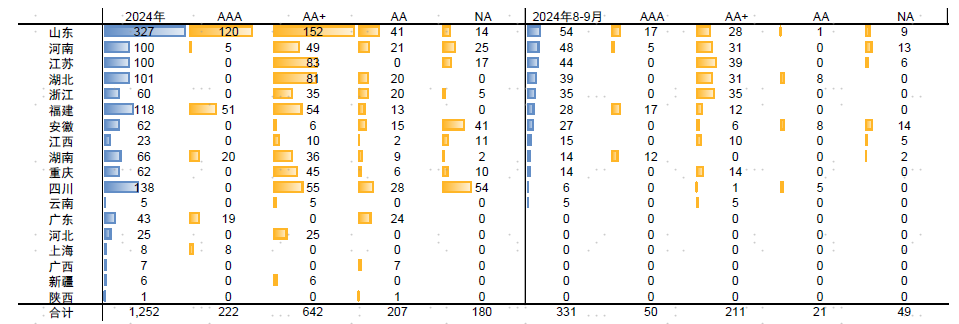

城投点心债2024年延续2023年以来供给放量态势,主要是因为境内城投债和美元城投债融资受到限制,城投点心债无论是发行端还是投资端都受到市场的追捧。从区域分布来看,山东、四川、福建、湖北、江苏和河南累计发行量超过100亿元,行政级别以地市及区县为主,园区第三,无省级新发,仅看8-9月,山东、河南、江苏、湖北、浙江发行量超过30亿元,相比于1-7月河南、江苏、浙江、安徽发行量有所提升,四川、广东明显下降。从评级来看,AA+评级占比最高,其次是AAA评级,第三是AA评级,仅看8-9月,AA+评级占比有所上升,AAA评级和AA评级占比下降,AA评级占比下降更明显,无评级占比变化不大。

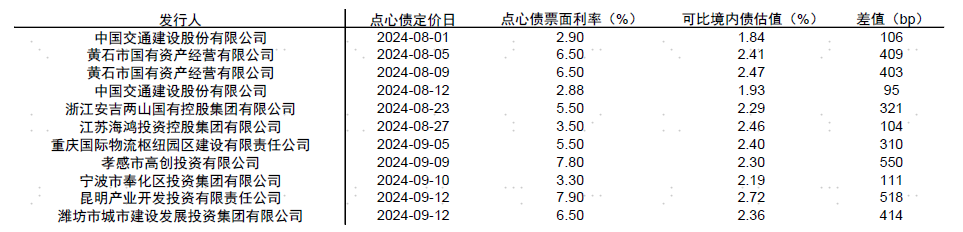

点心债相比境内债票面利率优势仍存,我们选取相同发行人境内相近期限[3]债券,对比境内债中债估值和点心债票面利率,可以发现点心债票面利率仍然较高,少则100bp,多达500bp,点心债依然存在高票息吸引力。

投资策略:展望后续,美联储已经结束加息转为降息,在美国货币政策取向宽松、美债利率震荡下行的背景下,我们认为投资级中资美元债具有相对较高的收益率和相对较低的风险,市场对于投资级中资美元债的需求或有望增加,投资级中资美元债回报率有望维持在相对较高水平;同时在境内外融资成本利差仍存的情况下,供给仍然有限,我们认为利差有望维持低位。高收益方面,可以重点关注城投和部分民企主体,目前存续的高收益主体主要可分为四类:一类为地产美元债,包括龙湖、万科等主体,可选择中短久期适度博弈地产政策利好带来的风险偏好提升;第二类澳门博彩主体,博彩行业和旅游业高度相关,我们认为或继续受到境内偏弱的基本面影响;第三类为少量民企主体,需要结合企业具体基本面判断;第四类是城投美元债,在化债政策引导下,城投债短期内违约风险相对较小,不过也需警惕弱区域、弱资质城投企业在区域平台整合过程中被边缘化的风险,建议优先关注中东部区域或核心平台并适当控制久期。点心债方面,我们预计四季度净增量环比三季度小幅下降但仍会高于2023年同期,我们认为境内债券市场“资产荒”叠加中资美元债供给收缩,点心债投资需求有支撑,特别是城投点心债,相对于境内城投债票面利率更高,具备不错的配置价值。

风险

美国再通胀、美联储降息不及预期。

图表1:美国国债利率走势

资料来源:iFinD,中金公司研究部

图表2:中资美元债指数回报率

注:截至2024年9月25日

资料来源:Wind,中金公司研究部

图表3:境外评级调整统计

注:截至2024年9月27日

资料来源:DM,中金公司研究部

图表4:中资美元债发行净增统计

资料来源:彭博,中金公司研究部

图表5:中资美元债分行业发行统计

资料来源:彭博,中金公司研究部

图表6:中资美元债分评级发行统计

资料来源:彭博,中金公司研究部

图表7:信用类点心债发行统计

资料来源:DM,中金公司研究部

图表8:信用类点心债净增统计

资料来源:DM,中金公司研究部

图表9:2024年城投点心债分省分行政级别发行统计(亿元)

资料来源:DM,中金公司研究部

图表10:2024年城投点心债分省分评级发行统计(亿元)

资料来源:DM,中金公司研究部

图表11:8-9月点心债相对境内债高票面发行明细

资料来源:Wind,DM,中金公司研究部

[1]https://www.federalreserve.gov/newsevents/pressreleases/monetary20240918a.htm

[2]https://www.federalreserve.gov/newsevents/pressreleases/monetary20240918b.htm

[3] 相同发行人期限相差0.15年以内且相差最小的债券,不包括永续债。

本文摘自:2024年10月8日已经发布的《8-9月中资美元债月报:美联储降息落地,交易风格长短切换》

于 杰 分析员 SAC 执业证书编号:S0080521080003

袁文博 分析员 SAC 执业证书编号:S0080523060023

许 艳 分析员 SAC 执业证书编号:S0080511030007 SFC CE Ref:BBP876

法律声明

本公众号不是中国国际金融股份有限公司(下称“中金公司”)研究报告的发布平台。本公众号只是转发中金公司已发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义。订阅者如使用本资料,须寻求专业投资顾问的指导及解读。

本公众号仅面向中金公司中国内地客户,任何不符合前述条件的订阅者,敬请订阅前自行评估接收订阅内容的适当性。订阅本公众号不构成任何合同或承诺的基础,中金公司不因任何单纯订阅本公众号的行为而将订阅人视为中金公司的客户。

一般声明

本公众号仅是转发中金公司已发布报告的部分观点,所载盈利预测、目标价格、评级、估值等观点的给予是基于一系列的假设和前提条件,订阅者只有在了解相关报告中的全部信息基础上,才可能对相关观点形成比较全面的认识。如欲了解完整观点,应参见中金研究网站(http://research.cicc.com)所载完整报告。

在法律许可的情况下,中金公司可能与本资料中提及公司正在建立或争取建立业务关系或服务关系。因此,订阅者应当考虑到中金公司及/或其相关人员可能存在影响本资料观点客观性的潜在利益冲突。与本资料相关的披露信息请访http://research.cicc.com/disclosure_cn,亦可参见近期已发布的关于相关公司的具体研究报告。