今日实时汇率

1 美元(USD)=

7.2944 人民币(CNY)

反向汇率:1 CNY = 0.1371 USD 更新时间:2024-12-23 08:02:32

香港金融市场

宏观形势:美国9月非农远超预期、市场降息预期下调。欧元区通胀率首次低于政策目标、巩固欧央行降息预期。内地9月经济景气指标小幅回升但仍低于荣枯线、增量财政政策的紧迫性和必要性进一步上升。韩国通胀下行、首尔楼市降温迹象料支持韩央行10月降息。我们预计月内印尼、泰国央行将“按兵不动”,新加坡和菲律宾或将再次宽松政策。此外,随着通胀压力快速消退、就业和增长压力逐步增大,新西兰的货币宽松料进入快车道。

金融市场:外部资金持续涌入香港市场、港元短期流动性明显收紧,金管局通过贴现窗操作增量投放短期资金。周内10年期美债收益率再度上行、周尾升破3.9%。近2个月以来境内外人民币国债、企业债利差倒挂均明显收敛。国庆长假期间港股市场在缺乏“北水”支持下成交仍继续放量,而在资金获利卖出压力下、恒生指数升破23000仍有阻力。周内美元维持强势、离岸人民币汇率相应承压,USDHKD则在资金流入支持下企稳7.76水平。

后续看,经历两周拉升后港股低估值特征较此前有所减弱;步入第四季度,市场料更多关注内地基本面的改善情况,若缺乏增量利多、港股预计仍有震荡。宏观层面,外部资金回流香港市场,亦有望提振本地住宅、工商物业投资气氛,支持楼市止跌回稳。此外,香港特区政府将于10月16日发布最新一份《施政报告》,需关注是否有提振资本市场流动性与竞争力的措施接续出台。

一、宏观形势回顾

1.1 欧美市场

美国9月非农远超预期、市场降息预期下调。周尾公布的美国9月非农就业人口增加25.4万人、远超预期的15万人,创今年3月以来的最大增幅;7-8月数据亦明显上修。9月失业率意外下降、工资同比涨幅上升,缓解了对美国劳动力市场快速恶化的担忧。非农数据公布后市场对美联储11月降息50bp的预期明显淡化,年内降息幅度从70bp下降至仅55bp。欧元区通胀率首次低于目标值、巩固欧央行降息预期。9月欧元区CPI同比增速下滑至1.8%、核心通胀率降至2.7%;能源成本下降是导致通胀进一步放缓的最大因素,工资增长的粘性亦有所松动。德国、法国、西班牙9月通胀率均低于2%的目标值,强化了欧洲央行必须更快地放松货币政策的预期。

1.2 中国及亚太市场

中国:内地景气指标小幅回升。内地9月官方制造业PMI报49.8、环比上升0.7个百分点,但仍连续5个月低于荣枯线;9月财新制造业PMI则跌至14个月低位,反映在内地有效需求不足、外部环境面临不确定性的背景下,为了完成全年经济增长目标,增量财政政策的紧迫性和必要性进一步上升。香港零售销售同比延续跌势。受旅客消费模式转变、港元汇率偏强,以及本地居民暑期外游等因素影响,香港8月零售业总销货价值同比跌10.1%。短期内香港零售业料仍承压,但HKDCNY汇率随降息周期下行、利好内地居民访港旅游及消费复苏。

日韩:日央行释放偏鸽信号。日本新任首相石破茂周内表示日本经济还没有为进一步加息做好准备、引发日元震荡,USDJPY周内触及9月以来新高。随后植田和男表示,需对金融市场波动及全球经济不确定性保持警觉。通胀超预期下行、首尔楼市降温迹象料支持韩央行10月降息。韩国9月CPI同比增速降至1.6%、自2021年初以来首次降至2%以下。该国央行近月担忧房价持续上涨可能会导致家庭负债增加、并影响金融稳定;而在该国央行10月11日召开议息会议前夕,首尔9月楼市成交数量及价格环比明显下降,增强市场对于该国央行月内降息25bp的预期。

东南亚及澳新:东盟9月制造业PMI整体回落。受中国内地及欧美市场需求放缓影响,9月日韩及东盟制造业整体下行;越南制造业活动则受台风影响、时隔5个月跌入收缩区间。我们预计10月印尼、泰国央行将“按兵不动”;新加坡金管局大概率将在10月货币政策会议上通过“适度放宽”S$NEER的升值幅度、但货币宽松尺度料将相对有限。同时,预计菲律宾央行将在10月17日会议上降息25bp;若美联储11月继续大幅降息,为维持菲美合理利差并稳定比索对美元汇率,菲律宾央行可能在12月19日的议息会议上再次降息25bp(详见《东南亚降息降准“接踵而至”,本币升值股市分化——东南亚宏观形势跟踪(2024年第6期)》)。此外,随着通胀压力快速消退、就业和增长压力逐步增大,新西兰的货币宽松进入快车道;预计新西兰央行下周降息50bp至4.75%,这将是7月以来的第二次降息。

二、金融市场动态

2.1 货币市场

外部资金持续涌入香港市场、港元短期流动性明显收紧。内地国庆长假期间港股市场持续吸引资金流入,港元隔夜HIBOR再创年内高位,3个月美港息差延续下行。周内香港金管局应银行业需求,通过贴现窗操作投放约60.8亿港元短期资金。周内离岸人民币市场流动性维持充裕、季末资金需求带动短期CNH HIBOR上行。

2.2 债券市场

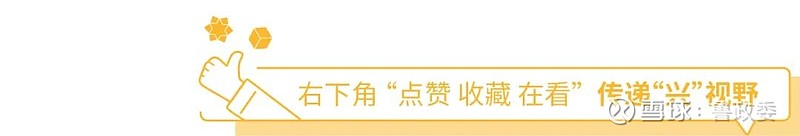

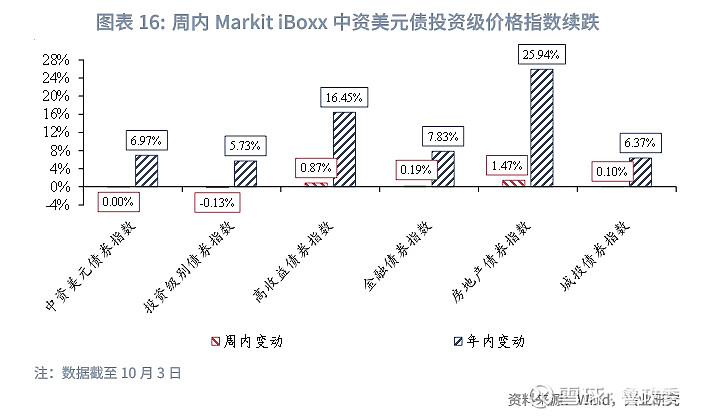

周内美联储主席鲍威尔重申9月议息会议点阵图预期、释放年内降息50bp的信号,周内美债收益率整体上行;周尾超预期美国非农数据印证宏观基本面仍较坚挺,快速降息的迫切性下降,10年期美债收益率再度急升至3.95%以上。国庆假期前中债收益率于9月末小幅上扬,中美利差倒挂相应加深。8月以来,随着联储逐步开启降息周期、10年期在岸-离岸人民币国债、以及在岸-离岸人民币企业债利差倒挂均明显收敛。周内中资离岸债一级市场发行活动维持淡静、仅6只金融债点心债完成定价。若美联储后续降息步伐较市场预期偏缓,或令点心债融资成本相较于美元债继续保持优势。

2.3 外汇市场

周内美元维持强势、CNH汇率相应承压。在中东地缘紧张局势升级、市场预期美国非农9月强势的背景下,周内美元指数连涨5天至102.5上方。截至周尾USDCNH报7.0517、离岸人民币较前周走弱近1%。而在资金涌入港元资产的支持下,USDHKD周中触及7.7638、为2021年6月底以来的新低,港元周内相对于美元走强0.08%。

2.4 权益市场

国庆期间外部资金持续涌入香港市场。A股休市期间,港股在缺乏南向资金的情况下成交延续活跃,周内日均成交达到3777亿港元、创历史新高。而在资金获利卖出影响下,恒生指数在23000点附近仍有阻力,周中恒指出现明显回调、随后再度向上收于22,736.87点。

后续看,美联储降息预期受第四季度美国增长、就业和通胀数据影响。如果美通胀出现反弹,未来降息预期可能再次下调。而经历了近两周的迅速拉升,恒指最新估值指标恢复至10年历史中位数附近,此前显著的低估值特征已有所减弱。步入第四季度,市场料更多关注内地基本面的改善情况,若缺乏增量利多、港股预计仍有震荡。宏观层面,外部资金回流香港市场,亦有望提振本地住宅、工商物业市场投资气氛,支持楼市止跌回稳。此外,香港特区政府将于10月16日发布最新一份《施政报告》,需关注是否有提振资本市场流动性与竞争力的措施接续出台。

★

点击图片购买 “兴业研究系列丛书”

★